- Особенности расчета и уплаты НДФЛ

- Можно ли при расчете налога учесть убытки, полученные за прошлые периоды?

- Налог с операций с иностранными ценными бумагами

- Что будет, если не сдать декларацию 3-НДФЛ?

- Облагаются ли налогом дивиденды по иностранным акциям?

- Кто удерживает налог с дивидендов? Необходимо ли мне самому отчитываться перед налоговой?

Предположим, вы резидент России, но доход или его часть получаете от иностранного источника.

Налоговый резидент России не равно гражданин России. Для того чтобы считаться резидентом РФ, достаточно находиться в России не менее 183 календарных дней в течение 12 месяцев подряд. А сам факт гражданства значения не имеет.

Как резидент РФ вы обязаны платить налоги в российский бюджет, но по законам других государств будете должны и бюджету той страны, в которой получили прибыль. Выходит, что две страны вправе взыскать налог с одного и того же инвестора. Это называется двойным налогообложением.

Однако, это не справедливо по отношению к инвестору, так как источник дохода у него был все же один. Поэтому Россия заключает с зарубежными государствами соглашения об избежании двойного налогообложения.

Особенности расчета и уплаты НДФЛ

Инвестор может торговать иностранными бумагами не только через российских, но и через зарубежных брокеров. Если российский брокер выступает налоговым агентом инвестора, торгующего зарубежными бумагами, то иностранный брокер в рамках российского законодательства налоговым агентом не является.

Российский брокер рассчитывает и уплачивает за инвестора налог с продажи акций, облигаций и прочих активов и подает отчетность в инспекцию. Если же брокер — иностранная компания, тогда уплатить НДФЛ и отчитаться по сумме дохода обязан сам инвестор.

Можно ли при расчете налога учесть убытки, полученные за прошлые периоды?

Государство разрешает при определении размера налоговой базы применять налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, и с финансовыми инструментами срочных сделок (ПФИ), обращающимися на организованном рынке. Таким образом, инвестор вправе зачесть убытки за последние 10 налоговых периодов и вернуть 13% от суммы полученного убытка.

Также можно перенести прошлогодние убытки (уменьшить на сумму убытков налоговую базу за прибыльный год), полученные у зарубежных брокеров

Для того чтобы учесть убытки, полученные у иностранного брокера, надо запросить у него отчет по сделкам за налоговый период. Инвестор самостоятельно рассчитывает прибыль/убыток от сделок с ценными бумагами в российских рублях. Эксперты онлайн-сервиса НДФЛка.ру помогут выполнить эти расчеты и подготовить декларацию.

Налог с операций с иностранными ценными бумагами

Оптимальный вариант налоговой ставки, по которой можно уплачивать налог с иностранных дивидендов за рубежом — подписанный между странами договор (Конвенция). А при получении дивидендов от американских компаний рекомендуется заполнять специальную форму W-8BEN, которая поможет значительно сократить расходы по налогу.

В форме надо подтвердить статус резидента России. Без одобрения этого формуляра к вам будет применяться повышенная ставка налога. И даже когда ваш статус резидента РФ подтвердится, возврат уплаченных налогов сделать нельзя.

Срок сдачи декларации — по 30 апреля включительно, следующего за отчетным годом.

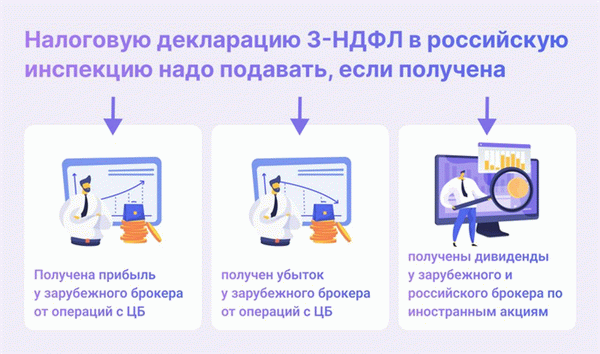

Налоговую декларацию 3-НДФЛ в российскую инспекцию нужно подавать в обязательном порядке, если:

- получена прибыль у зарубежного брокера от операций с ЦБ;

- получен убыток у зарубежного брокера от операций с ЦБ;

- получены дивиденды у зарубежного и российского брокера по иностранным акциям.

Если вы покупали ценные бумаги, но в отчетном периоде их не продавали, то декларировать эти данные не нужно.

Срок уплаты налога — не позднее 15 июля года, следующего за отчетным. Например, за 2021 год заплатить НДФЛ надо не позднее 15 июля 2022 года.

Не торопитесь платить налог на акции и дивиденды раньше, чем сдадите декларацию. Подайте сначала в инспекцию отчет и документы, которые налоговый инспектор проверит и, в случае обнаружения ошибок, поправит итоговую сумму налога.

Какие документы нужно подавать вместе с 3-НДФЛ, как не допустить досадных ошибок, вам расскажут наши налоговые консультанты.

Что будет, если не сдать декларацию 3-НДФЛ?

Если декларация подана с опозданием, то с инвестора будет взыскан штраф в размере 5% неуплаченной суммы налога в соответствии с расчетом в декларации, но не более 30 % указанной суммы и не менее 1000 рублей.

Для того чтобы торговать ценными бумагами через иностранного брокера, нужно открыть иностранный брокерский счет. Движение денежных средств, размещенных на счетах зарубежных банков, контролируются налоговыми органами. Это происходит путем автоматического обмена финансовой информацией о зарубежных банковских счетах иностранных налоговых резидентов через систему CRS (Common Reporting Standard).

Данная процедура направлена на выявление лиц, уклоняющихся от уплаты налогов.

С 2018 года Россия также присоединилась к автоматическому обмену информацией. ФНС стала направлять российским инвесторам требования о предоставлении налоговых деклараций, документов и платежек, подтверждающих уплату налогов по полученным на иностранные счета доходам.

Если инвестор годами не декларировал доходы, получаемые на заграничный счет, то помимо штрафа за не сданную в срок декларацию к нему могут применить административные меры согласно КоАП РФ — за нарушение валютного законодательства и УК РФ за уклонение физического лица от уплаты налогов.

Облагаются ли налогом дивиденды по иностранным акциям?

Да, дивиденды по иностранным акциям облагаются налогом. Ставка налога по дивидендам зависит от законодательства страны, в которой зарегистрирован эмитент бумаг.

Ставка налога по дивидендам акций американских эмитентов зависит от наличия подписанной формы W-8BEN и составляет:

- 10 % для физических лиц — налоговых резидентов Российской Федерации, если подписана форма W-8BEN;

- 30 % для физических лиц — налоговых резидентов Российской Федерации, если НЕ подписана форма W-8BEN.

Подробную информацию смотрите в разделе Форма W-8BEN.

Ставка налога по дивидендам немецких акций зависит от раскрытия налогового резидентства клиента и составляет:

- 15 % для физических лиц — налоговых резидентов Российской Федерации, если резидентство раскрыто;

- 26,375 % для физических лиц — налоговых резидентов Российской Федерации, если резидентство НЕ раскрыто.

Кто удерживает налог с дивидендов? Необходимо ли мне самому отчитываться перед налоговой?

Налоговым агентом при выплате дивидендов по российским акциям с 2014 года является депозитарий компании БКС. Дивиденды поступают на счет уже за вычетом налога. По этим доходам вам отчитываться не нужно — брокер все сделает за вас.

Компания БКС не является налоговым агентом по выплате дивидендов по иностранным акциям, а выступает посредником между клиентом и вышестоящим депозитарием, раскрывая ему налоговое резидентство клиента и перечисляя полагающиеся клиенту выплаты.

Дивиденды поступают на счет уже за вычетом налога. Но вам необходимо самостоятельно отчитаться по этим доходам в налоговые органы.