- Тип А или вычет на взнос

- Тип Б – вычет на доход

- Недостатки ИИС

- Индивидуальный инвестиционный счет и ДУ – практично?

- Самые распространенные вопросы

- Какие активы можно покупать на индивидуальном счете?

- Как вывести доходы от инвестиций с ИИС

- Как перевести активы другому брокеру или УК

- Как вывести деньги с ИИС через 3 года

- Зачем это государству

- Цифры

- Lifehack#1

- Где открыть ИИС: у брокера или УК?

- Lifehack#2

- Опцион от государства, а не «заморозка»

- Lifehack#3

- Lifehack#4

- Максимальный взнос на ИИС: а нужен ли миллион?

- Lifehack#5

- Просто пополнить ИИС или купить облигации?

- Как перевести ИИС от другого брокера?

- В какой момент нужно определиться с типом вычета? Можно ли сменить тип вычета?

- На какой срок открывается ИИС? Можно ли закрыть ИИС досрочно? Нужно ли закрыть его через 3 года?

- Трехлетний срок считается с даты заключения договора или с даты внесения денег?

- Какие инструменты доступны на ИИС?

- Могу ли я вывести с ИИС дивиденды и купоны?

- Как получить вычет по типу А?

- Могу ли я внести средства на ИИС в один год, а получить вычет за НДФЛ по другому году?

- В какой срок нужно подать декларацию для получения вычета?

- Возможно ли получение вычета по ИИС с другими типами налогового вычета?

Это разновидность брокерского счета со специальным налоговым режимом, который действует для резидентов РФ. ИСС можно открыть с 2015 года, и он набирает обороты популярности. В России открыто свыше 1 млн счетов. Чаще всего ИИС выбирают в качестве замены банковского депозита, когда ставка постоянно снижается.

Необходимо отметить, что на одного человека можно открыть 1 инвестиционный счет. Открывая второй, первый на протяжении месяца нужно закрыть. При этом параллельно с наличием ИСС у одного брокера, можно иметь неограниченное число брокерских счетов в других фирмах.

Это не запрещено. Плюс индивидуального инвестиционного счета, если сравнивать с классическим депозитом у брокера – наличие прав на налоговые вычеты, которые представлены двумя типами.

Тип А или вычет на взнос

В рамках данного вычета можно получить от государства 13% уплаченного НДФЛ до 52 тыс. рублей в год. Для получения максимального объема вычета нужно за календарный год пополнить баланс на 400 тыс.

рублей, при этом выплатить НДФЛ на 52 тыс. рублей. Эти деньги не дарятся, а возвращаются, поскольку они были оплачены пользователем государству.

Помните, что больше выплаченной суммы НДФЛ за 12 месяцев получить нельзя. Некоторые думают, что достаточно ежегодно пополнять ИСС на 400 тыс. рублей и получать 52 тыс.

рублей на халяву. Это не так, если не было пополнения за календарный год, помните, вы не вернете больше, чем уплатили НДФЛ за год.

Преимущество этого вычета – отложенное налогообложение, налог с прибыльных операций будет рассчитываться только после деактивации счета, а не ежегодно как на стандартном счете брокера. И данные средства можно инвестировать.

Декабрь отличный период открытия счета, поскольку можно успеть пополнить счет до конца года на сумму до 400 тыс. рублей для получения максимального вычета. В начале января подать документы на получение вычета и весной деньги придут на руки.

Чтобы подать документы не требуется посещать офис, нужно перейти на сайт налоговой. Предстоит оформить электронную подпись в ближайшем МФЦ, собираете нужные документы у брокера, загружаете весь пакет на сайт налоговой. Учтите, что этот вариант не позволяет получить налоговую ставку с дивидендов.

Тип Б – вычет на доход

Освобождает от выплаты НДФЛ доход, который получен на финансовых рынках в рамках вашего индивидуального счета. Налог с дивидендов и купонов будет уплачен. Относительно получения такого вычета:

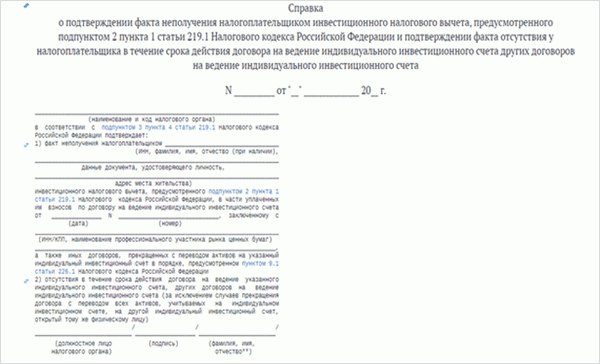

- В налоговой нужно взять справку, что по данному ИИС не было получен вычет типа А.

- Справка предоставляется брокеру.

- В период закрытия счета брокерская организация не взимает НДФЛ при транзакциях в плюс на счете.

Клиент может самостоятельно выбрать тип счета, сделать это можно не сразу. Можно подождать 3 года, отталкиваясь от выплаченной суммы налога, денег на балансе и доходности выбрать наиболее оптимальный вариант. Как правило, вычет типа А считается самым идеальным, если нет космической доходности.

Ждать с выбором больше 3 лет не рекомендуется. Поскольку выбрав схему А, вернуть его совокупно можно за последние три года, что было то сгорает.

Помните, что изменить схему вычета в процессе невозможно. Учтите, что пополнение ИИС допускается на сумму в 1 млн рублей ежегодно.

Недостатки ИИС

Индивидуальный инвестиционный счет в Сбере или любом другом финансовом учреждении должен просуществовать три года, чтобы на основе законодательства пользователь имел право на получение налоговых вычетов. Вывести деньги раньше нельзя, на практике можно, но он автоматически закрывается, и право на получение вычета теряете.

Представим, что открывается ИИС индивидуальный инвестиционный счет 28 декабря 2019 года нужно продержать деньги до 28 декабря 2022 года. 29 декабря можно выводить со счета, закрывать его, при этом право на налоговую льготу сохраняется. Учтите, что при деактивации счета раньше установленного срока, и получении налоговых вычетов, предстоит возвратить все средства.

Плюс заплатить пени – 0, 003 ставки Центрального банка РФ от возвращаемого налога за ежедневное пользование данными деньгами.

Частый вопрос – ИИС прожил 3 года, теперь можно вывести деньги или часть, затем закинуть их и снова воспользоваться вычетом? Нет, нельзя. На любом году жизни ИИС любой вывод денег со счета – это автоматическое закрытие счета. Полностью, частично выводить деньги нельзя.

Индивидуальный инвестиционный счет пополняется только деньгами, не активами. То есть нельзя перебросить акции с брокерского счета стандартного на ИИС. Более того, пополнение допускается только рублями, иностранная валюта не подходит.

Индивидуальный инвестиционный счет и ДУ – практично?

При открытии счет клиенты не обязан пополнять индивидуальный счет. Можно держать пустым сколько угодно лет. Очень часто особенно компании Сбербанк, Альфабанк предлагают открыть ИСС с доверительным управлением.

Сразу при этом требуют пополнение счета на определенную сумму. Прежде чем согласится, важно тщательно взвесить все за и против. В такой ситуации открытие индивидуального счета берет на себя организация.

Клиент самостоятельно ничего не делает. Для новичков этот вариант привлекательный. Отсутствует необходимость управлять средствами самому из-за отсутствия опыта – это нормальный вариант.

Но, по факту УК не дает гарантии на прибыльность, и ежегодно будет забирать пару процентов от капитала. Вычитаться даже в случае убытка по итогам работы по счету.

Самые распространенные вопросы

- Открытие ИИС госслужащими или военнослужащими допускается? В законах не прописаны ограничения, но нужно учитывать, что не все активы можно купить. Для некоторых госслужащих выставлены ограничения на покупку иностранной валюты. Не допускается покупка при появлении конфликта интересов. Если нельзя приобретать у брокера какие-то активы, можно воспользоваться услугами ДУ.

- Страхуются ли деньги? Нет. АСВ пока что не покрывает этот тип счетов страховкой. Но, этот вопрос обсуждается.

- Нужно ли закрывать ИИС через 3 года, можно ли в дальнейшем получать вычеты? Можно, отсутствуют какие-то ограничения в сроке и автоматически счет не закрывается. Существует только минимальный срок в 3 года.

Если вы индивидуальный предприниматель или пенсионер, отсутствует основание согласно законодательству РФ получение средств согласно схеме А, если отсутствуют другие источники заработка облагаемые налогом. При этом ИП и пенсионер при желании могут завести счет и рассчитывать на возврат по схеме Б. Когда нет белой зарплаты, клиент может оказаться в ситуации когда вычет А возможен:

- сдача квартиры в аренду, при декларации прибыли с недвижимости. Поскольку уплачен НДФЛ;

- продажа квартиры, с суммы также оплачивается налог.

- Возможно ли совмещение нескольких типов вычета? Например, вычет социальный и имущественный. В теории можно, ограничений нет. Не забывайте, что государство не вернет больше денег, чем оплачено налогами. Поэтому если на протяжении года оплачено 32 тыс. НДФЛ, больше данного лимита клиент получить не сможет. Когда имеется имущественный вычет и ИИС, лучше сразу использовать второй вариант, после имущественный. Поскольку имущественный можно задействовать на протяжении всего срока вашей жизни.

В России присутствует 3-я льготная программа на владение ЦБ. На стандартном счете у брокерской организации, если клиент, покупая активы, держит их три года и более, налог с прибыли не вычитается. Многие думают что льготу на долгое владение с вычетом А можно скомбинировать, заработав на этом.

Но, эти две льготы между собой не сочетаются. Существует лайфхак, можно завести ИИС, купить активы, которые вы будете держать на данном счете, не продавая/покупая. На протяжении трех лет пользователь получает возврат средств согласно схеме А.

Потом активы переводятся на обычный счет брокера с ИИС, тогда когда активы пребывают на стандартном БС, можно воспользоваться льготой на долгосрочное владение. Срок при этом отсчитывается с момента покупки, то есть когда актив был на ИИС.

Нужно тщательно изучать договор ИИС, в нем прописывается на каких условиях, осуществляется этот перевод. Возможно, данная услуга платная или взимается повышенная комиссия. Особенно нужно быть аккуратными при работе с иностранными бумагами эмитентов.

Какие активы можно покупать на индивидуальном счете?

Этот показатель изменяется в зависимости от брокерской компании. В целом спектр широкий:

- акции (редко, но доступны иностранные);

- валюты;

- облигации.

Все что доступно на МосБирже. С какой суммой лучше открывать ИИС? Его следует открывать даже при отсутствии средств. Постепенно можно закидывать туда средства.

Если капитал не большой, тогда учтите, чтобы у компании была низкая комиссия. С каких инструментов лучше начать? Для новичков оптимальный вариант – облигации федерального займа. Прибыльность по ним не самая выгодная, но это лучше чем деньги будут бездействовать на счете.

Будьте осторожны, когда брокеры продают идею открыть ИИС, указывают что клиент будет получать доход по ОФЗ и 13% НДФЛ вернете. В реальности это не так. В самые первые 12 месяцев можно получить такой процент доходности, но на последующий год вернуть получится процент не со всей сумме.

Например, с новых 400 тыс., а не с 800 тыс. на балансе.

Будьте внимательные при выборе ИИС, обязательно изучайте условия сотрудничества с выбранным брокером, прежде чем подписывать пользовательское соглашение.

Как вывести доходы от инвестиций с ИИС

Доходы от операций на ИИС, например дивиденды или доход от продажи ценных бумаг, большинство брокеров зачисляют на тот же счет. В этом случае инвестор не может использовать деньги, которые заработал в результате инвестирования, пока не закроет счет.

Есть способ получать доход от инвестиций сразу. Некоторые брокеры позволяют выводить дивиденды с акций и купонный доход по облигациям на брокерский или обычный банковский счет. Для этого перед заключением договора на ИИС уточните у брокера, есть ли такая возможность.

Если она есть, укажите реквизиты нужного счета в заявлении на открытие ИИС — тогда доход от инвестиций будет сразу зачисляться на указанный счет. Учитывайте, что если не реинвестировать доход от инвестиций, а выводить его, то портфель будет расти медленнее.

Если ИИС открыт в управляющей компании, вывод купонов и дивидендов по ценным бумагам из доверительного управления невозможен.

Как перевести активы другому брокеру или УК

Иногда инвестору нужно сменить брокера. Причиной решения может быть, например, снижение качества обслуживания или повышение тарифов. В этом случае можно перевести все ценные бумаги на инвестиционный счет, открытый у другого брокера.

При этом прежний счет будет закрыт, так как по закону инвестор может иметь только один ИИС. Такая возможность есть не у всех — уточняйте это при открытии счета.

Вот что нужно сделать, чтобы перевести активы другому брокеру или УК:

- Открыть ИИС у нового брокера. Сделать это можно в офисе брокера или онлайн через мобильное приложение — понадобятся паспорт и ИНН.

- Подать прежнему брокеру:

- поручение на вывод ценных бумаг со счета. Единой формы поручения законом не установлено, поэтому каждый брокер применяет свою. Обычно это можно сделать через мобильное приложение. Продавать бумаги в этом случае не нужно — они просто переводятся на другой ИИС;

- документы об открытии нового ИИС и реквизиты для перевода активов — это нужно, чтобы при переводе активов к новому брокеру прежний не удерживал налоги.

Так выглядит поручение брокеру на вывод ценных бумаг

- Подать новому брокеру поручение на зачисление активов на счет. Это можно сделать в офисе брокера или онлайн. Единой формы поручения нет.

- После этого прежний брокер закроет счет и самостоятельно передаст всю информацию о нем новому брокеру. После этого клиенту нужно самостоятельно собрать документы, чтобы подтвердить расходы по стоимости покупки, комиссии брокера и депозитария.

Обычно за перевод бывает комиссия: прежний брокер спишет ее за вывод активов, а новый — за их зачисление на новый ИИС.

По закону на закрытие старого ИИС с момента открытия нового отводится не больше месяца. Если инвестор не уложится в этот срок, то ему придется вернуть государству все деньги, которые он получил в качестве инвестиционного налогового вычета за предыдущие годы.

Если счет открыт в управляющей компании, то нужно подать уведомление о прекращении договора с реквизитами для перевода активов и предоставить УК документы об открытии ИИС.

За перевод активов УК тоже взимает комиссию. А по факту перевода клиент получает справку «Сведения о физическом лице и о его ИИС».

При переводе активов срок владения ИИС не обнуляется, что важно при получении инвестиционного налогового вычета.

Как вывести деньги с ИИС через 3 года

Если ИИС открыт больше 3 лет, то можно закрыть его и зарегистрировать новый. Такая схема выгодна тем, кто уже получил налоговый вычет типа А, ― вы сможете получить вычет типа А еще раз.

Порядок действий при закрытии счета будет зависеть от типа вычета, который планирует получать инвестор.

Если инвестор не получал вычет типа А, то нужно подать в налоговую по месту жительства декларацию 3-НДФЛ с подтверждающими документами. После этого в течение 4 месяцев налоговая перечислит сумму вычета. Как это сделать, мы подробно рассказывали в статье «Как вернуть подоходный налог». Получить вычет на взнос можно и после закрытия ИИС.

С 21 мая 2021 года ФНС запустила программу получения вычета по упрощенной процедуре. В этом случае налоговая сама запрашивает данные у брокера. Если право на вычет подтверждается, то она направляет инвестору предзаполненное заявление.

Он получает его через личный кабинет на сайте ФНС. Все, что нужно, это подтвердить заявление и в течение 1,5 месяца сумма вычета вернется на указанные реквизиты. Участие в программе взаимодействия с ФНС для брокеров добровольное, и пока по ней работает только ВТБ.

Если инвестор уже получил вычет типа А, то процедура следующая:

- Он должен продать все активы. Для этого нужно выставить поручения на продажу по каждому активу.

- Подать брокеру уведомление о закрытии счета и выводе денег. В нем указать реквизиты банковского счета, куда брокер переведет деньги. Подать заявление можно в офисе брокера или через мобильное приложение. Например, в УК «Райффайзен Капитал» закрыть ИИС можно онлайн.

Единой формы заявления законом не предусмотрено, поэтому у каждого брокера она своя. Если счет открыт в том же банке, где и ИИС, комиссия обычно не взимается.

Иногда брокер разрешает выводить деньги не только на простой банковский счет, но и на брокерский, чтобы продолжить инвестировать. В последнем случае банк может взять комиссию — уточните этот момент перед подачей заявления. - Сразу после подачи заявления на закрытие счета все операции по счету будут заблокированы. Брокер самостоятельно исчислит и удержит сумму налога с прибыли по операциям — разницы между ценой продажи и покупки ценных бумаг. А НДФЛ с дивидендов и купонного дохода брокер удерживает с каждой выплаты дохода на брокерский или банковский счет.

- Никаких документов, заявлений для этого подавать не нужно. Брокер просто переведет сумму после удержания налогов по указанным реквизитам, закроет ИИС и сам сообщит об этом в налоговую. С момента подачи заявления до перечисления денег на счет проходит от нескольких дней до месяца — закон не регулирует этот срок, он зависит от конкретного брокера.

Пример уведомления о закрытии ИИС

Для ИИС, открытых в УК, процедура следующая: клиент подает уведомление о прекращении договора и указывает реквизиты. Подать уведомление можно и в офисе, и дистанционно.

Если клиент воспользовался налоговым вычетом типа А, в отношении его дохода по итогам всего срока существования ИИС управляющая компания рассчитает и удержит НДФЛ. Налогооблагаемая база определяется по итогам каждого календарного года. Рассчитывается она как разница между доходами, полученными от операций с ценными бумагами, и расходами на их приобретение и ведение договора доверительного управления ценными бумагами на ведение ИИС.

Если у инвестора счет типа Б, то процедура будет немного отличаться, поскольку вычет типа Б можно получить только при закрытии счета. Вот что нужно сделать:

- Получить справку из налоговой инспекции об отсутствии других ИИС и о том, что налогоплательщик не получал вычет на взносы в течение всего срока действия договора. Для этого нужно подать заявление на получение справки в налоговую по месту жительства и указать в нем реквизиты ИИС. Единой формы заявления нет. Подать его можно лично, через почту или в личном кабинете налогоплательщика.

Справку выдают в течение месяца в электронном виде через личный кабинет, если заявление подавали через него. Если подавали лично или почтой, то получить можно в своей налоговой в бумажном виде. - Продать все активы.

- Подать уведомление о закрытии счета и выводе активов на банковский либо брокерский счет.

Брокер перечислит всю сумму по операциям на ИИС за весь срок владения счетом без удержания налога. Инвестор получит деньги на указанные в заявлении реквизиты. Платить налог с этой суммы не придется.

В случае если инвестор не воспользовался правом получения вычета в управляющей компании, он может обратиться за вычетом в налоговую инспекцию.

Так выглядит справка об отсутствии других ИИС и неполучении вычета по взносам

Зачем это государству

- Привлечь в российскую экономику больше длинных денег от частных инвесторов. Это то, чего экономике всегда не хватает, и именно то, что является показателем ее стабильности, так как именно длинные деньги помогают стимулировать инвестиционный процесс в экономике.

- Повысить финансовую грамотность населения и инвестиционную привлекательность биржевых инструментов, которые в России пока по-прежнему сильно проигрывают по популярности у населения традиционным инструментам сбережения — депозитам, недвижимости.

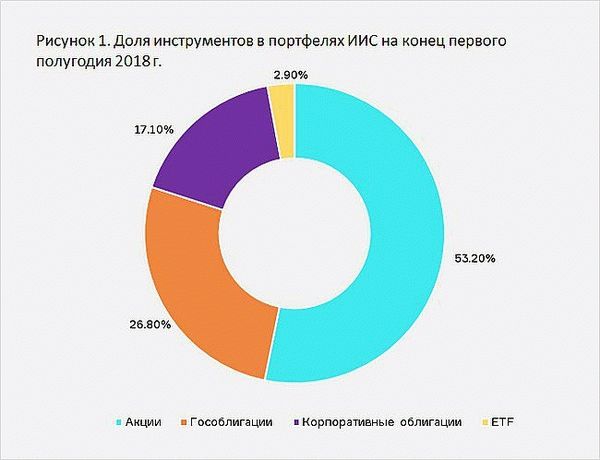

Цифры

2 200 000

инвесторов — физических лиц зарегистрировано на сегодняшний день в России, по данным Мосбиржи. Всего с начала 2015 года на рынок пришли около 750 тыс. новых частных инвесторов.341 тыс. человек совершили хотя бы одну сделку на биржевых рынках в течение последних шести месяцев.

400 000

превысило количество зарегистрированных на Московской бирже индивидуальных инвестиционных счетов (ИИС) по состоянию на 20 августа 2018 года. На конец 2017 года в России было открыто 302 тыс. ИИС, в 2016 г. — 195,2 тыс., в 2015 г. — 88,9 тыс. ИИС.

850 000 000 000 руб.

составил объем торгов на ИИС за период 2015 г. — 9М 2018 г.

Очевидно, что индивидуальный инвестиционный счет — весьма интересная возможность для частных инвесторов, которая позволяет не только инвестировать, но и получать за это бонус от государства.

Однако, дьявол в деталях. Вот несколько практических советов по использованию ИИС, которые помогут сделать инвестирование через индивидуальный инвестиционный счет еще выгоднее.

Lifehack#1

Где открыть ИИС: у брокера или УК?

Как известно, частные лица могут открыть индивидуальный инвестиционный счет либо у брокера (брокерский счет), либо в управляющей компании (счет доверительного управления). На первый взгляд, особой разницы между двумя типами счетов нет, но это не так.

При открытии счета доверительного управления срок действия ИИС начинает отсчитываться с момента пополнения счета, то есть с момента передачи денег в управление УК. Это значит, что при открытии ИИС вам необходимо сразу же внести средства на счет, иначе вы потеряете время и продлите для себя период действия «моратория» на снятие средств, который нужно выдержать, чтобы получить обещанный бонус от государства.

В случае с брокерским счетом дело обстоит несколько иначе. Срок действия ИИС начинает отсчитываться уже с момента открытия договора у брокера. То есть вы можете заключить договор на открытие ИИС с брокером, запустив трехлетний срок действия ИИС, а пополнить счет лишь в конце года, чтобы уже в начале следующих 12 месяцев подать документы на получение налогового вычета по НДФЛ.

Таким образом ИИС у брокера дает возможность «закрыть» деньги на ИИС фактически всего на два года, а не на три, как в случае со счетом ДУ, и это существенно повышает доходность ваших вложений.

Lifehack#2

Опцион от государства,

а не «заморозка»

Многие начинающие частные инвесторы уверены в том, что с ИИС невозможно вывести деньги в течение первых трех лет после открытия и первого пополнения счета, то есть деньги фактически оказываются заморожены на трехлетний срок. По крайней мере, именно так говорят и пишут об ИИС некоторые брокеры и УК. Хорошая новость — это не так! Объясняем почему.

Никто не может запретить вам распоряжаться вашими деньгами. Открывая ИИС, вы получаете те же права, что и владелец обычного брокерского счета и можете пользоваться всеми возможностями частного инвестора на российском фондовом рынке. Если возникла острая необходимость и вам нужно срочно вывести деньги с ИИС, вы сможете это сделать и через год, и через два.

Просто в этом случае вы не получите налоговый вычет на взнос или вынуждены будете вернуть его, если уже получили бонус из бюджета ранее.

Так что фактически ИИС — это не шоковая «заморозка», а опцион от государства, позволяющий ежегодно получать дополнительный пассивный доход в размере до 52 000 руб. в течение трех лет. Было бы глупо этим опционом не воспользоваться.

Lifehack#3

Lifehack#4

Максимальный взнос на ИИС:

а нужен ли миллион?

С 2017 года государство повысило максимальный размер годового взноса на ИИС до 1 млн руб. Но стоит ли вносить на индивидуальный инвестиционный счет всю эту сумму в случае, если вы планируете получать вычет типа А? Наш ответ — нет. И вот почему.

Дело в том, что несмотря на повышение предельного размера взноса, максимальная сумма, с которой государство готово вернуть вам 13%, осталась той же — 400 тыс. руб. Не важно, внесли вы на ИИС 400 тыс.

руб., 600 тыс. руб. или 1 млн — получить в виде вычета удастся все те же 52 тыс.

руб. в год, не больше и не меньше. А значит нет никакого смысла закрывать ради этого на ИИС весь миллион, если он у вас есть.

Откройте индивидуальный инвестиционный счет, пополните его на 400 тыс. руб., а оставшиеся 600 тыс. рублей внесите на обычный брокерский счет (законодательство не запрещает частному инвестору иметь помимо индивидуального инвестиционного счета еще и стандартный счет у брокера).

Таким образом вы обеспечиваете себе большую свободу распоряжаться своими инвестициями и делаете их более ликвидными. Если деньги понадобились срочно, можно легко вывести нужную сумму с обычного брокерского счета в течение пары дней после продажи ценных бумаг. При этом средства на ИИС останутся нетронутыми, а значит вы гарантировано получите дополнительный доход по ИИС в виде налогового вычета.

Lifehack#5

Просто пополнить ИИС

или купить облигации?

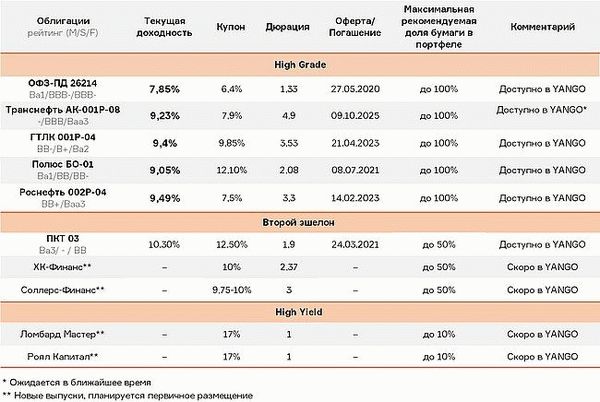

Осенью брокеры и управляющие компании, как правило, начинают настойчиво напоминать своим клиентам о том, что важно успеть пополнить индивидуальный инвестиционный счет до конца года. И это разумно, так как даст вам возможность подать документы на получение налогового вычета за 2018 год уже в первом квартале 2019-го.

Но если вы открыли ИИС не только для того, чтобы получить бонус от государства в то время, как деньги просто пролежат на счете три года, а хотите, чтобы внесенные на ИИС средства еще и работали, то есть приносили стабильный пассивный доход, то сейчас самое время не просто пополнить ИИС, но и купить на внесенные средства высоконадежные облигации по выгодным ценам.

Из-за высокой волатильности, цены облигаций большинства бумаг, торгующихся на российском рынке, серьезно просели, а доходности выросли. Это хороший момент, чтобы зайти на рынок, купив в портфель бумаги интересных эмитентов.Эксперты Yango отобрали для вас несколько интересных идей для покупки облигаций на ИИС.

Как перевести ИИС от другого брокера?

Подать поручение на перевод ИИС от другого брокера Вы можете в личном кабинете БКС Мир Инвестиций, или обратившись в офис компании.

После этого напишите заявление на закрытие ИИС у прежнего брокера с типом «Переход к другому профучастнику и переведите активы. От предыдущего брокера Вам потребуется оригинал справки «Сведения о физическом лице и его ИИС», которую нужно предоставить в БКС.

Предоставить справку и закрыть ИИС у прежнего брокера необходимо в течение месяца.

Подробное описание шагов – в памятке по переводу ИИС от другого брокера.

В какой момент нужно определиться с типом вычета? Можно ли сменить тип вычета?

На момент открытия ИИС тип вычета нигде не фиксируется, но если вы воспользуетесь вычетом по типу А, то сменить его на тип Б нельзя. Льготу по типу Б можно получить только при закрытии ИИС, при условии, что вы не пользовались типом вычета А. То есть тип вычета определяется в момент его получения.

Если Вы уже воспользовались льготой (вычет А), то сменить тип вычета можно только после закрытия этого ИИС и открытия другого. Обратите внимание, если вы закрываете ИИС раньше трёх лет, то потеряете право на получение вычета.

На какой срок открывается ИИС? Можно ли закрыть ИИС досрочно? Нужно ли закрыть его через 3 года?

Минимальный срок, на который открывается ИИС — 3 года. Если закрыть ИИС до истечения этого срока, то Вы потеряете право на получение налоговой льготы. При этом, если вы уже успели воспользоваться налоговым вычетом по типу А, необходимо вернуть полученный вычет и уплатить пени.

Максимальный срок действия ИИС не ограничен и закрывать его через 3 года не обязательно. Счётом можно продолжать пользоваться и получать налоговые льготы. При существовании ИИС более 3 лет рекомендуем обращаться в налоговую за получением льготы по типу А не реже чем один раз в три года.

Например, по средствам, зачисленным на ИИС в 2020 году, это можно сделать до 31.12.2023 г., подав декларацию на получение инвестиционных вычетов и заявление на возврат налога сразу за 2020, 2021 и 2022 год.

Трехлетний срок считается с даты заключения договора или с даты внесения денег?

Срок действия ИИС считается именно с момента открытия счета. Например, если вы открыли счет 19 марта 2020 года, а впервые пополнили счет в ноябре – срок действия ИИС будет считаться с 19.03.2020.

Какие инструменты доступны на ИИС?

На ИИС доступны все инструменты Московской биржи (фондовый, валютный и срочный рынки) и СПБ Биржи.

Недоступны зарубежные рынки: NYSE, NASDAQ, LSE-IOB, XETRA, ОТС.

Могу ли я вывести с ИИС дивиденды и купоны?

Дивиденды и купоны, как и любые средства, вывести с ИИС – нельзя. Но вы можете подписать заявление на зачисление дивидендов и купонов напрямую на банковский счет. Сделать это Вы можете либо в офисе компании БКС, либо в личном кабинете БКС Онлайн.

Заявление распространяется только на последующие зачисления, т. е. уже зачисленные на ИИС дивиденды и купоны перевести на банковский счет не получится. Если Вы получаете дивиденды в валюте и в рублях, Вам нужно подписать два разных заявления.

Как получить вычет по типу А?

Для получения вычета необходимо подать декларацию в налоговую:

- Онлайн через «Личный кабинет налогоплательщика»;

- Лично в инспекцию или через доверенное лицо;

- По почте с описью вложения.

К декларации прикладываются:

- Справка по форме 2-НДФЛ. Она подтверждает, что вы платили налог по ставке 13%;

- Документы, подтверждающие зачисление средств на ИИС (например, платежное поручение из банка);

- Копия договора с брокером об открытии ИИС;

- Заявление на возврат налога с указанием банковских реквизитов.

У налоговой есть 4 месяца, чтобы проверить документы и перечислить деньги на банковские реквизиты, которые вы указали в заявлении.

Могу ли я внести средства на ИИС в один год, а получить вычет за НДФЛ по другому году?

Вычет можно получить только за тот год, в котором Вы пополнили счет. Если Вы пополнили счет в 2019 году, то получить вычет за 2018 или 2020 год нельзя.

В какой срок нужно подать декларацию для получения вычета?

Если Вы выбрали тип вычета А, Вы можете получить вычет уже на следующий год после первого пополнения счета. Подать декларацию нужно в течение трех лет после пополнения счета. Например, если Вы хотите получить вычет за 2020 год, то декларацию необходимо подать до конца 2025 года.

При существовании ИИС более 3 лет рекомендуем обращаться в налоговую за получением льготы по типу А не реже чем один раз в три года.

Возможно ли получение вычета по ИИС с другими типами налогового вычета?

Да, возможно. За один календарный год можно получить налоговый вычет сразу по нескольким основаниям. Например, вычет на взносы по ИИС, вычет при покупке квартиры, вычет на обучение, на лечение и т.д.

Общая сумма вычета не должна превышать сумму уплаченного за год НДФЛ. Например, Вы заработали за год 850 000р. и хотите получить налоговый вычет по ИИС и за покупку квартиры.

Сумма НДФЛ, перечисленного в ФНС в этом году, составляет 110 500р. Поэтому сумма вычета по этим льготам итого не должна превышать 110 500р.