- Типы помещений для сдачи в аренду

- Жилая недвижимость

- Нежилая недвижимость

- Апартаменты

- Резюме

- Может ли самозанятый сдавать квартиру

- Посуточно, помесячно или на длительный срок

- Сдаю квартиру. Зачем становиться самозанятым?

- Сколько нужно платить в казну?

- Пример расчета налога со сдачи квартиры в аренду

- Инструкция по легализации доходов от сдачи недвижимости в аренду

- Шаг 1. Регистрация самозанятого

- Вариант 1. Зарегистрироваться через ЛК налогоплательщика

- Вариант 3. Регистрация по паспорту

- Завершение регистрации

- Важный нюанс для ИП

- Шаг 3. Прием оплаты и выдача чеков

- Шаг 4. Получение квитанции от налоговой и оплата налога

- Отчетность и декларации самозанятого

- Почему именно самозанятым выгодно сдавать жилье?

- Можно ли сдавать не свою квартиру?

Многие россияне предпочитают трудиться самостоятельно, не имея начальников и подчиненных, полагаясь только на свои умения. Государство пошло им навстречу, ввело новый налоговый режим НПД — налог на профессиональную деятельность (на самозанятость). Он небольшой, всего 4–6%, в зависимости от того, с какими клиентами работает самозанятое лицо: с физическими или юридическими.

Самозанятость — это работа на себя, которая имеет ряд преимуществ:

Никаких претензий от налоговой службы, если плательщик не скрывает доходы и ежемесячно платит налоги.

Нет отчетности, не нужно вести документацию, заполнять декларацию или покупать кассу.

В год можно зарабатывать до 2,4 млн. рублей (при превышении суммы статус теряется, нужно будет перейти на иной налоговый режим).

Само слово «самозанятость» предполагает, что человек что-то делает самостоятельно. Находясь в таком статусе, нельзя набирать сотрудников. Но это ограничение легко устранить, если открыть ИП.

Самозанятым можно работать в тех регионах и постсоветских республиках, где введен этот режим. Россиянам разрешено сдавать недвижимость, которая находится на территории России, собственник должен быть гражданином РФ. Самозанятые нерезиденты могут получить консультацию в ФСН.

Типы помещений для сдачи в аренду

В России много жилья сдается внаем, почти 20% россиян живут на съемных квартирах. Поэтому сдача недвижимости в аренду включена в список деятельности, которой разрешено заниматься самозанятым. Им выгодно сдавать квартиры физическим лицам, отчисляя государству всего 4% за возможность регулярно получать доход со своего имущества.

Разбираем, какую недвижимость можно и нельзя сдавать.

Жилая недвижимость

К такому типу относится жилье, пригодное для проживания, которое находится в нормальном состоянии, соответствует СаНПиН:

отдельно стоящие дома и коттеджи;

полдома, часть дома;

квартиры в одноэтажных и многоэтажных зданиях;

комнаты в коммунальных квартирах.

Владелец может сам сдавать жилье, от его имени это могут делать уполномоченные лица, получив доверенность от собственника. При сдаче внаем с клиентами составляют договор об аренде или о субаренде. Срок субаренды не может превышать срок аренды.

В договоре указывают всех собственников как соарендодателей. Если квартирой владеют муж и жена, налог отчисляет один из них, став плательщиком НПД.

Налог с оплаты коммунальных услуг не взимается независимо от того, кто их оплачивает: самозанятый арендодатель квартиры или арендатор.

Нежилая недвижимость

Такой тип недвижимости пока не включен в список разрешенной деятельности для плательщиков НПД, он не подпадает под сдачу внаем. Запрет указан в ФЗ-422. Государству это невыгодно. От налогов НДФЛ в казну поступает намного больше денег.

Льготный налоговый режим является исключением из правил. Его ввели специально для обычных лиц, которые хотят узаконить доходы от своего имущества. Они могут сдавать собственные квартиры либо жильё, которое купили специально как источник дохода, чтобы на нем делать бизнес.

Апартаменты

По нормам ЖК (Жилищного кодекса) апартаменты относятся к нежилой недвижимости. Самозанятые арендодатели не имеют права их сдавать внаем. К такой деятельности нельзя применять режим НПД.

Ситуация может поменяться, Правительство планирует внести поправки в ЖК, где будет указано, что:

апартаменты относятся к жилой недвижимости;

физические лица могут их сдавать в аренду, платя 4-процентный налог с прибыли.

Пока нет точных данных о времени внесения поправок, поэтому действует запрет на сдачу апартаментов съемщикам недвижимости.

Резюме

По закону, который введен в 2018 году, любой российский гражданин может оформить самозанятость — стать плательщиком НПД и открыто заниматься любой деятельностью, если она не запрещена законом. Запреты указаны в ФЗ-422. Список разрешенных занятий разрастается.

Самозанятыми могут стать люди разных профессий: менеджеры, репетиторы и иные лица, предоставляющие образовательные услуги, таксисты, которые могут взять машину в лизинг либо работать на автомобиле компании.

Государство идет навстречу владельцам жилого недвижимого имущества. Арендодатель вправе стать самозанятым и сдавать внаем любую площадь, на которой могут проживать физические лица. Налог с дохода очень маленький, всего 4%.

Можно настроить автоматическую отправку налоговых платежей и страховых отчислений со своей карты, на которую поступают доходы от самозанятости.

Работая в статусе налогоплательщика, нельзя нарушать правила. Пока запрещено сдавать в аренду нежилую недвижимость и апартаменты. По просьбе населения Правительство непрерывно вносит поправки в законы. Самозанятым гражданам нужно отслеживать изменения, которые могут касаться их деятельности.

Может ли самозанятый сдавать квартиру

В некоторых источниках можно увидеть, что самозанятый не вправе сдавать недвижимость в аренду. Это не так. Сама по себе деятельность по сдаче квартир в аренду может облагаться НПД, нужно лишь соблюсти ряд ограничений:

- самозанятый использует свое имущество, а не чужое;

- у самозанятого нет работников, которые помогают ему сдавать квартиры;

- в год самозанятый получает не больше 2,4 млн. рублей;

- ИП не может совмещать несколько режимов – например, УСН и НПД.

В остальном государству не важно, сдает самозанятый одну квартиру или несколько, российским гражданам или иностранцам. Если соблюдены ограничения, можно регистрироваться как самозанятый и сдавать квартиру в аренду легально.

Посуточно, помесячно или на длительный срок

Самозанятый вправе сдавать квартиру на любой срок: по часам, по дням или на длительное время. Никаких ограничений нет. Главное – заносить сведения о поступивших оплатах в приложение и выдавать арендатору чек.

Кстати, есть мнение, что если квартира сдается на 11 месяцев, то вообще никаких налогов платить не нужно. Это миф. На 11 месяцев договоры заключают, чтобы не регистрировать их в Росреестре, а к налогам это не имеет никакого отношения.

Сдаю квартиру. Зачем становиться самозанятым?

Разберемся, зачем вообще уделять этому внимание. Может быть, оставить все как есть?

Для тех, кто уже сдает квартиру, но не отчитывается перед налоговой, преимущества легализации доходов такие:

- не нужно переживать о том, что ФНС увидит подозрительные доходы на счете, доначислит НДФЛ за сдачу квартиры и пени;

- необоснованные жалобы соседей и недовольных арендаторов можно игнорировать, ведь квартира сдается абсолютно законно;

- налог небольшой (4%), а отчетность перед бюджетом очень простая – не придется тратить много времени или обращаться к налоговым консультантам.

Те, кто сдает квартиру легально и платит государству 13% НДФЛ или зарегистрирован как ИП, самозанятость поможет существенно сэкономить на налогах.

Сколько нужно платить в казну?

Самозанятый, который сдает квартиру в аренду, платит 4% или 6% от своего дохода ежемесячно. Разберемся подробнее:

- ставка 4% действует, если квартира сдается физическому лицу;

- 6% — если арендатором является юридическое лицо или ИП;

- на первое время государство предоставляет самозанятому вычет 10 000 рублей, который позволяет уменьшать налог.

Доход самозанятого от аренды – это или только арендные платежи, или аренда + компенсация за коммуналку. Вариантов несколько:

- Самозанятый получает от жильцов только аренду, а коммуналку платит сам: считать налог нужно будет только от аренды.

- Самозанятый получает от жильцов аренду и компенсацию за коммунальные услуги: часть компенсации тоже пойдет как доход. Те деньги, которые потрачены на услуги по счетчикам (свет, вода), доходом не являются, а со всего остального (тепло, ЖКУ, ОДН) придется посчитать налог.

Для наглядности – два примера расчета ниже.

Пример расчета налога со сдачи квартиры в аренду

Пример 1. Квартира сдается самозанятым физическому лицу за 20 000 рублей ежемесячно. В договоре написано, что коммунальные расходы полностью несет собственник за свой счет. Тогда в месяц нужно будет заплатить 20 000 * 0,04 = 800 рублей налога.

Пример 2. Квартира сдается самозанятым физическому лицу за 20 000 рублей ежемесячно. В договоре написано, что 20 000 – это аренда, а дополнительно жильцы компенсируют самозанятому 5 000 рублей за коммуналку, из которых 3 500 – по счетчикам, а 1 500 за остальные услуги.

Тогда доход самозанятого составит 21 500 рублей в месяц (коммуналку по счетчикам не включаем), а налог 21 500 * 0,04 = 860 рублей.

Если планируется исключать из расчета коммуналку по счетчикам, в договоре аренды нужно прописать этот момент: сколько составляет аренда, сколько компенсация по счетчикам (или как ее определить), а сколько – компенсация за остальные услуги. Впоследствии нужно сохранять все квитанции об оплате услуг, чтобы у налоговой не возникло вопросов.

Инструкция по легализации доходов от сдачи недвижимости в аренду

Ниже мы составили инструкцию, как самозанятому сдавать жилье в аренду легально и платить с полученных денег налоги.

Шаг 1. Регистрация самозанятого

Зарегистрироваться как самозанятый в приложении можно с телефона по паспорту, используя данные Личного кабинета налогоплательщика или запись на Госуслугах. Самый простой вариант – регистрация по данным личного кабинета.

Вариант 1. Зарегистрироваться через ЛК налогоплательщика

На главном экране приложения выбрать «Через ЛК физического лица» и приготовить данные для входа. Понадобится ИНН и пароль, а также номер телефона, на который придет код подтверждения.

1. Указать номер телефона самозанятого для связи. Получить код подтверждения и ввести его в специальное поле.

2. Выбрать регион ведения деятельности – тот, где находится жилье самозанятого.

3. Ввести данные для входа в Личный кабинет налогоплательщика.

4. Завершить регистрацию самозанятого, придумав ПИН-код для входа в приложение.

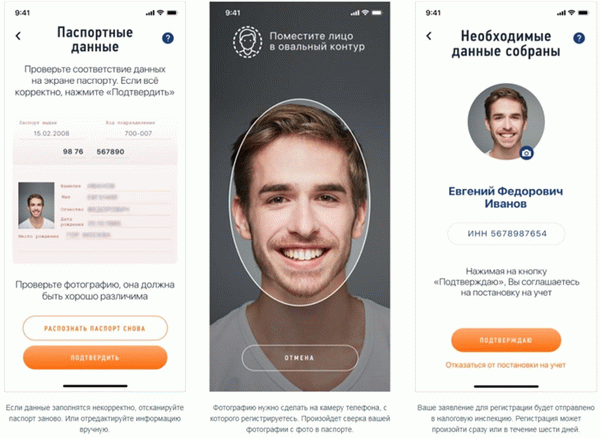

Вариант 3. Регистрация по паспорту

Если нет учетной записи на Госуслугах или данных от Личного кабинета налогоплательщика, можно зарегистрироваться в приложении по паспорту. Потребуется фотокамера, чтобы сделать фото паспорта и селфи для сверки.

Для этого после выбора региона нужно будет отсканировать с помощью камеры на телефоне паспорт, сверить данные, сделать селфи и дождаться, пока программа проведет необходимую проверку.

Все манипуляции занимают совсем немного времени.

Завершение регистрации

Налоговая пришлет СМС об успешной регистрации на номер телефона, указанный в приложении. После этого самозанятому можно настроить профиль и начинать работу.

Кстати, в приложении самозанятому не обязательно выбирать вид деятельности, хотя это можно сделать в настройках профиля. В нашем случае подойдет «Аренда квартир».

Важный нюанс для ИП

После перехода на НПД с упрощенки нужно уведомить налоговую об этом в течение месяца, иначе статус самозанятого просто аннулируется. Уведомить в электронном виде можно с помощью Личного Кабинета ИП и квалифицированной электронной подписи, а если подписи нет – отправить бумажное уведомление по форме 26.2-8.

Шаг 3. Прием оплаты и выдача чеков

Чтобы самозанятому начать отчитываться перед налоговой о своих доходах, нужно внести оплату в приложение. Для этого:

- В день получения денег открыть приложение, нажать «Новая продажа».

- Внести сумму оплаты, основание и выбрать, от кого получены деньги.

- Сформируется чек, который можно отправить арендатору на электронку или по СМС. Распечатывать чек не нужно. Если ошиблись, чек можно аннулировать.

На этом задача самозанятого выполнена. Остается дождаться конца месяца и квитанции на оплату налога.

Шаг 4. Получение квитанции от налоговой и оплата налога

По окончании отчетного периода налоговая автоматически сформирует самозанятому квитанцию для оплаты налога. Перечислить деньги можно через приложение, онлайн-сервис налоговой, Госуслуги или лично через кассу любого банка. Оплатить начисленный налог нужно до 25 числа месяца, следующего за отчетным. Например, за февраль нужно рассчитаться в марте.

Отчетность и декларации самозанятого

Никаких дополнительных деклараций или отчетности самозанятый не ведет. Подавать 3-НДФЛ по окончании года или декларацию, как на УСН, не нужно – все взаимодействие происходит через мобильное приложение «Мой налог» или личный кабинет самозанятого на сайте налоговой.

Вести КУДиР (книгу учета доходов и расходов) тоже не нужно, как и любые другие книги продаж. Бухгалтерскую отчетность вести не требуется.

Исключений в этом плане нет даже для ИП – если предприниматель выбрал самозанятость для сдачи квартиры в аренду, перешел на НПД и уведомил об этом налоговую, вести дополнительную отчетность (налоговую или бухгалтерскую) ему не нужно.

Почему именно самозанятым выгодно сдавать жилье?

Причин популярности заработка на сдаче недвижимости – множество. Однако почему аренда является столь частым видом заработка именно для самозанятых?

Наверное, всё дело в плюсах сдачи жилья, отлично сочетающихся с самозанятостью.

Например, аренда даёт самозанятому максимальный доход за счёт возможности сэкономить на налогах. Ведь сдача жилья по НДФЛ облагается по ставке 13%, тогда как самозанятый уплачивает всего 4-6% по НПД (налогу на профессиональную деятельность).

К тому же, очень удобно сдавать квартиру как самозанятый и работать по трудовому договору – так пенсионные отчисления работодатель за вас делает, а вы себе доход получаете и на налогах экономите. Этот вид деятельности даже госслужащим разрешён, несмотря на то что предпринимательской деятельностью им заниматься нельзя.

Конечно, можно не регистрироваться самозанятым и сдавать жильё нелегально. Правда, налоговая инспекция активно борется с теневым доходом, так что такая незаконная деятельность чревата блокировкой счетов и штрафом. Поэтому многие выбирают регистрацию самозанятым и ведение деятельности «в белую».

Можно ли сдавать не свою квартиру?

В связи с тем, что самозанятость – новое явление, порой у людей возникают интересные вопросы на тему прав самозанятых лиц. Один из них – могут ли самозанятые сдавать не свою квартиру (а мамы, брата, соседа и т.п.).

С точки зрения закона, самозанятый может получать доход исключительно от услуг, которые он оказывает или товара, который производит. То есть, предоставление жилья в обмен на деньги – это как раз-таки услуга, которую он оказывает сам. Поэтому, даже если жилье не принадлежит самозанятому на праве собственности, он может получать доход, как арендодатель.

Правда, в случае сдачи чужого жилья, самозанятому потребуется наличие дополнительного документа – доверенности на право управления данной недвижимостью.

Этот документ в дальнейшем убережет самозанятого арендодателя от претензий со сторону налоговой. Заверять у нотариуса ее не нужно, достаточно просто составить документ, указав в нем:

- паспортные данные доверителя и получателя доверенности;

- место положения жилья;

- право на управление имуществом (недвижимостью, в том числе предоставление ее в пользование третьим лицам – обязательно прописать!).

Доверенность будет иметь может быть выдана на определенный или неопределенный срок.

Доверенность обязательно заверяется нотариусом только в том случае, когда с имуществом будут совершать государственную регистрацию сделки. Например, если вы сдаете жилье на срок более года, то должны зарегистрировать договор аренды через МФЦ и там предоставить доверенность от собственника, заверенную нотариусом. Если же регистрации договора не требуется, то и заверять доверенность будет не обязательно.

Основания для вышеизложенных выводов сделаны после анализа законодательства, а именно п.1 ст. 185 ГК РФ, гласящей, что доверенностью признается письменное уполномочие, выдаваемое одним лицом другому лицу или другим лицам для представительства перед третьими лицами. Письмом ФНП от 22.07.2016 N 2668/03-16-3 «О Методических рекомендациях по удостоверению доверенностей» от 18.07.2016 г.

, отсылающим нас к представлению о том, что доверенность по своей природе представляет собой письменную форму сделки (т.е. ст. 160 ГК РФ).

Таким образом, раз сделка не требует регистрации, то и доверенность на ее проведение ее не требует нотариального удостоверения.

В принципе, есть и другой способ сдать чужое жилье: заключить договор аренды с собственником квартиры, указав в нем ваше право сдавать это жилье третьим лицам. И с ними (арендаторами) заключать уже договор субаренды от своего имени, указывая в договоре номер заключенного с собственником документа об аренде жилья. Тут стоит иметь ввиду, что срок субаренды не может быть больше срока вашей аренды.