- Как заключить договор с самозанятым

- Как платить самозанятым с ООО или ИП и учитывать оплаты при расчете налога

- Стоит ли работать с самозанятым бухгалтером

- Сколько сотрудников может быть у самозанятого

- Кого имеет право нанимать самозанятый

- Как самозанятому оформлять подрядчиков

- Какие налоги и как платит самозанятый за подрядчика

- Пример 1

Компаниям выгодно работать с самозанятыми, так как это связано с минимумом формальностей:

- Всё просто, никакой бюрократии. Оплатить услуги можно наличными или на карту, а чек из приложения «Мой налог» от самозанятого станет подтверждением ваших расходов.

- Можно оптимизировать расходы на сотрудников. Не придется уплачивать НДФЛ и перечислять в фонды страховые взносы. Ваша задача — оплатить работу, остальное ложится на плечи самозанятого. Плательщик НПД обходится минимум на 30–40% дешевле штатного специалиста.

На штатного сотрудника, который получает на руки 50 000 рублей, вы потратите 74 830 рублей. Самозанятому заплатите 50 000 и ни копейкой больше.

Как заключить договор с самозанятым

Прежде чем заключить договор, важно проверить, зарегистрирован ли самозанятый. Сделать это можно двумя способами:

- Запросить у него выписку из приложения «Мой налог».

- Бесплатно проверить факт регистрации на сайте ФНС .

Игнорировать этот этап рискованно. Если после оплаты окажется, что человек не является самозанятым, налоговая обложит суммы страховыми взносами, начислит НДФЛ, штраф и пени.

Убедившись в том, что исполнитель зарегистрирован, можете подписывать договор. В нём важно указать:

- дату заключения;

- права и обязанности сторон и предмет договора;

- порядок оказания услуг;

- описание сдачи-приемки, правила подписания акта;

- последствия оказания услуг неудовлетворительного качества;

- стоимость услуг и способы их оплаты;

- срок действия договора;

- ответственность сторон и порядок изменения условий сотрудничества;

- порядок разрешения споров;

- реквизиты сторон.

- уточнить, что исполнитель работает как самозанятый;

- оговорить, что компания-заказчик освобождается от обязанности по уплате налогов и взносов (со ссылкой на закон);

- указать, что в случае прекращения деятельности и снятия с учета самозанятый обязан предупредить вас, и прописать ответственность за нарушение договоренностей.

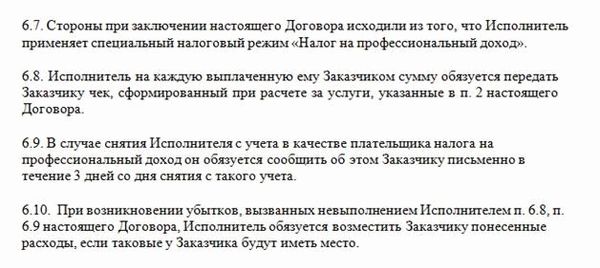

Так могут выглядеть условия в договоре с самозанятым.

- если сумма сделки меньше 10 000 рублей;

- если сделка исполняется немедленно при заключении договора. Например, если вы пригласили мастера, чтобы тот починил ПК.

Используя стандартный договор, нужно дополнительно подписывать акт. С договором на «одном листе» всё проще. Чтобы не возиться с актом, напишите, в какой момент клиент принимает услугу. Если работаете по постоплате, можно указать, что факт оплаты подтверждает качество услуг.

Планируете нанять удаленного бухгалтера, но не знаете, что выгоднее — отдать на аутсорс или передать дела самозанятому? Рассчитайте стоимость обслуживания в Фингуру с помощью онлайн-калькулятора!

Как платить самозанятым с ООО или ИП и учитывать оплаты при расчете налога

Оплатить услуги самозанятого можно тремя способами:

- по выставленному счету;

- переводом по реквизитам личной карты любого банка;

- переводом по номеру электронного кошелька.

Если средства перечисляются на счет самозанятого-нерезидента, то перевод будет считаться валютным и вам, скорее всего, придется заплатить комиссию.

После оплаты самозанятый обязан прислать чек , в котором указаны наименование услуги, ее стоимость и ИНН вашей компании. Без чека списать оплату услуг в расходы не получится .

Так должен выглядеть чек от самозанятого.

Чек должен быть передан в момент расчета либо не позднее 9-го числа следующего месяца. То есть, если исполнитель получил оплату в ноябре, чек он должен предоставить до 9 декабря. Если самозанятый не пришлет чек в срок, на него можно пожаловаться в ФНС .

Хранить чеки вы можете как в бумажном, так и в электронном виде. На основании акта выполненных работ и чека можно учесть оплату как расход и исключить из налогооблагаемой базы, если применяемый режим налогообложения это допускает.

Если по какой-то причине самозанятый вернул уплаченную сумму и аннулировал чек, вам придется пересчитать расходы и сумму налога.

Стоит ли работать с самозанятым бухгалтером

- Обычно у приходящих специалистов много фирм на обслуживании и мало времени. Вы можете долго ждать ответа на вопрос или решения своей задачи.

- Такой бухгалтер незаменим, что плохо. Если он уедет в отпуск или заболеет, вы на время останетесь без поддержки или будете получать ее с перебоями.

- Главный минус работы с самозанятыми — они обычно не несут финансовой ответственности за свои ошибки, которые могут привести даже к блокировке счетов. Вероятнее всего, вам придется самостоятельно разбираться с налоговой, оплачивать штрафы и пени.

- Бухгалтер может просто пропасть и перестать отвечать на ваши звонки.

Альтернатива есть — аутсорсинг бухгалтерии с финансовой гарантией. Например, мы в Фингуру упрощаем предпринимателям взаимодействие с бухгалтерами и делаем процесс работы более прозрачным:

- выделяем троих бухгалтеров (по налогам, зарплате и первичке) и персонального помощника, который распределяет задачи и контролирует их выполнение;

- сроки сдачи отчетов в контролирующие органы и выполнения других ключевых задач дополнительно отслеживает ПО;

- оперативно заменяем бухгалтера специалистом аналогичного профиля, если он заболел или ушел в отпуск, чтобы это не сказалось на выполнении задач;

- страхуем на миллион рублей от бухгалтерских ошибок и их последствий.

Хотите забыть о микроменеджменте и штрафах? Попробуйте аутсорсинг бухгалтерских услуг! Заменяем штатного бухгалтера и несем финансовую ответственность на сумму один миллион рублей.

Сколько сотрудников может быть у самозанятого

Согласно закону от 27.11.2018 N 422-ФЗ самозанятый не может нанимать сотрудников в рамках трудового договора. Но может ли самозанятый иметь сотрудников-помощников, имеет ли он право подключать к работе подрядчиков?

В письме от 12.10.2020 г. № АБ-4-20/16632 ФНС разъяснила, что плательщик НПД вправе нанимать помощников-исполнителей по гражданско-правовому договору. То есть заказывать услуги и работы единоразово.

При этом не указано, какое количество сотрудников может быть у самозанятого гражданина. Однако ограничений по числу подрядчиков в законе тоже нет.

Кого имеет право нанимать самозанятый

Какой бы ни была ваша деятельность на НПД, никто не запретит вам пригласить подрядчика. Если вы оказываете услуги ремонта, пишете тексты или создаёте сайты на заказ, то как самозанятый вы вправе нанять в подрядчики помощника, который сделает часть работ.

Например, вы можете нанять сантехника, который установит смеситель; нанять расшифровщика, чтобы транскрибировать интервью или заплатить дизайнеру за оформление сайта.

Исполнителем может быть индивидуальный предпринимать, другой самозанятый или физическое лицо. Заказать услуги или работы вы можете даже у своего родственника — но всё нужно зафиксировать в договоре и не забыть заплатить налоги за себя, и в некоторых случаях — за исполнителя.

Как самозанятому оформлять подрядчиков

Составьте договор гражданско-правового характера (ГПХ) — это договор оказания разовых услуг или работ. В нём обязательно должны быть:

- Конкретный перечень работ или услуг , которые необходимо выполнить. То есть подробное техзадание или перечень. Когда все закончено, нужно составить акт выполненных работ.

- Даты начала и окончания работ , но не рабочий график. Например, первого числа вы заключили договор с электриком и условились, что к 15 числу он должен закончить свою работу. Электрик может приступить к работе хоть в последний день, контролировать его график вы не в силах.

- Вознаграждение исполнителя и сроки расчёта. Отразите, как будете рассчитываться с подрядчиком: по частичной или полной предоплате или постоплатой по завершении и приемке работы.

- Кто и как платит налоги — для разных подрядчиков будут свои нюансы.

Чтобы не получить штраф от налоговой и не потерять статус самозанятого, нельзя оформлять подобным договором человека, который работает с вами постоянно, в графике и получает каждый месяц фиксированный расчет. Даже если это ваш регулярный исполнитель, ФНС может посчитать, что таким образом вы уклоняетесь от налогов. Поэтому рассчитывайтесь с исполнителями только за конкретно сделанные работы и не продлевайте договор ГПХ на постоянной основе.

Какие налоги и как платит самозанятый за подрядчика

При работе с ИП и другими самозанятыми — ничего отчислять не нужно. Исполнитель сам платит налоги и взносы в зависимости от налогового режима.

Пример 1

Для разработки сайта вы заключили договор ГПХ с дизайнером-самозанятым. За услуги дизайнеру вы отдаете 10 тысяч рублей. После расчёта дизайнер сам оплачивает 4–6% налога с прибыли.