- Расписание банковских рейсов ЦБ РФ в 2022 году

- Изменения с июля 2018 года

- Сроки переводов по Системе Быстрых Платежей от Центрального Банка

- Самые быстрые банки для межбанковских переводов

- Как перевести деньги со счета в одном банке на счет в другом

- 5 способов осуществления межбанковских переводов без комиссии

- Перевод с карты на карту в пределах заданных лимитов

- Перевод по реквизитам счета

- Через соцсеть «ВКонтакте»

- Выпуск дополнительной карты

- Card2card и партнеры

- Чем межбанковские переводы отличаются от переводов с карты на карту

- Как проходит межбанковский перевод, и что необходимо для его осуществления

- Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

- Межбанковские переводы без комиссии: пошаговая инструкция

- Как работает система межбанковских переводов на примерах

- Пример 1. Внутрибанковский перевод

- Схема работы межбанковских переводов SWIFT

- Банковские переводы по платежкам

- Как информируют при поступлении денег на счет

- Комментарии: 3

Для начала, определимся что такое межбанковские переводы.

Межбанковские переводы — это переводы денежных средств из одного банка в другой, который выполняется банками путем списания со счета одного банка зачисление на счет другого банка в Центральном банке.

Данные операции Центральный банк России проводит не моментально, а периодически. Периодичность таких операций называется банковским рейсом.

Расписание банковских рейсов ЦБ РФ в 2022 году

1-й рейс – отправка с 10:00 до 11:00, прием – с 12:00.

2-й рейс – отправка с 11:15 до 14:00, прием – с 15:00.

3-й рейс – отправка с 14:15 до 16:00, прием – с 17:00.

4-й рейс – отправка с 16:15 до 18:00, прием – с 20:00.

5-й рейс – отправка с 19:00 до 21:00, прием – с 22:00

Везде указано время МСК. Данное расписание помогает понять, когда денежные средства будут переведены из нашего банка в другой банк. Но здесь стоит отметить, что все банки по разному обрабатывают платежные поручения клиентов. Например, некоторые банки исходящие переводы делают только первым и вторым рейсом.

Изменения с июля 2018 года

Внимание! С июля 2018 года изменился порядок обработки межбанковских переводов коммерческих банках. Теперь все банки обязаны обрабатывать поручения на переводы от клиентов каждые 30 минут и сразу же отправлять, а не ждать рейсы. То есть, деньги отправляются и зачисляются теперь намного быстрее! Таким образом, теперь актуальность банковских рейсов ЦБ РФ потеряла свое значения.

Как и раньше, это относится только к функционированию системы переводов только в рабочие дни. В выходные и праздничные дни переводы между банками по стандартной схеме не осуществляются.

Сроки переводов по Системе Быстрых Платежей от Центрального Банка

Активное внедрение и распространение сейчас получает новая система переводов между банками по номеру телефона — Система Быстрых Платежей от Центрального банка. На сегодняшний день она функционирует только для физических лиц.

Преимуществом являются то, что перевод осуществляется мгновенно. То есть, банки обрабатывают и перечисляют деньги не каждые 30 минут как по обычным поручениям, а моментально. Деньги поступают в другой банк обычно в течении 3-5 минут.

Чтобы моментально перевести деньги в другой банк подключенный к системе СБП физическому лицу достаточно знать номер мобильного телефона.

Самые быстрые банки для межбанковских переводов

В России очень много банков, но не каждый банк имеет современную и продвинутую IT платформу для быстрой обработки и отправке переводов. Ниже, мы приводим для Вас список банков, которые отправляют переводы по реквизитам в другие банки, или же по номеру телефона или карты в самые короткие сроки.

Как перевести деньги со счета в одном банке на счет в другом

Статью распишу в порядке самых популярных вопросов, которые задают по этой теме. Думаю, так проще будет со всем разобраться.

Какие преимущества и недостатки у межбанковского перевода?

- межбанковский перевод идет через Центробанк, а это все-таки высокая надежность : ничего нигде не потеряется и не будет украдено (т.е. банк, с которого переводят средства, отправляет их сначала в Центробанк, а тот уже переправляет в банк получателя, а уже тот, если все в порядке с реквизитами — зачисляет их на конкретный счет). Т.е. это гораздо безопаснее (особенно при больших суммах), чем самостоятельно нести деньги в другой банк (или пользоваться альтернативными возможностями перевода средств);

- Если вы перепутаете реквизиты при отправке, то просто банк получателя вернет деньги назад — в банк отправителю (вернувшиеся деньги поступят на счет, с которого были списаны, на все про все в этом случае может уйти до 5 рабочих дней). При переводе с карты на карту — если вы перепутаете номер карты, деньги автоматически уже не вернутся;

- можно отправить практически ничем не ограниченные суммы (в несколько миллионов). При переводе же с карты на карту — есть лимиты, обычно 75000 руб. за 1 перевод;

- выполнить перевод можно из любого банка в любой банк (в нашей стране). Кроме этого, почти у всех банков эта функция доступна в Интернет-банке;

- это конфиденциально , о переводе никто не узнает (разумеется, кроме банков и некоторых наших органов).

- нельзя точно предсказать скорость перевода: он может дойти за 1 час (если перевод сделан в рабочий день, и вы удачно попали в банковский «рейс»), а может идти до 5 рабочих дней! (кстати, тоже самое справедливо и для карт — на некоторые из них перевод также зачисляется несколько суток. Из опыта скажу, что, обычно, на карты Visa переводы доходят значительно быстрее, чем на MasterCard)

- в некоторых банках высокие комиссии 1-2% (правда, при переводе с карты на карту — комиссия может быть еще выше — до 3%). Сразу отмечу, обычно, в комиссиях банка предусмотрена максимальная сумма: т.е. 1% за перевод, но не более 1000 руб. Т.е. если вы переводите 100 000 руб. вы заплатите комиссию в 1000 руб., если переводите 500 000 руб. — все равно заплатите комиссию в 1000 руб.

Может быть лучше воспользоваться переводом с карты на карту?

Здесь все зависит от суммы перевода и тарифов вашего банка. В некоторых случаях, выгоден перевод с карты на карту, в других — межбанк. Что касается сроков перевода — то здесь сказать, какой перевод дойдет быстрее — сложно (поэтому, это в расчет не беру).

Например, в Сбербанке сейчас за межбанковский перевод берут 1% от суммы (в Интернет-банке), но не более 1500 руб.; в Русском Стандарте за межбанк — 10 руб. (вне зависимости от суммы). Разница на лицо?!

Что касается перевода с карты на карту — то здесь тарифы доходят до 3% (где можно сделать перевод: различные сервисы в сети, банкоматы, интернет-банк). Однако, у некоторых банков, особенно в последнее время, есть заманчивая штука: пополнить карту через их Интернет-банк можно без комиссии!

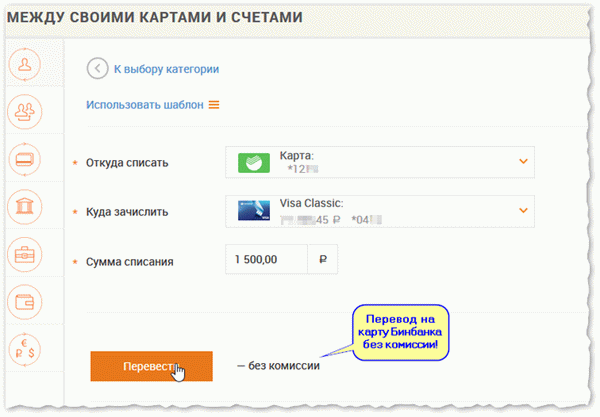

Например, я пользуюсь картой от Бинбанка, которую можно пополнить без комиссии практически с любой другой карты банка. Обратите внимание на скрин снизу. Кстати, подобные услуги и у других многих банков: ВТБ, Альфа-Банк, Русский Стандарт, Тиньков и пр.

(это не реклама конкретных банков, просто мой взгляд со стороны. Хотя я бы не отказался от благодарности от них, но эти банкиры никогда не поблагодарят ☺) .

Важно! Некоторые банки, выпустившие вашу карту (их называют эмитентами), могут списывать свою комиссию при переводах с нее.

Поэтому, при переводах с карты на карту, чтобы убедиться, сколько времени будет идти ваш перевод, и какую комиссию в итоге спишут — попробуйте для начала осуществить перевод на небольшую сумму в 100-200 руб.

Пример перевода с карты Сбербанка на карту Бинбанка

Что касается сумм, то обычно при переводах с карты на карту есть лимит — 75 000 руб. (и не более 10-15 переводов в сутки, или в месяц. У каждого банка свои лимиты, но в среднем, примерно так).

Подводя итог

В одном случае может быть выгоден межбанк, в другом — перевод с карты на карту. Чтобы было проще понять, приведу два показательных примера:

- вам нужно перевести 50 000 руб. со Сбербанка в Бинбанк. Если переводить через межбанковский перевод — вы заплатите комиссию в размере 500 руб., при переводе с карты на карту — комиссия будет 0 руб. (если это сделать через Интернет-банк карты получателя). Очевидно, что второй способ более выгоден;

- вам нужно перевести 700 000 руб. в другой банк. Очевидно, что лимиты на перевод с карты на карту — не позволят вам перевести всю сумму, и в этом случае — быстрее и надежнее будет воспользоваться межбанком.

Что нужно для такого перевода, где узнать эти реквизиты, и что они обозначают?

Чтобы выполнить межбанковский перевод, нужно знать:

- ФИО того, кому вы хотите перевести средства (подчеркиваю, не просто как зовут, а именно до буквы правильное написание, как в паспорте. Ошибка в одной букве — 100% возврат перевода). Если переводите организации (а не физ. лицу) — то полное название организации, так, как она зарегистрирована (обычно, организациям платят по договорам, в которых всегда указываются полные реквизиты);

- номер счета (важно! Номер счета — это не номер карты!). Представляет он из себя 20-значную последовательность цифр, начинается обычный счет на » 408″ или на «423» (если это счет вклада);

Банковская карта QIWI (пример номера счета)

Реквизиты можно узнать:

- у банковского работника, где вы заводили счет или карту;

- реквизиты в большинстве случаев есть в договоре с банком на обслуживание. Нередко, когда вы заводите даже обычную пластиковую карту, банковский работник, на всякий случай, вкладывает в договор листок со всеми реквизитами;

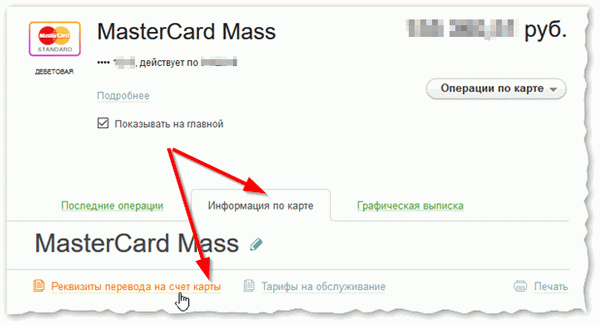

- в Интернет-банке (например, в Сбербанк-онлайн достаточно открыть раздел «Карты» или «Вклады и счета» , выбрать нужную карту/счет, и во вкладке информации по ней щелкнуть по ссылке «Реквизиты для перевода» ).

Реквизиты для перевода // Сбербанк-онлайн

Справочная статья!

Как пользоваться Сбербанк-онлайн : регистрация, открытие вклада, перевод денег, оплата ЖКХ, мобильного телефона, подключение «Спасибо» и копилки

Как отправить межбанковский перевод в Сбербанк-онлайн?

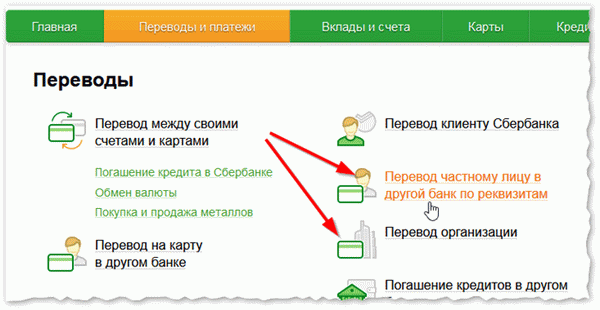

Покажу на примере того же Сбербанка (ввиду его популярности. ). Для начала необходимо открыть Интернет-банк, вкладку » Переводы и платежи » (если вы не знаете, как в нем зарегистрироваться — см. ссылку, приведенную выше. В той статье рассказаны все азы по работе со Сбербанком-онлайн) .

Далее нужно выбрать либо «Перевод частному лицу. по реквизитам» , либо «Перевод организации» . В своем примере ниже, я просто переведу деньги со своего счета Сбербанка на счет в другом банке.

Кстати, если тот, кому вы переводите, тоже является клиентом Сбербанка — то перевод средств проходит куда проще и быстрее (в этом случае кликните ссылку «Перевод клиенту Сбербанка»). Вам достаточно знать только номер его карты или номер телефона.

Сбербанк-онлайн — перевод частному лицу

Должно появится окно с кучей граф, которые нужно заполнить. Если делаете перевод первый раз — разбегаются глаза. ☺

Для начала указываем ФИО , и номер счета . Далее БИК банка (корр. счет и наименование банка должно подставиться автоматически (так делается, по-моему, во всех банках)), указываете сумму и карту/счет списания (с которого будет списана сумма перевода).

И последнее, указываете примечание к переводу, и подтверждаете перевод. Про примечание пару строк ниже.

Сбербанк-онлайн — заполнение реквизитов для межбанк. перевода

В примечание необходимо указывать цель вашего перевода. Здесь недопустимы какие-либо надуманные фантазии (например, «спасибо за пиво»). Чаще всего, следует указать следующее:

- «перевод собственных средств, без НДС» — это, если вы переводите свои деньги на счет в другой банк;

- «в счет оплаты по договору №XX/X. НДС не облагается» — это, например, при оплате каких-то услуг по договору (обычно, при переводе организации или юр. лицу);

- «Частный перевод, НДС не облагается» — если просто переводите деньги частному лицу (возвращаете долг, скажем). Можно заменить на «Материальная помощь».

Подводя итоги. Что важно и что запомнить

5 способов осуществления межбанковских переводов без комиссии

Перевод с карты на карту в пределах заданных лимитов

В некоторых банковских учреждениях существуют определенные лимиты на перевод финансовых средств на карты других банков. К примеру, собственники карт банка Тинькофф могут без комиссии ежемесячно переводить до 20 000 рублей на карточные счета других банковских учреждений, используя специальное приложение. Если сумма превышена, то применяется стандартная комиссия 1,5% (но не менее 30 рублей).

Рокетбанк позволяет без комиссии ежемесячно переводить до 100 000 рублей на карты других банков (при условии подключения более дорогостоящего тарифа «Все включено»).

Перевод по реквизитам счета

Некоторые банки предоставляют возможность перечисления финансов без комиссии по реквизитам. Подобными переводами могут воспользоваться клиенты Альфа-Банка, Рокетбанка (5 или 10 переводов без комиссии ежемесячно согласно условиям выбранного тарифа), Тинькофф банка.

Через соцсеть «ВКонтакте»

Переводы без комиссии могут осуществляться на странице «Сообщения». Такая возможность существует только для собственников карт «Мастеркард» и «Maestro». Чтобы выполнить межбанковский перевод, необходимо указать получателя платежа и в меню выбрать опцию «Деньги» (символ, напоминающий скрепку).

Минимальный размер платежа составляет 100 рублей. Максимально можно осуществлять переводы на сумму 75 000 рублей в месяц (сверх этой суммы начисляется комиссия в размере 0,6% + 20 рублей).

Выпуск дополнительной карты

Каждая банковская карта привязана к определенному расчетному счету, к которому может быть привязана еще одна карточка другого человека. При совершении перевода с другой карты финансовые средства списываются с расчетного счета.

Для того чтобы человек, на которого оформлена дополнительная карта, не перевел слишком большую сумму, необходимо установить определенный лимит на платежи в течении месяца.

Совершается такой перевод моментально и без комиссии. Правда, в этом случае возникают расходы на выпуск дополнительной карточки (комиссия за эмиссию карт в разных банках отличается).

Card2card и партнеры

Выполнить межбанковский перевод ,используя интернет-банкинг, можно с карты отправителя в другом банковском учреждении (card2card). Эта функция доступна тем, кто пользуется услугами Альфа-Банка, Бинбанка, Рокетбанка, ВТБ, Тинькофф банка и т.д. Нужно учесть, что банк, выдавший карту, с которой выполняется перечисление, может снять комиссию.

Этот момент стоит проверить заранее.

Для межбанковских переводов без комиссии нельзя использовать кредитные карты. В этом случае вы заплатите комиссионные, как при снятии средств в банкомате. Кроме того, не забудьте уточнить размер лимита на такие переводы.

К примеру, в Рокетбанке по тарифу «Уютный космос» без комиссии можно перечислить от 5 000 рублей, а по условиям тарифного плана «Все включено» — любую сумму (но в каждом из этих случаев не более 100 000 рублей за один перевод). Стоит также учитывать наличие лимитов на пополнение карты межбанковским переводом. К примеру, по карте Tinkoff Black он составляет 300 000 рублей в месяц.

Чем межбанковские переводы отличаются от переводов с карты на карту

Перевод денег между карточными счетами (C2C) осуществляется почти моментально. Всего несколько секунд, и отправленная сумма окажется на карте получателя. Для осуществления такого перевода необходимо знать номер карточки получателя/донора соответственно при выталкивании/стягивании, а также ее CVC-код и срок действия.

Межбанковские перечисления через расчетные счета занимают больше времени.

В этом случае деньги могут «идти» от 1 до 3-х рабочих дней (в среднем такой перевод занимает одни сутки). При отправке платежа с банковского счета утром можно ожидать, что уже к вечеру средства поступят получателю.

Суть межбанковских переводов состоит в том, что карты привязаны к определенным счетам в банке. Таким образом, при отправке средств на расчетный счет клиент банка, по сути, отправляет их на карточный счет, только по усложненному пути.

Как проходит межбанковский перевод, и что необходимо для его осуществления

- Для перечисления финансовых ресурсов необходимо иметь реквизиты счета (БИК банковского учреждения получателя платежа, номер р/с (расчетный счет), а также фамилию, имя и отчество получателя.

- Платежные данные (реквизиты) можно найти в договоре с банковским учреждением. Кроме того, их можно запросить при личном посещении банка или посмотреть онлайн в личном кабинете.

- После того, как платежные данные получены, остается найти раздел «межбанковские переводы», «перевод со счета на счет» либо что-то аналогичное. Затем необходимо внести все реквизиты и ожидать, пока перевод поступит на счет получателя.

Межбанковские переводы без комиссии путем «стягивания» и «выталкивания»

Какое значение имеет неблагозвучный термин «стягивание»?

Чтобы разобраться с ним, рассмотрим примеры с конкретными банковскими учреждениями. Допустим, необходимо перевести деньги с карточного счета Сбербанка на карту ВТБ. Такую операцию можно представить, как стягивание средств со счета Сбербанка на счет в ВТБ.

К примеру, вы хотите сделать перевод денег в другое банковское учреждение (перечислить средства между своими картами, отдать долг, перевести финансы родственникам и т.д.).

Как провести межбанковский перевод в таком случае?

Наиболее простой вариант – стягивание денег на карту получателя. Но в такой сделке есть определенные особенности. При переводе на карту другого человека нужно, чтобы получатель предоставил по своей карте такие сведения, как ее номер, срок действия, код CVC, а также фамилию, имя и отчество собственника.

Передать такие данные можно только близким людям, к которым есть стопроцентное доверие.

Да и в этом случае существует опасность, что карту заблокирует банк.

В качестве иллюстрации рассмотрим пример, с картой-донором из Сбербанка (карта отправителя межбанковского перевода).

Вся операция будет проводиться в Альфа-банке. Чтобы выполнить такой, перевод необходимо найти в онлайн кабинете кнопку «Пополнение».

В нужные поля следует внести данные карты-донора (Сбербанка) и сумму перечисления.

Подтверждение перевода по карте Сбербанка производится с помощью смс-кода. После ввода кодовых цифр средства будут переведены.

Выполненный межбанковский перевод можно сохранить как шаблон, что впоследствии значительно упростить выполнение данной операции.

Процесс «стягивания» похож на сделку, связанную с онлайн покупкой (с той разницей, что деньги поступают продавцу, а не на вашу карту в другом банке).

Обратите внимание, чаще всего стягивание производится без комиссии. Но есть и ряд исключений. Определенные банковские учреждения не дают разрешение на стягивание средств со своих счетов или берут комиссию за такую операцию (она значительно меньше, чем плата за прямой межбанковский перевод).

Уточнить наличие комиссии на операции стягивания и ее размер можно двумя способами:

- Найти нужные сведения в тарифах.

- Сделать попытку стягивания с карты всех имеющихся денег (плоть до копейки) одним платежом. Если банк взымает комиссию за такую операцию, то перевод будет отклонен с формулировкой «недостаточно средств».

Межбанковские переводы без комиссии путем выталкивания денег на карты других банков предоставляют далеко не все учреждения. Кроме того, лимиты на такие операции могут быть очень скромными.

Банки могут проводить разные акции, во время действия которых межбанковские переводы на любые карты проводятся без комиссии. Вот только срок действия таких акционных предложений ограничен.

Межбанковские переводы без комиссии: пошаговая инструкция

Для совершения межбанковского перевода необходимо предварительно внести определенную информацию в платежное поручение, чтобы дать указание, куда и откуда необходимо перечислить средства. Проще выполнить такую операцию можно, используя интернет-банкинг. Если взять в качестве примера перевод с карты Кредит Европа Банка на счет Росгосстрах Банка, то необходимо:

- Указать счет, с которого будут списаны деньги (к примеру, карточный счет).

- Указать сумму перечисления.

- Заполнить поле «назначение перевода». Здесь, могут быть указаны такие цели, как «перевод частному лицу», «перевод личных средств», «погашение обязательств по кредитному договору №…», «зачисление на счет карты». Нужно также внести отметку «без НДС» (с платежей между физ. лицами НДС не взимается). Не стоит указывать в качестве назначения платежа различные неформальные формулировки, так как это может привести к его отклонению.

- Вписать фамилию, имя и отчество получателя межбанковского перевода и номер его расчетного счета.

- Указать БИК банка.

БИК указывается в особой форме, позволяющей сразу определить название банковского учреждения, получающего перевод и корреспондентский счет (эти данные автоматически вносятся в указании для банка на осуществление платежа).

После внесения информации следует проверить ее правильность и подтвердить операцию с помощью одноразового пароля. После этого межбанковский перевод переходит в стадию обработки.

Получить платежный документ в форме, которая утверждена Центробанком, можно в истории переводов.

После того, как поручение на перевод передано банку, финансовые средства поступают в банковский расчетный центр, в качестве которого выступает автоматизированная банковская система. Здесь осуществляется групповая обработка межбанковских переводов и собираются группы платежных поручений.

В определенный момент времени деньги поступают в расчетно-кассовый центр отделения Центробанка России. Каждый банк, осуществляющий свою деятельность на территории РФ, имеет собственный корреспондентский счет в ЦБ, через который проводятся межбанковские переводы.

Центробанк производит обработку платежей и выполняет их проверку. После этого перевод направляется на счета банка-получателя. С этого момента платеж переходит в обработку автоматизированной системы банковского учреждения получателя. После этого этапа деньги зачисляются на расчетный счет клиента.

Как работает система межбанковских переводов на примерах

Данный раздел будет интересен тем, кто слабо представляет, как строится процесс движения безналичных денег. На примере максимально упрощенной схемы мы постараемся объяснить главные принципы осуществления межбанковских переводов.

Пример 1. Внутрибанковский перевод

Клиент банка Иванов хочет передать Перову 1000 рублей. Для того чтобы реализовать задуманное, он прежде всего должен иметь на банковском счете необходимую сумму. При этом у Петрова также должен быть открыт счет в данном банке.

Иванов точно знает, что открыл счет на 1000 рублей, и позволил банку пользоваться этой суммой по своему усмотрению. Но запись, о том, что 1000 рублей в свое время была размещена на банковском счете Иванова, подтверждает — эти деньги из общей массы принадлежат именно ему.

Желая перевести деньги Петрову, Иванов дает поручение банку. Он просит уменьшить сумму своего расчетного счета на 1000 рублей, увеличив при этом на такую же сумму счет Петрова. Происходит корректировка банковских записей, в результате чего у Иванова теперь на тысячу меньше, а у Петрова на тысячу больше.

Поскольку перевод был внутрибанковским, количество денег в данной кредитно-финансовой организации осталось прежним.

Схема работы межбанковских переводов SWIFT

Продолжим усложнять ситуацию и представим, что Иванов должен перевести деньги Томпсону, который находится на территории Соединенных Штатов, где в качестве валюты выступают не рубли, а доллары. Чтобы совершить данную операцию и перевести деньги из российского банка А в американский банк В, придется выбрать один из возможных вариантов:

- Банки должны открыть корреспондентские счета друг у друга, и согласовать все условия межбанковских переводов. Сложность в том, что счета в валюте разных государств должны быть взаимными, и участие в этом процессе необходимо принять тысячам банков по всему миру.

- Найти организацию по типу ЦБ, которая сможет обеспечить связь банков на мировом уровне. В этом случае российский банк А передаст ей сообщение о переводе, а она, в свою очередь, направит информацию о трансакции американскому банку В.

В роли такой организации выступает сообщество всемирных межбанковских финансовых коммуникаций SWIFT (Society for Worldwide Interbank Financial Telecommunication). Подключится к сообществу могут не только банки, но и любые другие финансовые организации, осуществляющие взаиморасчеты с зарубежными компаниями.

В отличие от ЦБ SWIFT не обеспечивает ликвидность счетов, а лишь передает закодированное сообщение. В ходе межбанковских переводов он не связан рамками законов, действующих на территории страны, и не подчиняется решениям ее правительства.

SWIFT — это система передачи межбанковских сообщений, которая за годы своей работы заслужила уважение и доверие участников. Если SWIFT сообщает, что банк А готов провести межбанковский валютный перевод и отправить нужную сумму на счет банка В, то поводов для волнений у банка В быть не может. Несмотря на то что поступление денег может быть несколько отсрочено по времени, он в тот же момент принимает платеж и зачисляет деньги на корреспондентский счет получателя.

Банковские переводы по платежкам

- наименование обслуживающего банка;

- наименование банка получателя;

- банковские идентификационные номера (БИК) двух финансовых организаций, между которыми происходит пересылка средств;

- полное наименование организации отправителя или ФИО, если это физическое лицо;

- расчетный счет, с которого происходит перечисление денег;

- ОКПО плательщика;

- ИНН отправителя;

- сумма переводимых средств цифрами и прописью;

- содержание сделки, которое должно отражать суть перевода и соответствовать российскому законодательству;

- полное наименование организации получателя или ФИО, если это физическое лицо;

- расчетный счет, куда производится зачисление денег;

- ИНН получателя.

Если банк-отправитель выявляет какие-то ошибки в платежном поручении, то он вправе не исполнять его. Сотрудники кредитной организации обязаны вернуть клиенту электронный документ или бумажную платежку для устранения неточностей в реквизитах или назначении платежа.

Как информируют при поступлении денег на счет

Когда платежное получение приобретает статус «Исполнено», вернуть деньги по инициативе отправителя нельзя. Средства, переведенные через банки, зачисляются на счета получателей до 3-х рабочих дней.

О том зачислены средства получателю или нет, может проинформировать только владелец счета.

Банк получателя не имеет права давать такую информацию никому кроме самого лица, которому открыт данный счет. Поэтому бессмысленно звонить в банк контрагента и пытаться получить ответ на вопрос дошли деньги или нет.

Если, по утверждению получателя, деньги так и не поступили на его расчетный счет можно заказать банковское расследование. Для этого отправителю средств потребуется обратиться в свой обслуживающий банк и указать номер документа, дату операции и сумму «потерянной» платежки. Здесь же понадобится подать заявление на розыск банковского перевода.

Пока не истекли 3 дня с даты отправки средств заказывать поиск бессмысленно. Иногда бывает и так, что спустя отведенное время деньги «самостоятельно» возвращаются отправителю. Это происходит при обнаружении ошибок в данных клиента-получателя или реквизитах банка-получателя.

Комментарии: 3

Суть вопроса ясна ,но вопрос в том как деньги попадают на счет продавца Это все поручения «оплатить ,отправить и т. д , зто слова , но сами деньги физически каким образом попадают на счет продавца ,если счета покупателя и продавца находятся в разных банках? Их как перевозят банки? Вот в чем был вопрос !

Добрый вечер Клавдия, помогите потерялись деньги, не дошли до адресата, уже 9дней прошло. Всё выписки, платёжки т. д. отправлено для подтверждения но денег нет, что делать?

Добрый день, Элла. В первую очередь обратитесь в банк, через который вы отправляли деньги. Банк может проверить где и на каком этапе застряли деньги. Но обратите внимание, что у некоторых банков эта процедура может быть платной.