- Всегда ли нужно закрывать смену на онлайн-кассе?

- Зачем нужен отчет о закрытии смены на кассе?

- Что делать, если работник не завершил смену на онлайн-кассе?

- По каким причинам чаще всего возникают проблемы с закрытием онлайн-касс?

- Что грозит предприятию, если не завершена смена онлайн-ККТ?

- Ситуация из практики: забыли завершать смену на ККТ. Позиция налоговой службы

- Как поступать в таком случае

- Как закрыть смену

- Ответственность за нарушение

- Для чего нужен форматно-логический контроль фискальных документов

- Форматно-логический контроль на стороне ОФД

- Фискальные документы в карантине ОФД

- Причины форматно-логических ошибок ККТ

- Что делать если в чеке обнаружена форматно-логическая ошибка

- Что будет если не реагировать на сообщения об ошибках в ваших ФД

- Z-отчете по кассе: понятие

- Онлайн кассы Эвотор со скидкой

- Как открыть смену на кассовом аппарате

- Реквизиты отчета об открытии смены

- Пример закрытия смены на смарт-терминале Эвотор

- Через кассовый отчет

- Через общее гашение

- Через командную строку

Завершая смену по окончанию рабочего дня, кассир-оператор или другое ответственное лицо предприятия должен выполнить соответствующую операцию на онлайн-кассе. Согласно ст. 4.3 п.

2 российского закона «О контрольно-кассовой технике», кассовая смена не может иметь длительность свыше 24 часов. Таким образом, закрывать смену требуется минимум один раз в календарные сутки.

Процесс закрытия смены в конце рабочего дня четко прописывается в руководстве по использованию конкретной кассы. В необходимом порядке действий могут быть некоторые различия. В целом, выполнить нужно следующие операции:

- Открыть подраздел «Закрытие кассы»;

- Кликнуть на строчку «Завершить рабочую смену»;

- Дождаться, пока касса выбьет Z отчет, прикрепить его к другим кассовым документам в книгу.

В случае с кнопочными устройствами процесс закрытия будет иным. Потребуется указать, в том числе, пароль администратора.

Случается, что на смарт-технике автоматическая печать отчета не проводится. Чаще всего, сбой вызывает беспрерывное продолжительное применение терминала или ошибка софта. В таких ситуациях отказываться от закрытия смены нельзя. Напечатать документ нужно вручную: посетите подраздел «Кассовые отчеты», ищите в списке нужный вариант.

Всегда ли нужно закрывать смену на онлайн-кассе?

Предположим, что на кассе высвечивается сообщение об ошибке или предприятие работает в нестандартном режиме, например, ночью. Необходимо ли закрывать смену в таких случаях? Если вы не хотите нарушать нормы действующего законодательства РФ, ответ положительный.

Ни график работы организации, ни «частные» случаи неисправности кассовой техники, не могут являться весомой причиной для отказа от закрытия смены. Минимум один раз в сутки смену необходимо завершать.

Зачем нужен отчет о закрытии смены на кассе?

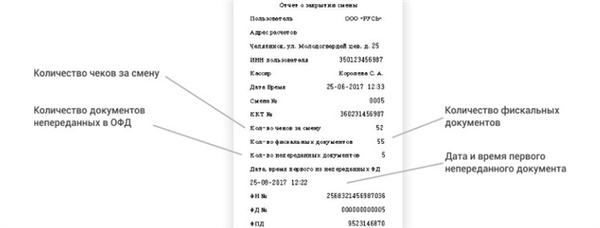

Отчет о закрытии смены на онлайн-кассе содержит сведения о сумме выполненных возвратов, способах оплаты (безнал, наличный расчет), сумме полной выручке за смену, числе чеков, не ушедших ОФД, количеству напечатанных чеков, данные по смене.

Z отчет формируется на любой современной ККТ быстро и автоматически. Для нормальной работы онлайн-касс достаточно тех сведений, которые передаются им на протяжении рабочей смены. Проще говоря, для формирования последнего отчета дополнительную информацию оборудованию предоставлять вам не требуется.

Отчет о закрытии смены на кассе необходим разным специалистам по разным же причинам. Например:

- Представители налоговой структуры при проведении проверок могут контролировать правильность применения ККТ, верность начисления и уплаты налоговых сборов (при обнулении, итоговая сумма прибыли сохраняется в базе ФН);

- Собственник организации может узнать, не обманывают ли его сотрудники и какую прибыль приносит бизнес;

- Бухгалтера могут своевременно отслеживать соответствия/несоответствия объемов передаваемой им выручке конечной цифре выполненных операций;

- На основании Z отчета кассиры-операторы завершают рабочую смену и передают деньги ответственным сотрудникам, например, бухгалтеру, старшему продавцу, инкассатору.

Прикладное назначение документа – обнулять итоги деятельности предприятия, передавать информацию для контроля налоговикам.

Напоминаем! При обнулении кассы выдачу денег из нее производить запрещено. Такие рабочие процедуры, включая возврат прихода, можно осуществлять лишь с помощью центральной кассы по решению руководителя и бухгалтера.

Что делать, если работник не завершил смену на онлайн-кассе?

Строгое требование закрывать рабочую смену минимум один раз в 24 часа связано с особенностями устройства фискального накопителя. При превышении смены, у создаваемых на ККТ чеков не будет фискальных признаков.

Если работник забыл завершить смену онлайн-кассы или, например, по неопытности не смог выполнить процедуру правильно, допустил ошибку, потерял время, ККТ не направит чеки оператору фискальных данных. Т.к. на таких чеках уже нет фискальных реквизитов. Если сказать кратко, то по стороны закона речь идет о прямом нарушении кассовой дисциплины.

Функциональные возможности онлайн-кассы по прошествии 24 часов и не закрытии рабочей смены жестко ограничиваются режимом блокировки. Доступная возможность будет одна – формирование отчета о закрытии.

«Разблокировать» онлайн-кассу можно, устранив причину блокировки. Необходимо:

- Завершить смену (пускай с опозданием, но сделать это нужно обязательно);

- Сформировать отчетные документы стандартным путем.

Отметим, что если при несвоевременном закрытии смены чеки на онлайн-кассе не пробивались, то крупным нарушением это не считается.

Но если смена продлилась более 24 часов, и по кассе проводились торговые операции (выбивались чеки), компания-нарушитель столкнется с ответственностью. В такой ситуации рекомендуется:

- Как можно быстрее обратиться в ИНФС и сообщить о том, что было допущено нарушение. Еще раз выделим важность оперативности действий: вам нужно уведомить ведомство до того, как та же информация поступит в ИНФС от оператора фискальных данных.

При своевременном уведомлении ведомства можно надеяться на смягчение санкций. При условии, что нарушение кассовой дисциплины будет оправдано. В качестве веских причин выступают следующие обстоятельства:

- Авария на предприятии;

- Возникновение ЧП (пожар, кража и т.д.);

- Любые причины, удостоверяющие, что оператор не преднамеренно не завершил смену.

Отлично, если обстоятельство будет подтверждено документально – письмами, справками и т.д.

По каким причинам чаще всего возникают проблемы с закрытием онлайн-касс?

Несвоевременное закрытие онлайн-кассы не всегда связано с невнимательностью сотрудника фирмы. Распространенные причины возникновения проблем с ККТ:

- Повреждение электро-кабеля;

- Переполнение фискального накопителя;

- Отсутствие электричества;

- Неправильно установленное время или системная дата;

- Технические неисправности другого характера, сбои программного обеспечения.

Если сотрудник понимает, по какой причине онлайн-касса не работает, он может попробовать устранить ее самостоятельно. Во всех иных ситуациях необходимо незамедлительно обращаться к руководству.

Что грозит предприятию, если не завершена смена онлайн-ККТ?

Ответственность за не закрытие рабочей смены онлайн-кассы наступает по административной статье. Сумма денежного штрафа зависит от того, «кем является» нарушитель:

- Индивидуальный предприниматель, должностное лицо – 1,5-2 тысячи рублей;

- Юридическое лицо – 5-10 тысяч рублей.

Снизать сумму штрафа или «отделаться» предупреждением можно в соответствии с действующим законодательством. Это возможно, если вам удастся убедить представителей налоговой службы в том, что нарушение было допущено без злого умысла, в силу обязательств непреодолимой силы.

Еще раз напомним о необходимости самостоятельного обращения в Федеральную Налоговую Службу. Вам нужно рассказать об инциденте, превышении продолжительности смены как можно раньше. Если сведения уже поступят от оператора фискальных данных, надеяться на «поблажки» со стороны ФНС не стоит.

Сотрудники налоговой прямо укажут вам на то, что у вас не возникло желания вовремя проинформировать их.

Для справки! Даже при наличии доказательств того, что нарушение было допущено непреднамеренно, штраф будет наложен. Но сумма окажется минимально возможной (1,5 тысячи рублей для индивидуальных бизнесменов, 5 тысяч рублей для предприятий).

Рассчитывать на вынесение предупреждения можно при условии, что прежде подобные нарушения не допускались ни разу, и что закрыть смену своевременно сотрудники фирмы не могли никаким образом.

Ситуация из практики: забыли завершать смену на ККТ. Позиция налоговой службы

Несвоевременное закрытие онлайн кассы – не редкость. Нарушения выявляются, чаще всего, в ходе проводимых налоговиками проверок. Случается, что руководители организаций даже не знают о нарушениях. Кассир, допустивший ошибку, успешно скрывает ее на какое-то время.

Как правило, не закрытие смены связано с невнимательностью и забывчивостью кассиров и ответственных лиц. Намеренно кассовая смена продлевается достаточно редко.

Узнаем о том, какова позиция сотрудников Федеральной Налоговой Службы в этом вопросе.

Итак, на официальном портале ФНС РФ имеется разъяснение по данному поводу. Бизнесмен имеет розничный магазин, в котором в течение пары суток смена онлайн-кассы не открывалась и не завершалась из-за полного отсутствия продаж. Нарушением в таком случае отсутствие факта закрытия рабочей смены ККТ не является.

Индивидуальному предпринимателю не грозят никакие штрафы (важно, чтобы в течение рабочих суток чеки не пробивались).

Другой пример. В разъяснении N03-01-1528066 от 05.05.2017 года определяется, что в законе РФ нет минимальной длительности открытия рабочей смены и конкретного времени ее завершения. Отсюда следует:

- Завершать смену ранее, чем через 24 часа, не запрещается;

- Завершать смену спустя пару часов после окончания торговли, можно (если сутки с часа открытия рабочей смены еще не прошли).

Длительность смены кассы не имеет отношения к рабочему графику предприятия, срокам проведения продаж и другим факторам. Важна лишь длительность реальной работы ККТ в рамках одной рабочей смены организации.

Оставьте заявку, и наши специалисты помогут Вам подобрать самый оптимальный тариф абонентского сопровождения

Как поступать в таком случае

Если произошла блокировка, то уже сама логика, судя по данной выше информации, подсказывает единственно верное решение – необходимо закрыть смену, устранив тем самым причину блокировки и используя единственную оставшуюся функцию. При этом формируются х- и z-отчеты (о закрытии смены).

Как закрыть смену

Весь алгоритм необходимых действий весьма несложен, хотя он может и различаться в нюансах, в зависимости от конкретной модели и модификации. В целом действия сводятся к следующему: выбирается раздел «Закрытие кассы», и там действие «Закрыть смену». Далее действие продолжается в автоматическом формате.

Если этого не происходит, то отчет о закрытии формируется в ручном режиме. Чтобы это сделать, в разделе «Кассовые отчеты» выбирается х-отчет. Тут же происходит печать и касса закрывается.

Это дает возможность для открытия новой смены — можно продолжать работу.

Ответственность за нарушение

Современное оборудование позволяет ФНС в режиме реального времени узнавать о случившемся нарушении. То есть, сразу же по формированию отчета о закрытии смены онлайн-касса отсылает его в ОФД, откуда он уходит в налоговую службу. В отчете содержится информация о времени закрытия предыдущей смены и открытия новой.

Таким образом, фиксируется нарушение правил использования ККТ. За это предусмотрено наказание в виде штрафных санкций либо предупреждения – согласно КоАП, ст. 14.5, п.4.

Если новые чеки при незакрытой смене не выбивались, то нарушение не является серьезным. В противном случае основания для наложения штрафа являются существенными. Размер штрафа в таком случае колеблется в пределах:

- для ИП/должностного лица – 1500 – 3000 рублей;

- для ЮЛ – 5 000 – 10 000 рублей.

Однако, если будут предоставлены разъяснения насчет того, что нарушение случилось не по вине ответственного лица, а вследствие чрезвычайной ситуации, то штрафа можно будет избежать – ФНС обойдется предупреждением. Можно также уменьшить размер штрафа, написав ходатайство.

Обязательным в таком случае является добровольное сообщение в ФНС о произошедшей ситуации. Лучше, если это случится до того, как в налоговой обнаружат данное нарушение.

Для чего нужен форматно-логический контроль фискальных документов

Для корректной и устойчивой работы системы ЭДО ККТ-ОФД-ФНС требуется строгое соблюдение формата передаваемых данных. К каждому фискальному документу, формируемому ККТ, предъявляются жесткие требования, установленные в приказе ФНС России от 14.09.2020г. № 662.

На пути от ККТ к ФНС каждый фискальный документ подвергается двойному контролю на предмет соответствия этим требованиям. Сначала форматно-логический контроль (ФЛК) ФД проводит ОФД своими техническими средствами, а затем уже ФНС повторно и углубленно проводит ФЛК полученных фискальных документов сервисом «Подсистема приема фискальных данных».

Каждая из этих систем возвращает пользователю информацию о результате проведенного ФЛК путем присвоения статуса каждому ФД, который отражается в личном кабинете ОФД. Если вы будете игнорировать сообщения об обнаруженных нарушениях, то в соответствии с упомянутым приказом ФНС вам может быть назначена плановая проверка.

Форматно-логический контроль на стороне ОФД

Первую проверку передаваемых ККТ фискальных документов осуществляет ОФД своими техническими средствами. На этом этапе проводится частичный форматно-логический контроль ФД на наличие обязательных реквизитов и их корректности, а также на предмет отсутствия не предусмотренных или повторяющихся тегов. ОФД не проводит ФЛК отчетов о регистрации и перерегистрации ККТ.

Фискальные документы, не прошедшие в ОФД форматно-логический контроль (ФЛК), помечаются в личном кабинете пользователя специальным значком, в каждом ОФД по-своему. Например, в ОФД Такском это выглядит так:

а в СБИСе так:

или так:

При отрицательном результате контроля ФД на стороне ОФД в кассу возвращается признак ошибки ФЛК, и на следующем отчете о закрытии смены или отчете об открытии смены будет напечатано сообщение ОШИБКА ФЛК. Но это только в случае работы ККТ в ФФД 1.2; при работе в ФФД 1.05 печать в отчетах сообщения об ошибке ФЛК не предусмотрена. Тем не менее, касса Меркурий, работающая в ФФД 1.05, в отчете о закрытии смены печатает предупреждение об ошибке ФЛК, если хотя бы в одном из ФД за смену ОФД передаст такое сообщение.

Фискальные документы, в т.ч. с некоторыми выявленными форматно-логическими ошибками, кроме перемещенных в карантин, ОФД отправляет в ФНС. ФД с ошибками дополняются специальным признаком «ФД с ошибкой ФЛК».

Некоторые ОФД дают возможность посмотреть кассовый чек в тегах, что очень полезно для поиска ошибок в реквизитах ФД.

Фискальные документы в карантине ОФД

В карантин ОФД помещаются фискальные документы с нарушением целостности защищенного контейнера, в котором передается ФД, а также с нарушением регистрационных данных . Обычно это связано с неисправностью фискального накопителя или ошибками при регистрации или перерегистрации ККТ.

К примеру, платформа ОФД помещенные в карантин ФД помечает так:

Дальнейшая судьба фискальных документов в карантине может быть различна: одни ФД при выполнении некоторых условий будут отправлены в ФНС, другие могут остаться в карантине навсегда.

При некоторых ошибках в фискальном документе ОФД вообще может прекратить дальнейший прием ФД, и касса начнет накапливать неотправленные документы с перспективой блокировки через 30 дней.

Кроме ошибок в реквизитах ФД существуют и другие причины, по которым на кассе будут накапливаться неотправленные документы, поэтому для предотвращения блокировки ККТ рекомендуется регулярно контролировать этот параметр и своевременно устранять препятствия к отправке ФД.

Состояние информационного обмена с ОФД всегда отображается в печатной форме отчета о закрытии смены. Примеры отчетов о закрытии смены различных ККМ можно посмотреть на страничке Как проверять отправку фискальных документов.

Не отправленные в ФНС чеки не принимаются к налоговому учету со всеми вытекающими последствиями.

Причины форматно-логических ошибок ККТ

Форматно-логические ошибки могут возникнуть при неправильном указании пользователем реквизитов кассового чека, из-за ошибок при регистрации или перерегистрации ККТ, по причине старой прошивки, несогласованности триады прошивка – драйвер — кассовое ПО с учетом версии ФФД, а также неисправности ФН.

К ошибкам пользователя относится некорректный ввод реквизитов. Например, телефон поставщика или покупателя, при наличии их в кассовом чеке, должен быть указан в формате +7ХХХХХХХХХХ. То же относится и к ИНН поставщика, покупателя, оператора связи, поскольку его значение не может быть произвольным.

Примером ошибочной регистрации или перерегистрации является их незавершенность. Сюда же можно отнести и перерегистрацию с заменой фискального накопителя на ККТ, которая уже снята с регистрационного учета по причине истечения срока службы предыдущего ФН.

Старая прошивка ККТ может не удовлетворять вступившим в силу новым требованиям к фискальному документу. Например, изменялась обязательность наличия в бумажной и электронной форме ФД некоторых реквизитов, а также прошло переименование тега 1081 из ЭЛЕКТРОННЫМИ в БЕЗНАЛИЧНЫМИ.

Что делать если в чеке обнаружена форматно-логическая ошибка

Важно обнаружить и исправить ошибки в отправляемых чеках еще до того, как об этом узнает налоговая. Учитывая быстрое развитие автоматизированной информационной системы (АИС) ФНС России делать это будет все труднее и труднее.

Если фискальные документы от вашей ККТ, пусть и с ошибками, но принимаются ФНС, то нужно приостановить работу на кассе, принять меры к устранению замечаний и продолжить работу уже без ошибок в ФД. В противном случае, как уже было сказано выше, вам может быть назначена плановая или внеплановая проверка.

Если фискальные документы от вашей ККТ попали в так называемый «мягкий карантин», то следует прервать использование кассы, разобраться, в чем дело, исправить недостатки, добиться принятия ФД в автоматизированную информационную систему ФНС России и после этого продолжить работу.

Если ФД от вашей кассы попал в «жесткий карантин», т.е. имеет неисправимые ошибки и никогда не будет принят ФНС к учету, то это признается как неприменение ККТ при расчетах, и нужно действовать как при неприменении ККТ — сформировать чек коррекции. О чеках коррекции на ККТ Меркурий.

Само собой разумеется, что применять кассу, формирующую ФД с критическими ошибками, недопустимо.

Если ОФД не сможет расшифровать контейнер или проверить фискальный признак, или ФД будет содержать ошибки регистрационных данных, то в ФНС вместо самого документа будет передано сообщение о получении такого «битого» документа, а дальнейший прием ФД от ККТ прекратится. В этом случае, скорее всего, понадобится замена фискального накопителя.

Что будет если не реагировать на сообщения об ошибках в ваших ФД

Прежде всего, нужно учитывать, что применение ККТ, которая отправляет ФД с форматно-логическими ошибками, является нарушением 54-ФЗ, поскольку в этом случае ваша касса не отвечает установленным требованиям.

Срок давности по административным правонарушениям при применении ККТ составляет 1 год, а вещдоки в виде чеков с форматно-логическими ошибками хранятся ОФД 5 лет. Поэтому крайне важно, не дожидаясь извещения о назначении плановой проверки со стороны надзорных органов, своевременно все исправить. Тем более что ККТ, работающая в ФФД 1.2, способна самостоятельно получить такое «письмо счастья» и распечатать на отчете о закрытии смены такую фразу «ККТ ВКЛ.

В ПЛАН НО», что означает, что ККТ включена в план проверок налогового органа .

Z-отчете по кассе: понятие

После внедрения ФЗ №54, вместо понятия «Z-отчёт» используется «отчёт о закрытии смены» или «отчёт с гашением». Он снимается с ККМ в конце смены. В документе отображается информация обо всех операциях, произведённых в течение смены.

В соответствии с законом, кассовая смена не может длиться более суток, поэтому кассиру необходимо выпускать Z-отчёт не позднее 24 часов после её открытия, иначе касса будет автоматически заблокирована.

Все сведения, отображённые в отчёте с гашением, ККМ пересылает в органы налогового контроля, поскольку в памяти устройства она может храниться не более одного месяца. В случае потери соединения с интернетом, непересланные отчёты «уходят» автоматически (после его восстановления). Если данные не будут поступать в ФНС более 30 дней, ККМ также будет заблокирована.

Онлайн кассы Эвотор со скидкой

Большой выбор онлайн касс Эвотор с удобной кассовой программой по ценам производителя с официальной гарантией. Приобрести кассу в нашем магазине стало еще выгоднее — действуют специальные предложения.

Как открыть смену на кассовом аппарате

Отчет об открытии смены на кассовом аппарате снимают перед формированием первого расчета. Документ может быть распечатан утром или вечером — время суток роли не играет. Если предприятие работает круглосуточно, каждая смена кассиров формирует отчет в начале своей работы.

Обратите внимание! Отчет об открытии смены не получился распечатать, если предыдущая смена не закрыта.

Существует два варианта формирования отчета об открытии смены:

- в автоматическом;

- ручном режиме.

В первом случае отчет выходит при печати первого чека в момент продажи или совершения другой кассовой операции. Например, так происходит при использовании смарт-терминала Эвотор 7.2.

Второй вариант подразумевает принудительное его формирование непосредственно перед проведением расчетов по кассе. Печать осуществляется в разделе «Отчеты», путем выбора требуемого документа.

Перед тем как открыть смену на кассовом аппарате, нужно проверить наличие кассовой ленты в принтере. При использовании нескольких кассовых аппаратов в пределах одной торговой точки, первый отчет снимается по каждой ККМ. Четкого регламента относительно их хранения не предусмотрено.

Реквизиты отчета об открытии смены

Согласно Приказу ФНС от 21.03.2017 № ММВ-7-20/229@, установлен следующий перечень реквизитов для отчета об открытии смены:

- наименование документа;

- код формы ФД;

- версия ФФД;

- ИНН владельца кассы;

- данные кассира (ИНН, наименование) — не используется в случае эксплуатации аппарата в составе торговых автоматов;

- дата, время, адрес и место расчетов (реквизит отсутствует, если касса зарегистрирована для разъездной торговли или используется в составе автоматических устройств);

- номер смены;

- РН ККТ;

- версия ККТ;

- номер ФН и другие.

*С полным перечнем реквизитом можно ознакомиться в Таблице 17 соответствующего Приказа.

Отдельные реквизиты вносятся в фискальный документ при наступлении определенных событий. Например, «признак необходимости срочной замены ФН». Еще один реквизит уведомляет пользователя о превышении ожидания ответа от ОФД, если он не поступал более 2 дней.

Пример закрытия смены на смарт-терминале Эвотор

Специально открыть смену на кассе Эвотор не нужно. Она открывается автоматически после печати первого кассового чека.

Закрыть смену можно одним из трех способов:

Через кассовый отчет

В первом варианте следует перейти в раздел «Отчеты», выбрать «Кассовый отчет» и нажать кнопку на сенсорном экране с надписью «Закрыть смену». Кликнуть «Распечатать отчет».

Через общее гашение

Второй способ предполагает переход в раздел «Настройки», выбор функции «Дополнительные операции». Нажать «Общее гашение» и подтвердить выбранное действие. Произойдет закрытие смены и начнется печать отчета.

Через командную строку

Перейти в раздел «Настройки». Выбрать «Обслуживание кассы», нажать «Дополнительные операции», «Произвольная команда». Ввести в пустом поле 56 03 00 00 00 30 и нажать «Отправить».

Затем цифры в строке стереть. В результате выполненных действий автоматически заполнятся поля «Ответ ККМ» и «Результат».

Ввести в командной строке 5а и нажать на кнопку «Отправить». Снова стереть. Смена закроется и начнется печать итогового отчета.

Нужна помощь в работе на онлайн кассе?

Не теряйте время, оформите договор на техническое обслуживание вашей кассы.