- Когда возникает право на налоговый вычет на постройку дома

- Как получить налоговый вычет при покупке земельного участка

- Порядок получения налогового вычета за дом и землю

- Кто и в каких случаях может вернуть вычет

- Кто может подать заявление

- Какие расходы учитывают при расчете вычета

- Какие расходы не включат в расчетную сумму

- Особенности возврата вычета

- Вернут ли вычет при покупке земли, на которой строился дом

- Дадут ли вычет за кредит

- Сколько денег вернут

- Когда в вычете могут отказать

- Какие документы нужно предоставить

- Когда и как обращаться за вычетом

- Что такое возврат налога при строительстве дома

- В каких случаях возникает право на налоговую льготу

- Налоговый возврат за нежилой дом

- Размер основного вычета

- Вычет для супругов при строительстве жилья

- Какие расходы на строительство дома можно включить в налоговый вычет

- Кто имеет право на имущественный вычет за стройку

- Когда можно оформить возврат налога за стройку

- Если отделку завершили после оформления права собственности на недвижимость

- Через ФНС

- Через работодателя

- Возврат через онлайн-сервис «Налогия»

- Частые вопросы

- Ситуации, в которых можно претендовать на получение возврата при строительстве

- Список расходов, входящих в перечень доступных для возмещения

- Список расходов, не являющихся основаниями для возврата отчислений

- Возникновение права на получение государственной компенсации строительных затрат

- Какие документы нужно иметь для оформления возврата средств

- Максимальная сумма, доступная к получению

- Возможно ли включение в список затрат произведенные после регистрации недвижимости расходы

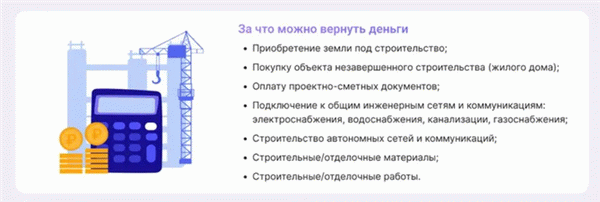

Имущественный вычет на строительство жилого дома включает в себя:

- приобретение земли под строительство;

- покупку объекта незавершенного строительства (жилого дома);

- оплату проектно-сметных документов;

- подключение к общим инженерным сетям и коммуникациям: электроснабжения, водоснабжения, канализации, газоснабжения;

- строительство автономных сетей и коммуникаций;

- строительные/отделочные материалы;

- строительные/отделочные работы.

В вычет на строительство не входит монтаж сантехники и душевой кабины, установка газового и любого другого оборудования. Правило касается и придомовых построек — сарая, забора, гаража, бани, бассейна.

Когда возникает право на налоговый вычет на постройку дома

Для того чтобы получить налоговую льготу на построенный дом, надо учесть ряд условий.

- Вы приобрели земельный участок и возвели на нем жилой дом. Речь идет именно о доме, а не о строении. Так как в соответствии с действующим российским законодательством, термины «жилой дом» и «жилое строение» — не одно и то же.

Есть письменные разъяснения ФНС РФ и Минфина РФ о том, что приобретение жилого строения, не признаваемого жилым домом, не является основанием для получения имущественного вычета.

Так что же считается жилым домом, а что жилым строением?

- Жилой дом построен для проживания с правом прописки в нем, зарегистрирован в Росреестре, о чем имеется свидетельство о праве собственности или выписка из ЕГРН.

- Жилое строение. На строительство нет разрешительных документов, здание не введено в эксплуатацию, прописаться в нем нет возможности.

Пример. В 2021 году вы купили участок земли под личное подсобное хозяйство и построили на нем дом. По документам он оформлен, как жилое строение без права регистрации. Налоговый вычет на строительство вам не положен. Но если на земельном участке для садоводства построен жилой дом, то вычет положен по расходам на строительство и покупку земли.

- Дом куплен на стадии строительства и достроен. Чтобы получить имущественный вычет не только при покупке дома, но и на его строительство, внимательно составьте договор купли-продажи. В нем должно быть указано, что вы приобретаете объект незавершенного строительства.

Например, в коттеджном поселке продавался участок земли с недостроенным домом. Вы оформили договор купли-продажи и прописали, что покупаете объект незавершенного строительства.

После того, как вы достроите дом и получите выписку из ЕГРН о праве собственности, можете подавать документы в инспекцию. В имущественный вычет войдут расходы на покупку недостроенного дома и расходы на строительство.

Например, вы купили дом и перестроили его: провели реконструкции, расширения и улучшения. Так как вы приобрели уже готовый дом, а не объект незавершенного строительства, вы не сможете включить в налоговый вычет затраты на строительство.

Не всегда отделка дома заканчивается вовремя. Часто появляются работы, которые необходимо продолжить после получения выписки из ЕГРН. Попадают ли в налоговый вычет расходы на отделку дома после получения права собственности?

Алексей Т. обратился к нам за помощью по такому вопросу. В 2019 году он купил недостроенный дом, а стройку закончил в 2021 году.

Тогда же оформил право собственности. Общая сумма всех расходов составила 1,5 млн рублей. В 2022 году он продолжил отделку дома и уже потратил на это 700 тыс.

рублей. Клиент хочет задекларировать расходы за 2021 год и спрашивает, можно ли в дальнейшем дополучить вычет на работы в 2022 году.

Эксперт изучил документы и доходы Алексея и предоставил консультацию.

- За 2021 год Алексей вправе получить вычет на достройку дома в сумме 1,5 млн. рублей.

- Согласно письменным разъяснениям ФНС РФ и Минфина РФ расходы, понесенные после получения права собственности на дом, можно внести в декларацию. Поэтому, в 2023 году клиент может заявить сумму затрат на отделку дома в 2022 году, но в пределах 500 тыс. рублей, так как лимит имущественного вычета — 2 млн. рублей. В итоге в 2022 году на счет клиента вернется 195 тыс. рублей (1,5 млн * 13%), а в 2023 — 65 тыс. рублей (500 тыс.* 13%).

Клиент заказал услугу «Быстровычет», по которой через неделю получил на счет 195 тыс. рублей за 2021 год.

Как получить налоговый вычет при покупке земельного участка

Сразу скажем, что для получения налогового вычета земельный участок не рассматривается сам по себе. Если на нем нет жилого дома, то вычет на участок не дадут. Если вы купите землю и построите жилой дом или купите участок с готовым домом, тогда расходы на участок можно включить в вычет.

Подавать документы в инспекцию можно лишь после регистрации права собственности на жилой дом, расположенный или построенный вами на купленном участке земли.

Затраты на покупку земли, понесенные до 1 января 2010 года, не попадали в имущественный вычет. Но если право собственности было зарегистрировано после этой даты, то расходы на землю можно включать в вычет.

Например, в 2009 году вы купили землю, построили дом и зарегистрировали право собственности. Вернуть часть денег можно только за строительство дома, затраты на покупку земли в вычет не попадают.

Или, в 2009 вы купили землю под строительство жилого дома. Построили дом и зарегистрировали право собственности в 2015 году. Вы вправе компенсировать часть расходов на строительство дома и на покупку участка.

Порядок получения налогового вычета за дом и землю

Сначала вам нужно построить дом, затем зарегистрировать его как жилой дом и получить документ о праве собственности. Лишь на следующий год после этого следует обращаться в свою ИФНС.

Имущественный вычет оформляется путем подачи налоговой декларации 3-НДФЛ и документов, подтверждающих расходы и ваши права. В числе прочих документов обязательно предоставление выписки из ЕГРН.

Если вы каким-то причинам не получали налоговый вычет на покупку участка и строительстве дома, то подать декларацию 3-НДФЛ можно не более, чем за три налоговых периода. Например, право собственности на жилой дом оформлено в 2016 году, в 2023 году можно подать декларации только за 2020, 2021 и 2022 год.

Проверка инспектором декларации и документов длится 3 месяца, затем через месяц на ваш счет поступят деньги. Если инспектор обнаружит ошибки, несоответствия показателей в документе и декларации; сочтет пакет документов не полным и т.д., выносится решение об отказе в предоставлении имущественного вычета.

Поэтому необходимо очень внимательно и скрупулезно заполнять отчетность и собирать все нужные документы.

В практике наших экспертов есть много случаев, когда клиенты обращаются к нам после того, как ИФНС отказала в налоговом возврате. А бывали и такие казусы, когда вместо возврата денег, наоборот начисляли налоги.

Приведем такой пример. Ирина за 2021 год заявляла доход от продажи квартиры, а также вычет на строительство дома. Налога к уплате не было.

Затем она вспомнила, что забыла включить расходы на обучение дочери и подала уточненную декларацию с номером корректировки «1». При этом она включила в вычет только сумму обучения, полагая, что расходы на дом она уже заявляла в предыдущей декларации.

После того, как в личном кабинете ФНС Ирина увидела задолженность, она обратилась к нам с просьбой исправить ситуацию. Клиенту пояснили, почему возникли «долги» в личном кабинете, подготовили декларацию с номером корректировки “2” и написали обращение с целью убрать начисленную сумму пени на возникшую задолженность.

Кто и в каких случаях может вернуть вычет

Чтобы при покупке участка и возведении на нем дома вернуть часть потраченных средств, нужно соответствовать ряду требований. Они предъявляются к заявителю и к тому, на что были потрачены деньги.

Кто может подать заявление

Основные условия для возможности обращения налогоплательщика за возвратом вычета такие:

- необходимо получать доход, из которого в бюджет поступает НДФЛ — 13% от заработной платы;

- необходимо быть резидентом РФ. Это тот, кто находится в стране не меньше 183 дней за календарный год.

Какие расходы учитывают при расчете вычета

Заявление рассматривают только по тем участкам и домам, которые расположены на территории РФ. Даже если налогоплательщик перечисляет налоги с дохода и является резидентом страны, но строит дом за пределами РФ, вычет вернуть нельзя.

Налоговый вычет могут вернуть только по отдельным статьям расходов, понесенным заявителем на строительство дома. Все они прописаны в Налоговом кодексе РФ.

Перечень расходов, по которым можно вернуть налоговый вычет, ограничен. Фото: ndflka.ru

Какие расходы не включат в расчетную сумму

При строительстве собственники участка несут много расходов, но если они не указаны в НК РФ, за них нельзя вернуть налоговый вычет. Например, не получится вернуть деньги за расходы, понесенные на:

- оплату комиссию риэлтору, с помощью услуг которого приобрели участок;

- благоустройство территории — оплату услуг ландшафтного дизайнера, обустройство дорожек, приобретение и высадку цветов, кустарников и растений;

- приобретение или аренда техники — бетономешалки, перфоратора, дрели;

- приобретение инструментов, необходимых для строительства — молотка, шпателей, кистей и валиков, строительного уровня;

- установку сантехники — унитаза, ванной, раковины;

- услуги клининга, оказываемые после окончания работ.

При рассмотрении заявления на возврат вычета принимают во внимание то, для какого объекта приобретались строительные материалы и какие именно работы были проведены. Так, не выйдет вернуть деньги, потраченные на возведение сооружений или построек — гаража, бани, сарая, беседки. Нельзя включить в состав расходов средства, потраченные на приобретение материалов или проведение работ по установке забора, ворот, калитки.

Чтобы направленное заявление одобрили, необходимо учитывать, что расходы должны быть связаны именно со строительством дома. Например, если средства потратили на реконструкцию дома, который уже был построен, деньги вернуть нельзя. Так, налоговый вычет не дадут в случае, если собственник дома решит:

- надстроить этаж дома к уже существующим этажам;

- сделать в доме ремонт;

- сделать перепланировку;

- достроить помещения, увеличив площадь дома.

Особенности возврата вычета

Вернут ли вычет при покупке земли, на которой строился дом

Приобретение земли может рассматриваться как статья расходов, за которые возвращают вычет. Но для возможности подачи заявления и его одобрения необходимо учитывать важное условие. Сразу после приобретения земли получить вычет нельзя.

Чтобы заявление одобрили, возводят дом, вводят его в эксплуатацию и вносят сведения о нем в ЕГРН — регистрируют право собственности. Только после этого можно направить заявление с просьбой возврата средств за строительство дома и приобретение участка, на котором его строили.

Часть средств, которые пошли на покупку участка для строительства дома, тоже можно вернуть. Фото: Мир Квартир

Дадут ли вычет за кредит

На строительство не всегда хватает собственных сбережений, поэтому собственники участков часто прибегают к помощи финансовых организаций – берут целевой кредит. При условии, что кредитные средства были направлены непосредственно на строительство дома, за выплаченные банку проценты можно вернуть вычет. Но для того, чтобы вычет одобрили, необходимо предоставить доказательства того, что средства, выделенные банком, были потрачены непосредственно на строительство, например, на приобретение стройматериалов.

Если для покупки участка оформлялся кредит, часть средств, исрасходованных на выплату процентов банку, тоже можно вернуть.

Сколько денег вернут

Собственник построенного дома может обратиться для возврата денег по таким статьям расходов:

- приобретение земли и проведение строительных работ, связанных с возведением дома;

- выплата процентов по кредиту, который оформили для покупки земли или строительства дома.

Размер налогового вычета — 13 % от понесенных расходов. Но налоговая не одобрит любую сумму, рассчитанную от потраченных денег. Максимальный размер расходов, от которых считают сумму вычета, ограничен и составляет:

Максимальная сумма, которую можно получить, соответственно составляет:

- за покупку земли и строительство — 260 тыс. рублей

- за проценты по ссуде – 390 тыс. рублей.

Общая сумма, которую могут одобрить одному человеку, составляет 650 тыс. рублей.

Если приобретали участок и строили дом супруги, каждый из них может подать заявление на вычет. В этом случае семья получит в два раза больше. Максимальный размер вычета по двоим статьям для двоих человек, состоящих в браке — 1,3 млн рублей.

Когда в вычете могут отказать

НК РФ определяет ряд ограничений, при которых вычет могут не одобрить. К ним относят:

- собственник земли купил ее у близкого родственника. Например, если сделка купли-продажи была оформлена между супругами, между ребенком и отцом;

- на покупку объекта или его строительство потратили деньги третьи лица. Например, если участок заявителю приобрели за средства матери. Также не одобрят направленное заявление при условии, что кто-то оплатил собственнику строительство, купил строительные материалы;

- на покупку земли и строительство дома были потрачены средства, выделенные государством. Например, если на это израсходовали материнский капитал. Но если кроме материнского капитала были потрачены собственные средства налогоплательщика, эта сумма расходов уже будет учтена при расчете вычета;

- заявитель уже обращался за вычетом. Вычет по действующим правилам возвращается однократно — повторное обращение невозможно. Но если вычет возвращали, но израсходована не вся максимально возможная сумма, заявление одобрят. Например, если за покупку недвижимости или ее возведение уже вернули 100 тыс. рублей из 260 тыс. возможных, то осталось еще 160 тыс. рублей, которые можно вернуть;

- заявление на вычет было направлено не собственником дома. Например, если обращается человек, который купил землю, вложил деньги в строительство, но право собственности оформил на своих родителей. Обращаться для возврата 13% от расходов могут другие лица только в случае, если они являются родителями или официальными представителями собственника. Самому собственнику в таком случае не должно быть больше 18 лет. При таких обстоятельствах право на вычет расходует родитель или представитель — тот, который подает заявку на получение денег. Ребенок после достижения 18 лет может обращаться для возврата вычета. Его право на возврат денег израсходовано не будет.

Какие документы нужно предоставить

Перечень необходимых документов определяется в зависимости от того, за какие расходы налогоплательщик хочет получить вычет. Могут потребоваться:

- ДКП земли, если при расчете вычета будут учитываться расходы, связанные с ее покупкой;

- договор о разработке проектной документации на строящийся дом с индивидуальным предпринимателем, юрлицом, самозанятым;

- договор о проведении строительных и отделочных работ;

- документы, подтверждающие расходы — выписки со счета в финансовой организации, расписки, акты, квитанции, чеки;

- договор с финансовой организацией и подтверждение того, что заявитель погашал проценты по оформленной ссуде.

Выписку из ЕГРН предоставлять не нужно. С начала 2022 года Росреестр обменивается сведениями с ФНС и при подаче заявления налоговая может обратиться к собственной базе данных для подтверждения того, что заявитель на самом деле владеет участком и домом.

Когда и как обращаться за вычетом

Обращаться в ФНС за получением вычета можно после окончания года, в котором дом достроили, ввели в эксплуатацию и внесли о нем данные в ЕГРН. При этом не важно то, каким годом датированы договоры со строителями, чеки за покупку стройматериалов.

Получить средства можно лично обратившись в ФНС или направив заявление на через личный кабинет на официальном сайте. Сроки проверки направленного заявления — до 3 месяцев.

Вычет в некоторых случаях можно получить в упрощенном порядке — на основании сведений, которые содержатся в базе ФНС. Например, это могут быть сведения о приобретении участка или регистрации права собственности на дом. Если используется упрощенный порядок оформления вычета, налогоплательщику в личный кабинет поступает предзаполненное заявление.

Его нужно подписать и после одобрения получить деньги. Сроки рассмотрения заявления при упрощенном порядке возврата вычета — до 1 месяца.

Что такое возврат налога при строительстве дома

Налоговый вычет снижает налогооблагаемую базу и уменьшает размер налога. Для трудоустроенных лиц такой базой является заработная плата и другие источники дохода при их наличии. После применения льготы на счет налогоплательщика возвращается ранее уплаченный НДФЛ (ст. 220 пп.3 п.1 НК РФ).

Государство предоставляет подобную льготу при совершении налогоплательщиком социально-важных мероприятий: при покупке жилой недвижимости, оплате лечения или обучения, взносах на негосударственное пенсионное обеспечение и многом другом.

Используя вычет на построенный дом, вы можете возместить часть потраченных на строительство средств за счет ранее уплаченных налогов.

Чтобы уменьшить расходы на строительство дома, не забывайте возвращать ранее уплаченные налоги. По окончании стройки вы имеете право на возврат налога. Обращайтесь к нашим экспертам: мы за 2 дня заполним декларацию 3-НДФЛ и самостоятельно отправим ее в вашу ИФНС.

В каких случаях возникает право на налоговую льготу

Давайте разберем, как правильно действовать, чтобы оформить возврат НДФЛ, если вы:

- приобрели землю и возвели жилое строение с нуля;

- купили участок с недостроем.

Ниже рассмотрим все подводные камни, которые встречаются при оформлении имущественного вычета. Это самые популярные темы, которые интересуют наших читателей.

Налоговый возврат за нежилой дом

Если сооружение было нежилым, но его переоформили как жилое, вы не сможете получить возврат НДФЛ, так как важен первоначальный статус недвижимости.

Размер основного вычета

Максимальный размер льготы на покупку составляет 2 млн рублей. Это значит, что получить к возврату можно 13% от этой суммы — 260 тыс. рублей.

Соколов построил жилой дом и потратил на это 2,5 млн рублей. Максимально он может заявить возврат налога с 2 млн. То есть Соколов получит 260 тыс. рублей (2 000 000 * 13%).

Вычет для супругов при строительстве жилья

Если жилой дом был построен в браке, то налоговый вычет за постройку дома могут получить оба супруга.

Гражданин Харламов с супругой построили жилой коттедж за 3 млн руб. Они могут разделить налоговую льготу по своему усмотрению — пополам (по 1,5 млн) или один получит полный вычет 2 млн, а второй оставшуюся часть — 1 млн.

Какие расходы на строительство дома можно включить в налоговый вычет

Чтобы понять, что считается расходами при постройке, обратимся к ст. 220 НК РФ. В ней указан перечень работ, за которые можно получить возврат:

- Приобретение участка под ИЖС;

- Приобретение недостроенного жилого дома;

- Строительные, отделочные материалы;

- Строительные, отделочные работы;

- Разработка проектной и сметной документации.

Декларация на строительство дома не включает ряд дополнительных расходов. Это надо иметь в виду при подготовке документов. За что нельзя получить возврат 13%:

- Реконструкция уже готовой недвижимости;

- Перепланировка, переустройство;

- Газовое оборудование, сантехника;

- Дополнительные сооружения: сараи, амбары, бани, гаражи, забор.

Если вы наняли работников для достройки, облицовки стен, покрытия пола, подключения к коммуникациям (электричество, водоотведение и т.д.) и других строительных и отделочных работ, вы можете учесть эти расходы и получить за них возврат налога.

Покупка мебели, сантехники, дизайнерские услуги по благоустройству и тому подобное в этот перечень не входят, и за эти траты деньги вернуть не удастся.

Важно! Сохраняйте все квитанции и чеки на строительство жилой недвижимости для оформления льготы. Эти документы будут основанием для расчета налоговой льготы и потребуются в ФНС.

Кто имеет право на имущественный вычет за стройку

Налоговый Кодекс предъявляет ряд требований к лицам, которые могут обращаться в ФНС для оформления возврата.

- Быть резидентом РФ: проживать в России более 183 дней в течение 12 месяцев, идущих подряд;

- Иметь доход, с которого уплачивается 13% или 15% НДФЛ.

С 2021 г. изменился перечень доходов, которые можно учитывать к имущественному вычету. Такими доходами могут быть:

Оплата по трудовому договору или договору ГПХ

Оплата за оказание услуг

Доход от сдачи в аренду квартиры

Продажа/получение в дар имущества (кроме ЦБ)

Некоторые другие доходы

Если вы не удовлетворяете этим требованиям, то налоговый вычет вам предоставляться не будет.

Важно! Помните, что вы не можете вернуть вычет — это неправильное понимание работы налоговой льготы. На счет налогоплательщика возвращается 13% от одобренной суммы вычета.

Когда можно оформить возврат налога за стройку

Компенсация за строительство возможна лишь только после оформления права собственности на недвижимость, поскольку обязательным документом для того, чтобы вернуть налог за стройку, является выписка из ЕГРН (пп. 2 п. 3 ст. 220 НК РФ).

Право на налоговую льготу за строительство не имеет срока давности. Но учитывайте, что вернуть налог можно за три предшествующих года.

Андреев оформил коттедж в собственность в 2016 г. и льготу не оформлял. В 2023 г. он имеет право вернуть налог за 2022, 2021 и 2020 гг. Если дохода за эти годы не хватит, чтобы получить всю сумму, он продолжит получение вычета в будущем: в 2024 г. оформит декларацию за 2023 г., в 2025 г. за 2024 г. и так далее, до полного исчерпания льготы.

Если отделку завершили после оформления права собственности на недвижимость

Частый вопрос — как действовать, если отделочные работы были закончены после регистрации права собственности, а значит и документы на подтверждение расходов на строительство получены позже. Можно ли учесть такие затраты и получить компенсацию?

Федеральная налоговая служба по этому поводу дала пояснения. Расходы на отделку, произведенные после регистрации права собственности на жилой дом, могут быть включены в состав имущественного вычета, в том числе, если ранее налогоплательщику имущественный налоговый вычет в сумме расходов, связанных со строительством данного жилого дома, уже был предоставлен. При этом общая сумма расходов не может превышать 2 млн рублей.

Основание: Письмо ФНС России от 22.04.2016 № БС-4-11/7253@, Минфина России от 22.04.2016 № 03-04-05/23340.

Через ФНС

Получить вычет через налоговую инспекцию можно на следующий год после возникновения права на льготу. Такое право при постройке подтверждает выписка из ЕГРН.

Для возврата НДФЛ при строительстве необходимо дождаться окончания календарного года, в котором вы вступили в право собственности. До этого момента налоговая льгота предоставляться не будет.

Через работодателя

Возврат подоходного налога через работодателя оформляется в том же году, когда получено право на льготу. В Личном кабинете на сайте ФНС заполните форму и приложите документы.

В течение 30 дней инспектор проверит ваши бумаги и вынесет решение — одобрен ли вам возврат 13 процентов за строительство. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Возврат через онлайн-сервис «Налогия»

Вы можете воспользоваться услугами наших экспертов: мы рассчитаем максимально положенный налоговый вычет и расскажем все тонкости оформления. Мы много лет помогаем возвращать налог и делаем это профессионально.

Имущественный вычет при строительстве предоставляется только на жилые дома. Обращайтесь к нашим экспертам, мы расскажем, какие документы нужны для возврата налога за строительство дома и в течение двух дней составим для вас декларацию 3-НДФЛ.

Частые вопросы

Нет, получить имущественную льготу можно только на покупку/строительство жилого дома и за земельный участок под ним. Расходы на возведение гаража заявить к возврату не удастся.

Нет, за реконструкцию готового дома налоговый вычет получить нельзя.

Нет, не потеряли. Так как имущественный вычет не имеет срока давности, вы сможете оформить его позже, когда у вас появятся налогооблагаемые доходы.

Ситуации, в которых можно претендовать на получение возврата при строительстве

Таблица 1. Ситуации, когда можно претендовать на получение возврата НДФЛ

| Ситуации | Пример |

|---|---|

| Ситуация 1. Если вы возвели жилой дом на собственные или взятые взаймы средства. Согласно букве закона, компенсация от государства полагается, когда произведено возведение дома, в котором собственник планирует жить, следовательно, в нем можно регистрировать граждан.

В противном случае рассчитывать на получение вычета не приходится. Он полагается лишь за приобретение жилых недвижимых объектов. |

Вы купили землю в пригороде, чтобы возвести жилище индивидуального характера, построили коттедж, получили справку со сведениями из Единого государственного реестра недвижимости. Теперь вам доступно обращение за получением возврата подоходного налога на возведение собственного дома. |

| Ситуация 2.

Представим, что вы купили недострой и довели до ума, превратив в пригодный для жилья дом. В данной ситуации вы приобретаете уже не просто землю, а недостроенный объект, следовательно, обязаны предоставить для получения вычета договор о покупке незавершенной постройки, в противном случае вы сможете получить возврат лишь за покупку уже стоящего дома, за последующую достройку — нет. |

Вы купили дом одноэтажный, заполнив с предыдущим владельцем договор, соответствующий ситуации. Вскоре вы провели реконструкционные изменения строения, добавив еще этаж сверху.

|

Если бы вы приобрели земельный участок и выстроили на нем дачный дом, пригодный для жилья, а затем провели процедуру оформления в роли приспособленного к проживанию строения, но не предоставляющего возможности зарегистрироваться в нем, вы бы не имели возможности подать заявление на получение государственной компенсации.

Покупка земельного участка для дальнейшего строительства

Подробно о вычете за приобретение земельного участка, узнаете из нашей статьи. Рассмотрим на какую сумму можно рассчитывать, обстоятельства возврата, а также в какие сроки возможно получение вычета.

А если вы по официальному договору о продаже и покупке объекта купили недостроенный коттедж в три этажа, а после покупки довели строительство до конца и зарегистрировали его, как свою собственность, можете претендовать на возврат не только затраченных на приобретение средств, но и на завершение строящегося объекта и его отделку.

Список расходов, входящих в перечень доступных для возмещения

Согласно букве закона, существует перечень определенных расходов при строительстве жилого объекта, на частичное возмещение которых можно претендовать. Все они представлены в 220 статье главного свода правил страны, регулирующего налоговые правоотношения.

Какие расходы можно компенсировать?

- затраты, направленные на покупку участка земли для последующего возведения жилья;

- средства, отданные за покупку участка земли со стоящим на нем недостроем, подразумевающимся как жилой дом по завершению строительных работ;

- затраты на приобретение материалов для строительства жилого объекта недвижимости, а также нужных элементов отделочных;

- средства, затраченные на составление документации проектно-сметного характера;

- деньги, отданные на подведение и подключение к зданию сетей инженерного характера и других коммуникационных систем.

Обратите внимание! Словесное описание затрат – недостаточное основание для получения денег. Чтобы вернуть средства, нужно предоставить документальное подтверждение совершенных расходов, в виде чеков или квитанций.

Список расходов, не являющихся основаниями для возврата отчислений

Теперь давайте рассмотрим перечень расходов, по которым претендовать на получение средств от государства получится:

- при затратах денежных средств на работы по реконструкции и иному обустройству уже построенного и зарегистрированного дома;

- при проведении в готовом доме перепланировки;

- при установке оборудования необходимого, такого как унитаз, ванна или душевая, котел отопительный электрический, газовый и т.д.;

- если на участке производилась постройка пристроек и хозяйственных отсеков, а также любых других отдельно стоящих объектов, например бани или гаража.

Приведем пример. Вы возвели коттедж на собственной земле, а затем поставили гараж из кирпичей и баню деревянную. Внести два последних объекта в список претендующих на компенсацию расходов вы не имеете право, так как согласно закону туда попадают лишь средства, ушедшие строительство жилого объекта (дома) и отделочные работы в нем.

Возникновение права на получение государственной компенсации строительных затрат

У гражданина появляется право потребовать денежной компенсации затрат на построенный самостоятельно дом тогда, когда он регистрирует его, в качестве собственности жилой. Чтобы доказать, что процедура регистрации налогоплательщиком успешно пройдена, необходимо предоставить в соответствующие структуры справку из Единого государственного реестра недвижимости.

Обращение в отделение налоговой службы за получением денег возможно лишь по завершению календарного годичного периода, ставшего временем прохождения регистрации недвижимого жилого имущества

Получается, если вы возвели коттедж на своем участке в 2014 году, то подать обращение в Федеральную налоговую службу за компенсацией средств вы имеете право в 2015.

Приведем пример. Вы запустили процесс возведения жилого дома в начале 2012 года, закончили его строительство в середине 2014 года. Оформление построенного коттеджа в собственность с занесением в Единый государственный реестр недвижимости произошло в 2015 году, получается, что обращение в органы подать на возврат некоторой части средств вы можете только по наступлению 2016 года.

Одновременно с этим, подача на последующий год после периода прохождения регистрационной процедуры не является обязательной, у вас есть еще время, так как подать бумаги на получение вычета можно за прошедшие 36 месяцев.

Приведём пример. В 2013 году вы построили на своем участке коттедж и прошли процедуру регистрации в собственность. В 2013 и 2014 годах вы не были официально трудоустроены, и лишь в 2015 году получили работу с «белой» заработной платой и договором о трудоустройстве. Получается, что активировать возврат подоходного налога вы можете лишь в 2016 году и получить все выплаты за 2015.

При этом полагающаяся вам сумма, не выданная полностью, перенесется на последующие годы.

Если же справка из Единого государственного реестра недвижимости уже у вас на руках и ждать конца года вы не хотите, то обратитесь за получением средств по месту работы. Да, вы не получите единую выплату, однако будете постепенно возвращать по 13% от заработной платы каждый месяц, пока вся полагающаяся вам сумма не будет выдана.

Какой способ получения денег удобнее, решать вам, однако мы думаем, что лучше по возможности дождаться возвращения полной суммы, которую можно ощутить реально

Какие документы нужно иметь для оформления возврата средств

Чтобы оформить получение вычета по имуществу согласно требуемым законом правилам, необходимо представить в налоговую инспекцию следующие бумаги:

- Справка со сведениями о построенном жилище из Единого государственного реестра недвижимости.

- Декларационный бланк 3-НДФЛ, заполненный плательщиком самостоятельно.

- Ксерокопии платежных документов и других бумаг, свидетельствующих о возникновении затрат. Они могут существовать в виде:

- копий заключенных с физическими лицами договоров или расписок от них, с указанием паспортных данных и реквизитов;

- копии заключенных со строительными фирмами договоры, поручения по платежам и т.п.;

- товарные чеки по оплате материалов, использованных во время строительства и отделочных работ;

- заявление, написанное собственником жилья, в котором он требует предоставления вычета;

- справка от бухгалтерского отдела по месту работы 2-НДФЛ;

- ксерокопии всех страниц паспорта.

- договор между банком и берущим займ;

- справка по уплате процентов банку.

Максимальная сумма, доступная к получению

Величина компенсации от государства, выдаваемой на возведение или доведение до ума жилого объекта на земельном участке, определяется по стандартной для имущественного вычета схеме, то есть так же, как и для других разновидностей имущества.

Какой может быть величина компенсации

Максимально можно вернуть не более 13% от общей суммы совершенных при возведении объекта затрат, при этом не дозволяется превышение суммы в 2 000 000 рублей.

Ежегодно вы имеете право на возвращение суммы, не превышающей отчисленных с ваших доходов в бюджет страны в это же время в совокупности средств. Если за указанное время вы не получите деньги в полном размере, то оставшуюся часть перемещают к выплате на последующие 12 месяцев и так пока все деньги в полагающемся объеме не будут возвращены.

Приведем пример. В 2014 году вы возвели на участке дом для дальнейшей жизни в нем. Суммарно затраченные на процедуру возведения и отделочные работы средства составили 10 000 000 рублей. Вы имеете право на возврат налога согласно покрытию затрат в размере не более 2 миллионов рублей от суммы.

Однако, поскольку вы замужем, ваш муж также может претендовать на возвращение средств в размере 13% от двух миллионов и получается, что от 10 миллионов будут компенсированы всего четыре.

Если же вы брали ипотеку и дом строили не в 2014, а в 2013 году, то погасить можете полностью все отданные проценты, без ограничений, так как такие ограничения вступили в силу лишь в 2014 году, с первого дня января месяца.

Если же, как в задачке выше, дом приобретен в 2014, то получить на покрытие процентов можно максимально 13% от 3 000 000 рублей, то есть 390 000 рублей.

Вы имеете право на получение компенсации кредитных процентов лишь в том случае, когда дом был оформлен, как жилье, с правом регистрации в нем. Помимо прочего, вы имеете право на подачу вычета также по произведенным при строительстве расходам, а не только на ипотечные проценты.

Возможно ли включение в список затрат произведенные после регистрации недвижимости расходы

Очень часто отделочные работы и расходы на приобретение материалов продолжают происходить еще порядочное время до получения выписки из Единого государственного реестра налогоплательщиков. Следовательно, возникает вопрос, имеется ли возможность включения их в список затрат по возврату налога, а также, можно ли изменять сумму, требуемую к вычету, после того, как она уже будет один раз заявлена?

Федеральная налоговая служба России решила, что ответ на вопрос о включении данных средств в список будет положительным, кроме того, даже если вычет на момент их включения уже был предоставлен, сумму все еще можно изменить и получить остаток. При этом изменение суммы будет возможно лишь на величину текущих затрат.

Приведем пример. В 2014 году вы построили самостоятельно на земельном участке двухэтажный дом, и зарегистрировали его в качестве своей жилой собственности, при этом расходы на строительство составили полтора миллиона рублей. В 2015 году вы предоставляете в органы декларацию за прошедший год и получаете возврат. В этом же году вы проводите дополнительные отделочные работы дома еще на полмиллиона, получается, что в 2016 году вы сможете подать в органы еще одну декларацию, уже за 2015 год, благодаря которой заявите к вычету полную сумму, в 2 миллиона и получите недостающие 13% от 200 тысяч рублей.