- Как проходит процедура оформления страховки?

- Что влияет на стоимость полиса страхования?

- Что такое каско

- На какой срок оформляется каско

- Какая компенсация положена по каско

- Как сэкономить на покупке полиса каско

- Нужно ли каско или ограничиться только ОСАГО

- Оформить полис

- Ингосстрах — лидер рынка автострахования

- Что покрывает полис

- Дополнительные опции

- Полезная информация

- От чего зависят тарифы на КАСКО и как сэкономить

- Что нового произошло с 2022 года в сфере автострахования

- КАСКО только с денежным возмещением: что это за полис

- Частые вопросы

- КАСКО только с денежным возмещением: условия и новости 2022 года

- В чем здесь выгода страховой компании?

- В чем выгода клиента?

- Какие есть минусы?

- Кому подойдет вариант КАСКО только с денежной компенсацией?

- Комментарии: 0

Для оформления полиса каско в страховую компанию (СК) нужно предоставить следующие документы:

- паспорт;

- документы на автомобиль (СТС, ПТС);

- водительские удостоверения тех, кто будет вписан в полис.

Как проходит процедура оформления страховки?

Оформить каско можно в офисе выбранной вами страховой компании. Тарифы и программы доступны на сайтах страховых компаний. Они же предлагают различные онлайн-калькуляторы, которые помогут рассчитать примерную стоимость услуги. Страховка также может быть оформлена удаленно.

Перед оформлением полиса проверяйте у СК наличие действующей лицензии на каско. Проверка осуществляется на на официальном сайте Банка России http://www.cbr.ru/fmp_check/ Кроме того, внимательно ознакомьтесь с правилами страхования, дополнительные вопросы задавайте до подписания договора.

Что влияет на стоимость полиса страхования?

Тарифы на каско каждая компания устанавливает самостоятельно. К основным параметрам относятся:

- статистика угонов конкретной марки и модели автомобиля в регионе,

возраст, стаж вождения и аварийность водителя;

мощность двигателя и возраст автомобиля.

Но к ним добавляются и влияют на расчет многие другие параметры. Калькуляторы страховщиков могут учитывать сотни факторов, включая даже цвет авто, дополнительные услуги, тип охранного устройства и популярность марки автомобиля.

Следите за новостями, подписывайтесь на рассылку.

При цитировании данного материала активная ссылка на источник обязательна.

Что такое каско

Каско – это полис добровольного страхования, покрывающий ущерб при угоне и различных повреждениях ТС. Оформить его можно не только на легковушки, но и на грузовые авто, мотоциклы, автобусы, тракторы, тягачи и прицепы.

В отличие от ОСАГО, каско не нужно предъявлять инспектору ГИБДД при остановке на дороге. Штрафа за отсутствие полиса добровольного страхования нет.

Автовладелец может застраховать по каско авто и от угона, и от повреждений (полное страхование каско) или только от повреждений (частичное страхование каско).

Список повреждений, по которым страховая компенсирует убытки, довольно широкий.

- Мелкие повреждения – сколы и царапины, полученные на парковке, при эвакуации авто и т. д.

- Повреждение лобового стекла летящим на дороге камнем, упавшей сосулькой и проч.

- Повреждения от стихийных бедствий и природных явлений, например, во время града, урагана, наводнения и проч.

- Повреждения, полученные от хулиганских действий третьих лиц: поджог, нанесение царапин, кража отдельных частей машины (зеркал, колес, магнитолы и т. д.).

- Повреждения от действий животных: следы от когтей, перегрызание проводки, выбегание на проезжую часть.

- Самовозгорание авто вследствие замыкания электрики.

- Повреждения, полученные в ДТП. Выплату получает владелец каско, а не пострадавший. Если машина не подлежит восстановлению, страховщик возмещает ее полную стоимость.

Такая же выплата положена при угоне авто, не найденного полицией.

Получить ущерб не удастся в следующих случаях:

- если владелец не соблюдал условия договора;

- если авто повредилось при форс-мажорных обстоятельствах: война, забастовка, ядерный взрыв, террористический акт;

- если владелец попал в ДТП в нетрезвом виде;

- если в момент аварии за рулем находился человек, не имеющий в/у или не допущенный к управлению авто;

- если владелец намеренно причинил ущерб своей машине.

Все страховые случаи, которые покрывает и не покрывает каско, прописываются в договоре. Поэтому перед подписанием внимательно изучайте документ и уточняйте детали у сотрудника СК.

На какой срок оформляется каско

Максимальный период, на который оформляется каско, составляет 5 лет, однако водители чаще всего покупают страховку на полгода и год, но и этот срок можно уменьшить.

Если автомобиль используется не круглый год, а например, только зимой, когда высок риск ДТП, можно купить каско на 1-3 месяца. Если машину только приобрели и ее нужно перегнать на большое расстояние, можно приобрести полис на 7-14 дней.

На более длительный срок могут рассчитывать лояльные клиенты и аккуратные водители с длинным стажем безаварийной езды.

Какая компенсация положена по каско

Максимального ограничения по выплатам каско нет. Страхователю может быть выплачен любой размер компенсации, которую назначит эксперт страховой компании по результатам оценки ущерба. Если водитель не согласится с размером назначенной выплаты, он сможет оспорить его, заказав независимую экспертизу.

Возмещение ущерба может производиться в виде денежной выплаты, либо страховщик отремонтирует авто в сервисе своего партнера, оплатив все расходы. Если водитель хочет восстановить машину в определенном автосервисе, он должен заранее уведомить об этом страховщика.

Информация об условиях и порядке получения страховой выплаты водителем будет содержаться в договоре. Нужно обязательно соблюдать условия договора, иначе страховая фирма, как уже было сказано выше, откажет в возмещении убытков.

Как сэкономить на покупке полиса каско

Сэкономить можно на франшизе – сумме, которую при наступлении страхового случая выплачивает страховая компания. Чем больше франшиза, тем дешевле полис. Например, если франшиза по договору – 50 тыс.

рублей и в ДТП машина получила урон на 130 тыс. рублей, то водитель заплатит 50 тысяч, а оставшиеся 80 тысяч – страховая компания. При помощи франшизы можно получить до 50% скидки на полис, если поровну разделить расходы со страховщиком.

Если у водителя большой стаж вождения, он ездит аккуратно и не являлся виновником аварий, он может оформить « Каско-Профи ». Страховка будет дешевле на 80-90%. Данный полис дополнит уже имеющийся ОСАГО и обеспечит ремонт машины в лучших сертифицированных СТО после ДТП с двумя и более автомобилями.

Не каждый водитель знает, что можно оформить каско СЖ – это заказ полиса по заявке с калькулятора на сайте страховщика. То есть на сайте СК через онлайн-калькулятор клиент рассчитывает приблизительную стоимость страховки и отправляет заявку-расчет. Таким образом можно получить скидку на каско от 10%.

Нужно ли каско или ограничиться только ОСАГО

Покупать каско или нет, решает сам водитель, и так как полис не дешевый, нужно заранее взвесить все «за» и «против».

Оформить полис

- ПТС / ЭПТС

- Водительское удостоверение

- Паспорт собственника

Ингосстрах — лидер рынка

автострахования

Что покрывает полис

Событие с участием застрахованного автомобиля, возникшее при его движении по дороге или при самопроизвольном движении, а также повреждение другим авто на стоянке

Стихийные бедствия Повреждения, нанесенные автомобилю в результате шторма, урагана, смерча, землетрясения, наводнения, воздействия града, удара молнии и т.д. Падение предметов Повреждения, нанесенные автомобилю упавшим или отскочившим предметом (деревья, элементы конструкций и т.д.). Пожар Пожар или взрыв автомобиля (риск не включает самовозгорание) Провал под грунт Повреждение автомобиля из-за просадки грунта или дорожного покрытия (например, обвал асфальта на дороге) Техногенная авария Повреждение автомобиля в результате аварии на опасном объекте Противоправные действия третьих лиц в отношении автомобиля Намеренное нанесение повреждений автомобилю, кража ключей и т.д.

Действия животных Повреждения автомобиля животными с внешней стороны

Дополнительные опции

- Быстрое оформление

- Удобная оплата

- Поддержка 24/7

- До 30% — экономия на товарах и услугах от наших партнеров: Л’Этуаль, Перекресток, Золотое яблоко и других

- Обменивайте Ингорубли на сертификаты Азбука Вкуса, OZON, Спортмастер, Л’Этуаль и других

- Получите доступ к эксклюзивным предложениям наших партнеров

- Копите Ингорубли и списывайте их на оплату до 50% стоимости полисов и до 100% — на путешествия

Служба контроля качества

Пожалуйста, поделитесь мнением об Ингосстрахе.

Обратная связь помогает нам улучшать продукты и сервис. Поделиться мнением

Полезная информация

Страховщик в течение 30 рабочих дней со дня получения комплекта документов составляет акт о страховом случае, на основании которого осуществляет страховую выплату по Каско потерпевшему, либо направляет письменное извещение о полном или частичном отказе в выплате с указанием причин отказа. За каждый день просрочки рассмотрения заявления о выплате вводится неустойка (пеня) в размере 1/75 ставки ЦБ РФ рефинансирования от страховой суммы по виду вреда. Страховая выплата производится в течение 3 рабочих дней со дня принятия решения об осуществлении страховой выплаты.

Узнать приблизительную стоимость полиса Каско можно, воспользовавшись нашим онлайн-калькулятором. Цена будет зависеть от набора рисков: угон, полная гибель и ущерб.

Можно. За некоторым исключением большинство страховых продуктов по Каско можно купить в рассрочку при условии, что договор страхования заключается на срок не менее года, а размер страховой премии составляет не менее 25 тыс. рублей. Конкретные условия предоставления рассрочки определяются в зависимости от условий договора и региона.

Обычно страхованием Каско не покрывается:

- повреждение колес ТС, если нет повреждений других элементов ТС. Исключение – повреждения колес в результате противоправных действий третьих лиц;

- поломка, отказ, выход из строя деталей, узлов и агрегатов ТС в результате его эксплуатации, а также вследствие нарушения требований к эксплуатации ТС. Например, не стоит въезжать в глубокие лужи. Гидроудар в двигателе – не страховой случай;

- ущерб, возникший при управлении заведомо неисправным ТС. Если у Вас лопнуло колесо из-за недопустимого износа шины и произошла авария, то страховщик откажет в возмещении ущерба;

- ущерб, возникший при управлении ТС лицом, не имеющим права управления ТС соответствующей категории, в том числе лишенным права управления;

- ущерб, возникший при управлении ТС водителем в состоянии алкогольного или наркотического опьянения;

- повреждение ТС, если водитель скрылся с места ДТП или отказался пройти освидетельствование на состояние опьянения;

- угон и хищение ТС, в случае если ключи или документы от ТС были оставлено в ТС или доступном третьем лицам месте (если этот риск отдельно на застрахован). С остальными исключениями, которые предусмотрены Правилами страхования ТС Ингосстраха (ст. 21 и 21.1 Правил), и точными формулировками Вы можете ознакомиться по ссылке. Договором страхования (полисом) могут быть предусмотрены дополнительные исключения из страхового покрытия.

Все зависит от требований банка к страхованию предмета залога. В Ингосстрахе можно заключить договор на условиях, предусматривающих страхования только Угона и полной гибели ТС (продукт «Прагматик»). Ряд банков предоставляет кредиты под обеспечение полисом по такому продукту.

От чего зависят тарифы на КАСКО и как сэкономить

Тарифы КАСКО не регулируются государством, они устанавливаются страховой компанией. Это значит, что не стоит покупать первый попавшийся полис, нужно сравнить разных страховщиков – цены у них могут значительно отличаться, но все равно найти дешевые варианты очень сложно.

- Возраст водителя – чем он моложе, тем больше будет повышающий коэффициент.

- Водительский стаж – чем стаж больше, тем дешевле обходится полис.

- Страж безаварийного вождения – также снижает цену полиса за счет снижения рисков страховщика.

- Пробег авто – чем он больше, тем дороже будет полис.

- Статистика угонов конкретной машины, а также наличие противоугонной системы.

- Дополнительные услуги страховщика, например, по вызову аварийного комиссара, оплаты такси или предоставления другой машины на время ремонта.

И самое важное, на что опираются страховщики – это конкретные марка, модель и год выпуска автомобиля, на котором передвигается автовладелец. Цены на машины и её запчасти все время меняется, причем ни для кого не секрет, что на иностранные авто запчасти значительно дороже, нежели для отечественного автопрома.

Соответственно, если у клиента есть авто иностранного производства, то полис на него обойдется значительно дороже. А если машина старая и редкая, то ремонт и вовсе будет невыгоден для страховой, поэтому большинство страховщиков отказываются выдавать полисы для авто старше 10 лет.

Как можно сэкономить? К примеру, можно оформить полис с франшизой (частью убытков, которую автовладелец покроет за свой счет). Или при помощи страхования только отдельных рисков, либо оформления полиса по спецпредложениям.

Что нового произошло с 2022 года в сфере автострахования

С 19 июня текущего года стоимость восстановительного ремонта стала значительно дороже. А все благодаря тому, что вступили в силу новые справочники оценки средней стоимости запчастей – именно они используются страховыми компаниями для расчета выплат по страховке.

У страховщиков есть такое понятие, как корзина часто бьющихся запчастей – то есть тех деталей, которые по статистике чаще всего повреждаются, и подлежат ремонту или замене. Так вот, по подсчетам Российского союза автостраховщиков (РСА), стоимость такой корзины выросла примерно на 28% по сравнению с предыдущей реакцией.

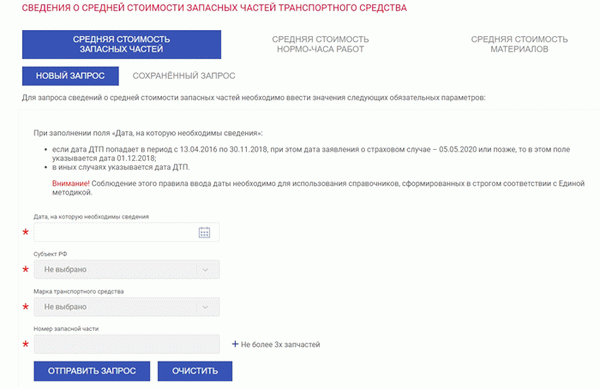

Вся информация находится в открытом доступе, причем автовладелец самостоятельно может посчитать среднюю стоимость запасных частей для своего авто. Для этого можно воспользоваться онлайн-калькулятором на сайте РСА:

Почему выросли цены? Все просто: с начала 2022 года многие иностранные компании, включая автомобильных автогигантов, ушли с российского рынка. А их автомобили и запчасти, которые ранее свободно ввозились в Россию, попади под иностранные санкции, и больше не поставляются в страну напрямую, только по схеме параллельного импорта.

За счет этого цена на запасные части для автомобилей резко выросли: по последним подсчетам – примерно на 45-60%, в зависимости от конкретного товара и марки автою Например, больше всего в цене выросли автомобильные колодки д ля Hyundai Solaris и Kia Rio, сразу на 65%.

- Сокращение запасов большинства автомобильных запчастей в России из-за санкций;

- Закрытие заводов;

- Проблема с логистикой;

- Повышение цен за счет параллельного импорта.

Конечно же, страховщики учли новые реалии с увеличением расходов на запчасти и цену ремонтных работ, и начали стремительно повышать цены – тарифы в среднем выросли на 10-15% для полисов КАСКО, и на 5-10% для полисов ОСАГО.

КАСКО только с денежным возмещением: что это за полис

- Натуральное возмещение или ремонт. В этом случае страховщик направит автомобиль на станцию технического обслуживания для восстановления авто. После ремонта счет будет оплачивать страховая компания.

- Денежная выплата. В этом варианте размер суммы определяет специальная экспертиза по имеющемся повреждениям, а если автовладелец не согласен с озвученной суммой, то он может пригласить независимого эксперта. Еще один вариант – самостоятельно оплатить ремонт в автосервисе, список которых указан в договоре, а потом предоставить квитанции. Деньги возместят наличными или переведут на счет автовладельца.

- Замена утраченного имущества на аналогичное. Встречается редко и только в том случае, если автомобиль не подлежит восстановлению или его украли. Но чаще всего, заменить имущество нельзя, и ущерб возмещают деньгами.

И вот, осенью 2022 года крупнейшие страховые компании начали предлагать своим клиентам исключительно полисы КАСКО с денежным возмещением. В частности, такая практика уже реализуется в компании «Ингосстрах» и «Росгосстрах», и есть вероятность, что она распространится и на остальных крупных страховщиков.

Такой полис будет примерно на 20% дешевле остальных вариантов за счет того, что владелец авто самостоятельно организует ремонт своего автомобиля. Стоимость будет фиксированная, около 3-4 тысяч рублей в год, а предельный объем выплаты останется прежним – до 400.000 рублей.

С чем связаны такие изменения? Причины те же, что мы озвучивали раньше: повышение цен запчастей, проблемы с логистикой, при которых ждать запасные части сертифицированные приходится по нескольку месяцев, их явный дефицит и т.д.

- Приобретение полиса КАСКО только с денежным возмещением позволит автовладельцу получить деньги на ремонт быстрее;

- Позволит самостоятельно выбрать сервис для ремонта;

- Можно будет использовать для ремонта не только «родные» сертифицированные запчасти, но и аналогичные им;

- Кроме того, это позволит сэкономить на КАСКО – цены будут гораздо приятнее, нежели на стандартные полисы.

Но здесь есть и подвох: суммы выплаты могут быть значительно ниже реальной стоимости ремонта. Поэтому нужно тщательно оценивать плюсы и минусы такого предложения, чтобы не прогадать.

Кому подойдет такое предложение? Владельцам популярных в России марок, которые уже имеют стаж вождения 3-5 лет, аккуратно обращаются со своим имуществом, и просто хотят иметь подстраховку на случай аварии с виновником без полиса. А вот если у вас дорогое авто или маленький стаж вождения, и вероятность ДТП теоретически выше, то лучше выбрать классический вариант КАСКО.

Частые вопросы

КАСКО только с денежным возмещением: условия и новости 2022 года

Это полис, по которому можно получить только денежную компенсацию, но нельзя отправить автомобиль на ремонт.

В чем здесь выгода страховой компании?

Страховщик сохраняет клиентскую базу за счет более дешевых полисов, плюс сделать денежную выплату проще, чем нести дополнительные административные расходы при ремонте в сервисах.

В чем выгода клиента?

Ответ прост – в более низкой стоимости полиса, который будет примерно на 15-20% дешевле стандартного полиса с возможностью ремонта авто за счет страховщика. Плюс – можно самостоятельно найти сервис и бу запчасти, и не ждать месяцами ремонта.

Какие есть минусы?

Клиент должен быть готов к тому, что сумма денежной компенсации будет немного ниже, чем реальная стоимость запасных частей.

Кому подойдет вариант КАСКО только с денежной компенсацией?

Людям, которые хорошо разбираются в автомобилях, которые не хотят долго ждать сертифицированных запчастей, и которые имеют автомобиль старше 3 лет.

Источники: