- Кто может рассчитывать на снижение ставки

- Программы рефинансирования кредитов

- Какие кредиты рефинансирует Сбербанк?

- Какие требования предъявляют к рефинансируемым кредитам?

- Требования к заявителям

- Как подать заявление на снижение ставки

- Какова ставка сегодня?

- Можно ли реструктурировать долг?

- Кто может воспользоваться рефинансированием?

- Какие бумаги принести?

- Почему это выгодно?

- Как формируется процентная ставка

- Можно ли уменьшить процентную ставку в Сбербанке

- Преимущества снижения процентной ставки

- Как снизить процент по кредиту в Сбербанке

- Рефинансирование

- Реструктуризация

- Может ли Сбербанк отказать

- Рекомендации

- Как перекредитоваться в Сбербанке под низкий процент?

- Что нужно сделать для проведения процедуры рефинансирования?

- Документы

- Особенности рефинансирования в Сбербанке

Едва ли можно было предположить, что благоустроенная квартира в новостройке обойдется всего в 4,1% годовых. Помимо снижения ставок по целевым ипотечным программам изменились условия в сфере потребительского кредитования. Если раньше взять кредит наличными под 15% казалось большой удачей, новым заемщикам выдают средства уже под 10,4% годовых.

- Задача заемщика — найти оптимальные условия кредитования и предоставить достаточные гарантии того, что средства будут возвращены в срок.

- Если клиент оформил кредитные обязательства в другом банке, благодаря рефинансированию Сбербанка переплата снижается до 11% годовых.

Чтобы добиться выгодных условий со снижением ставки, рекомендуется тщательно изучить предоставленные Сбербанком возможности.

Кто может рассчитывать на снижение ставки

Банк – обычная компания, заинтересованная в стабильном доходе, без отказов и просрочек со стороны клиентов. Принимая решение о предоставлении сниженной ставки, Сбербанк будет исходить из доказательств надежности потенциального заемщика, уровня его платежеспособности и состояния кредитной истории.

Минимальные проценты кредитор готов предоставить клиентам:

- С открытыми кредитными обязательствами перед другим банком или непогашенным кредитом в Сбербанке.

- При согласии клиента на оформление личной страховки.

- С залоговым обеспечением.

- В рамках зарплатного проекта.

- При выборе программ с господдержкой или спецпредложений от партнеров банка (скидка от застройщиков).

В зависимости от выбранной заемщиком программы, действия по согласованию сниженной ставки будут различаться.

Программы рефинансирования кредитов

Особенность рефинансирования в Сбербанке – в готовности консолидировать задолженность сразу по нескольким кредитам. Банк больше не делит клиентов на своих и чужих, предлагая воспользоваться шансом по пересмотру кредитных условий собственным заемщикам.

Различают программы рефинансирования:

- с сохранением залогового обременения;

- с получением дополнительной суммы на любые нужды;

- специальные продукты, позволяющие снять залог и закрыть долг перед другим кредитором.

Условия рефинансирования:

- Ставка от 11.4%

- Сумма до 3 млн. руб.

- Одобрение онлайн за 2 минуты

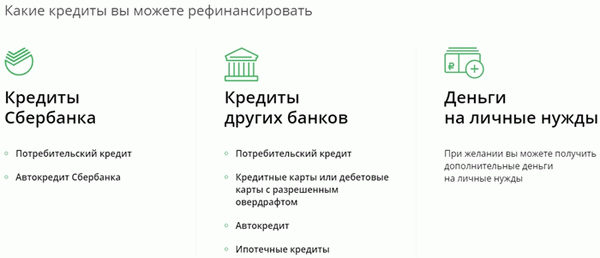

Какие кредиты рефинансирует Сбербанк?

- Потребительский кредит

- Автокредит

- Кредитные карты

- Дебетовые карты с разрешенным овердрафтом

- Ипотека

Важно не ошибиться при выборе программы, с помощью которой планируется снизить кредитную нагрузку:

- Рефинансирование ипотеки позволит снизить переплату до 7,9% годовых, сохраняя при этом залоговое обеспечение на протяжении всего периода погашения (до 30 лет).

- Универсальное рефинансирование подходит для всех заемщиков, не требуя залога, однако ставка увеличивается до 11,4%, а срок погашения сокращается до 5 лет.

Какие требования предъявляют к рефинансируемым кредитам?

Чтобы сотрудничество оказалось взаимовыгодным, банк определил ограничения для рефинансируемых кредитов:

- С момента получения заемной суммы прошло не меньше 6 платежей.

- Рефинансированию подлежат задолженности от 30 тысяч рублей (с ипотекой – от 300 тысяч рублей).

- По текущему договору не было просроченных платежей.

- Клиент ранее не обращался за реструктуризацией.

- Не удастся рефинансировать долг, уже оформленный по программе рефинансирования.

Требования к заявителям

С высокой вероятностью одобрение по заявке получит заемщик, отвечающий критериях банка:

- возраст от 21 года, но не старше 70 лет на момент внесения последнего платежа;

- трудоустройство на текущем месте – от полугода (для зарплатного проекта – от 3 месяцев);

- трудовой стаж от 1 года.

Если условия выполнены, остается подтвердить доход справкой от работодателя, выпиской банка, из ПФР, налоговой декларацией. Банк ограничит предельно допустимую сумму с учетом подтвержденного дохода, чтобы платеж не превышал 30% от заработка, либо предложит увеличить срок погашения.

Как подать заявление на снижение ставки

Основанием для снижения ставки через рефинансирование кредита станет поданная клиентом заявка. Сделать это можно 2 способами:

- В отделении, при личном посещении офиса и подписании заявления в бумажном виде.

- Дистанционно, используя личный кабинет Сбербанк Онлайн.

Второй вариант предназначен для действующих заемщиков Сбербанка, намеренных пересмотреть условия и ставку по текущему договору. Подача онлайн-заявки доступна для клиентов с ипотекой, потребительским кредитом, автокредитом.

При подаче заявки уделяют особое внимание дополнительным опциям, которые способны снизить переплату в 2-3 раза. Например, банк готов снизить ставку на 1% для тех, кто готов оформить полис личного страхования.

Какова ставка сегодня?

В начале 2019 года ставка на потребительские кредиты в Сбербанке начинается от 11,9%. Она зависит от определенных условий, с которыми приходится считаться потенциальным заемщикам.

- Категория клиента. Владельцы зарплатных и пенсионных карточек могут рассчитывать на меньший процент.

- Срок выплаты долга. Если вы берете ссуду на 5 лет, ставка будет от 11,9% до 19,4%, до 7 лет — от 14,9% до 19,9%.

- Сумма кредита. При получении займа от 1 млн. рублей ставка будет наименьшей – от 11,9% до 13,9%.

- Место оформления заявки. Выгоднее всего отправлять анкету через сайт Сбербанка, в этом случае можно достичь снижения ставки на 1%.

Важно! При оформлении заявки на кредит поинтересуйтесь, каким образом вы можете получить наименьшую процентную ставку.

Минимальный процент имеют зарплатники или пенсионеры, получающие пенсию на счет в Сбербанке, при сумме от 1 млн. рублей, на срок до 5 лет и при оформлении заявки на сайте банка. Если вы берете крупную сумму на длительный срок, даже 1% разницы будет существенен.

Можно ли реструктурировать долг?

Многие клиенты Сбербанка считают, что могут уменьшить процент по потребительскому кредиту в результате реструктуризации. К сожалению, это не так. Изменение условий договора не предполагает снижения ставки, но поможет снизить ежемесячный платеж или получить отсрочку выплаты.

Какие варианты может предложить банк, если вам стало сложно выплачивать потребительскую ссуду?

- Если кредит взят в иностранной валюте (что уже практически не встречается), изменить ее на рубли. Так ваш платеж перестанет зависеть от колебаний курса.

- Увеличить срок выплаты. Если растянуть его хотя бы на один год, платеж изменится в меньшую сторону, но переплата по процентам возрастет.

- Льготный период отсрочки. Часто Сбербанк предлагает отложить выплату основного долга на несколько месяцев, при этом все равно придется отдавать банку проценты. Как и в предыдущем случае, переплата увеличится, но у вас будет время исправить финансовую ситуацию.

Для реструктуризации должны быть веские основания – тяжелые жизненные обстоятельства, не позволяющие вносить прежнюю сумму платежа. Например, заемщика уволили или перевели на неполный рабочий день, он получил инвалидность, тяжело заболел, в семье появился ребенок и пр. Необходимо предоставить подтверждение указанных фактов.

Это могут быть справки с места работы, выписки из медкнижки, свидетельство о рождении или другие документы в зависимости от ситуации.

Кто может воспользоваться рефинансированием?

Реальная возможность получить низкий процент по кредиту в Сбербанке – рефинансировать его. Банк готов перекредитовать и собственные займы, но при условии рефинансирования хотя бы одного кредита, выданного в другом финансовом учреждении. Под действие программы попадают следующие займы сторонних банков:

- потребительские ссуды;

- автокредиты;

- кредитки;

- дебетовые карточки с овердрафтом;

- ипотека.

Обратите внимание! Из кредитов Сбербанка можно рефинансировать только потребительские ссуды и автокредиты.

По условиям программы разрешено перекредитовать от 1 до 5 займов, общая сумма которых от 30 тысяч до 3 млн. рублей. Срок выплаты кредита – до 7 лет. Если у вас были просрочки или реструктуризация, на получение нового займа можно не рассчитывать.

К заемщикам банк предъявляет строгие требования. Это должен быть гражданин России в возрасте от 21 до 65 лет (на момент полного погашения долга). Обязательно подтверждение платежеспособности и трудовой занятости.

Ссуда является целевой, она выдается на перекредитование, поэтому обязательно подтверждение использования средств. После перевода денег следует предоставить в банк платежное поручение.

Какие бумаги принести?

Кредитование физических лиц в Сбербанке происходит при условии предоставления определенного пакета документов. Для рефинансирования потребуются:

- Паспорт.

- Справка о размере заработной платы.

- Копия трудовой книжки.

- Документы на кредиты, которые вы желаете закрыть посредством нового займа: договора, справка о размере задолженности и качестве погашения.

Вероятность одобрения новой ссуды выше у тех клиентов, кто всегда вовремя выполнял кредитные обязательства. Немаловажен и уровень дохода. Чем он выше, тем больше шансов перекредитоваться под более выгодный процент.

Почему это выгодно?

Рефинансирование выгодно не только клиенту, но и банку, ведь тот получает дополнительную прибыль. Заемщик может рассчитывать на пониженную процентную ставку, более длительный срок выплаты, уменьшенный платеж, а вместо нескольких кредитов остается только один. Если рефинансируется автокредит, с машины можно снять обременение.

Кроме этого, допускается получение суммы сверх займа на любые нужды.

Как формируется процентная ставка

Формирование процентных ставок в большинстве случаев складываются из двух основ: кредитной программы банка по конкретной услуге, будь то целевой кредит или ипотека, и индивидуальных условий платежеспособности и семейного положения заёмщика. Проще говоря, дать точный ответ на этот вопрос нельзя – в его оценку входит совокупность нескольких факторов:

Сюда можно отнести условия, на которые ни одно финансовое учреждение не может влиять. Например, инфляцию или платежеспособность определенных слоёв населения. Если общий вектор развития существенно снижается, то конкуренция между кредитными организациями увеличивается – этот факт уменьшает процентную ставку.

• Независимые

Всё, что относится к внешним обстоятельствам, изменяется за счёт органов Центробанка – ставки по рефинансированию. Здесь принцип тот же: снижение ставки от Центробанка позволяет брать кредиты на закрытие прежних долговых обязательств с большей выгодной – при повышении ставки выгода полностью нивелируется. В эти факторам также включаются и законодательные аспекты, такие как налоговые поправки и требования к банкам.

• Клиентские

К факторам, которые относятся к клиенту, причисляются все его индивидуальные аспекты по размеру дохода, наличию потенциальных рисков по просрочкам, его кредитная история и семейное положение. Все эти детали могут как увеличить процентную ставку при рассмотрении заявки банком, так и уменьшить её, если банк не увидит в них существенных угроз в соблюдении кредитного договора.

• Банковские

Любые вопросы коммерческой выгоды банка-кредитора бесспорно влияют на размер процентной ставки. Если у банка малый рейтинг, он может искусственно завышать проценты по кредиту из-за низкого спроса не его услуги. Популярные банки, такие как Сбербанк, напротив, стараются искать выгоду в снижении процентных ставок для привлечения большего количества клиентов.

В их предложениях стандартно начинают действовать индивидуальные программы по кредитованию на праздничные даты или сезонные события.

Можно ли уменьшить процентную ставку в Сбербанке

Конечно, возможность уменьшения процентной ставки по кредиту в Сбербанке существует. Однако при её оформлении есть важный нюанс: далеко не каждому заёмщику удаётся успешно договориться с банком-кредитором о снижении их процентных переплат. Банкам попросту невыгодно предоставлять послабления по кредиту – их прибыль фиксируется именно за счёт размера процента.

Тем не менее Сбербанк, как и другие крупные банки, предлагают несколько вариантов по снижению процентной ставки – некоторые из них представляют общую выгоду, поэтому оформление подобных программ имеет большие шансы на одобрение.

Преимущества снижения процентной ставки

Главное достоинство снижения процентной ставки – уменьшение размера ежемесячных отчислений на погашение долговых обязательств перед банком-кредитором. Также некоторые программы позволяют покрыть кредиты от других кредитных организаций за счет оформления кредита у их банка – это называется рефинансированием.

Подобная возможность даёт заёмщику избавиться от постоянной траты финансовых и временных ресурсов на погашение нескольких кредитов, их можно объединить в один с меньшими процентами. Плюс ко всему: пересмотр процентной ставки иногда позволяет снять имущество заёмщика с залога перед другими банками – этот факт помогает сохранить собственность в случае непредвиденных просрочек и долгов перед кредитором.

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Как снизить процент по кредиту в Сбербанке

По сути, у заёмщика, имеющего текущий кредит или заём у Сбербанка, есть два пути по снижению кредитного процента – рефинансирование и реструктуризация. Однако каждый из этих вариантов предусматривает ряд недостатков и преимуществ – о них читайте ниже.

Рефинансирование

Программа по рефинансированию кредита предоставляет снижение процента по кредиту за счёт привлечения стороннего кредита на их погашение. Проще говоря, заёмщик имеет несколько кредитов, и, чтобы закрыть свои текущие долги по их переплатам, он оформляет ещё один кредит. Возможно, некоторые читатели могут усомниться в выгоде подобного решения, однако этот вариант действительно имеет много плюсов:

• Увеличение срока по оплате

Если у заёмщика подходит к концу срок по оплате кредитов, но он понимает, что ему не хватит средств на их погашение, он может оформить кредит по программе рефинансирования – это увеличит сроки на закрытие долговых обязательств. Так клиент Сбербанка избавится от ряда острых проблем с долгами и спокойно продолжит платить определенную сумму ещё несколько лет/месяцев.

• Уменьшение переплат

Как и говорилось выше, некоторые кредиты, оформленные в период финансовых кризисов или резких падений рубля, имели очень невыгодные условия. Однако у заёмщиков на тот момент не было выбора. В этом случае банки предлагают оформление кредита с актуальными сниженными процентами, чтобы закрыть старые кредиты с завышенными процентами.

Так выгода от оформления рефинансированной программы может сохранить десятки и сотни тысяч рублей.

Важно! Однако некоторые программы рефинансирования могут и не предусматривать выгоды по процентам – они направлены лишь на увеличение срока для выплат. При таком сценарии заёмщик может взять дополнительное время на погашение кредита, но его процентная ставка так или иначе увеличится – размер разницы в процентах и будет платой за увеличение срока.

Также стоит помнить, что большинство программ по рефинансированию не рассматривают варианты по оформлению с текущими кредитами у одноименного банка. Простыми словами, Сбербанк навряд ли предоставит возможность снизить процентную ставку по кредиту, оформленному от его же имени.

Обычно рефинансирование одобряют по кредитам, взятым от других кредитных организаций – так банк не только привлекает клиентов от конкурента, но и открывает им большую выгоду. Например, обратившись в местное отделение Сбербанка, заёмщик других банков может провести консультацию с сотрудником, и тот предложит альтернативные выходы по снижению процентных переплат.

Реструктуризация

Реструктуризация подразумевает за собой частичное или полное изменение условий по кредитному договору. В эти пункты может включаться как реформация сроков на погашение, так и размер процентных ставок. Этот вариант очень редко предоставляется заёмщику – для оформления программ по реструктуризации заёмщик должен иметь ряд весомых причин.

Например, существенное снижение размера ежемесячного дохода, потерю работы или общее ухудшение материального состояния.

Реструктуризация может иметь как временные, так и постоянные условия. Допустим, в ходе периода самоизоляции многие заёмщики получили возможность частично снизить процентную ставку по текущим кредитам или ипотекам – это и есть временные условия реструктуризации. Однако при потере работы заёмщик вправе обратиться в Сбербанк и, объяснив свои проблемы, получить пересмотр его процентной ставки и сроков.

Возможно, такому клиенту могут увеличить срок погашения, чтобы тот без рисков банкротства завершил условия по договору и не испортил свою кредитную историю.

Также Сбербанк активно предоставляет кредитные каникулы – это тоже важная часть реструктуризации долга. Кредитные каникулы позволяют временно освободиться от погашения ежемесячных начислений и продолжить их после определенного времени. Например, заёмщик обратился в Сбербанк и сообщил, что он попал в больницу.

В этом случае сотрудник Сбербанка постарается дать отсрочку по кредиту на 2-3 месяца (максимальный период кредитных каникул составляет 6 месяцев). По прошествии 60-90 календарных дней заёмщик продолжит погашать кредит, однако общий срок его договора увеличится на период кредитных каникул.

Может ли Сбербанк отказать

Как и говорилось выше, банки редко идут навстречу заёмщику в предоставлении сниженных процентов по кредиту, если у него нет весомых причин на их получение. Точных гарантий отказа или одобрения давать нельзя: лучше всего обсудить риски с сотрудником Сбербанка по телефону или при визите в ближайшее отделение.

На данный момент существует множество кредитных программ по рефинансированию – многие из них являются периодичными рекламными предложениями. Поэтому оформление уменьшения процентов по текущим кредитам стоит запланировано изучить – предложения на банковском рынке существенно разнятся по условиям договора и требованиям к заёмщику.

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Рекомендации

Использовать услуги по снижению процентных ставок нужно очень осторожно. Неграмотные заёмщики, не вникнув в суть нового рефинансируемого кредита, рискуют попасть в финансовую яму. Так, например, кредитная карта с текущими долгами легко покрывается новой кредиткой – процентные переплаты будут минимальны.

Однако целевые кредиты или ипотеки требуют внимательного подхода – увеличение срока по их выплатам вынудит расходовать дополнительные сотни, а то и миллионы рублей. Советуем консультироваться с сотрудниками Сбербанка по вопросам уменьшения кредитных процентов.

Как перекредитоваться в Сбербанке под низкий процент?

Поясним смысл этой услуги на примере. Человек оформил кредит в банке N и совершает ежемесячные платежи. В связи с кризисом его заработок уменьшился, и ему пришлось пересматривать свой бюджет.

Сокращение части расходов не дало ощутимого эффекта, а тут еще надо как-то выплачивать кредит, платеж по которому стал непосильным. Клиент узнает, что Сбербанк может его перекредитовать, и он сразу же собирает документы и подает заявку на рефинансирование. Банк ее одобряет, так как у обратившегося положительная кредитная история и, по мнению банка, хороший доход, который в будущем позволит качественно обслуживать долг.

В итоге Сбер погасил действовавший в другом банке кредит, а наш клиент сэкономил на процентах и получил комфортный платеж. Таким образом, рефинансирование – это процесс гашения долга в банке путем получения кредита в другом банке по более низкой ставке.

Рефинансировать допускается автокредиты, ипотечные кредиты и задолженность по кредитным картам.

Что нужно сделать для проведения процедуры рефинансирования?

- Прийти в Сбербанк с паспортом, справкой 2-НДФЛ, заполнить анкету и подать заявку.

- При получении положительного решения предоставить из банка, кредит которого вы планируете перекрыть, справку об остатке ссудной задолженности.

Документы

Для подачи заявки на рефинансирование понадобятся следующие документы:

- Паспорт гражданина РФ.

- Ксерокопия трудовой книжки.

- Справка 2-НДФЛ.

- Анкета.

- Справка об остатке ссудной задолженности по действующему кредиту.

- Кредитный договор и график платежей.

- Номер ИНН и СНИЛС.

Паспорт как удостоверение личности. Без него не обходится ни одна сделка. Ксерокопия трудовой книжки нужна для подтверждения вашей занятости.

Причем, работодатель должен ее заверить печатью и надписью, гласящей, что вы работаете по сей день. Справка 2-НДФЛ покажет ваш среднемесячный заработок, на основании которого банк оценит платежеспособность и примет решение о рефинансировании. Анкета берется в отделении Сбера и заполняется рукописно.

В ней вы указываете основную информацию о себе: возраст, семейное положение, прописка, место работы и так далее. Снилс – это ламинированная карточка зеленого цвета. Как правило, она все время хранится в вашем кошельке! Бланк ИНН возьмите с собой – это рекомендация специалиста горячей линии Сбербанка.

Справка об остатке ссудной задолженности нужна для определения точной суммы рефинансирования вплоть до копеек. Она берется в банке, кредит которого вам хочется перекрыть. Еще понадобится договор и график платежей к нему, так как в нем собрана ключевая информация – номер договора, процентная ставка, сумма кредита, валюта кредита, срок и банковские реквизиты.

Если есть уведомление о полной стоимости кредита, то возьмите и его. Собрав этот пакет документов, можно обращаться в банк.

Если предприятие, в котором вы работаете, имеет зарплатный проект в Сбербанке России, то это большой плюс.

Потому что вам рассчитается пониженная процентная ставка, а ежемесячные платежи по графику будут автоматически списываться с зарплатной карты. Это очень удобно, так как не нужно будет каждый раз приходить в отделение для внесения денег на счет. Более этого, при подаче заявки не нужно предоставлять справку 2-НДФЛ, так как банк самостоятельно увидит вашу среднемесячную зарплату.

Новый кредит будет обладать всеми свойствами обычного потребительского кредита. Платежи будут одинаковыми на протяжении всего срока действия кредитного договора строго по графику. За вами сохранится право частичного и полного досрочного погашения, после осуществления которых вы будете получать на руки новый график.

Теперь вы знаете, как снизить процент по кредиту в Сбербанке.

Рефинансирование – это процедура, выгодная как для банка, так и для клиента.

Заемщик получает снижение процентной ставки, следовательно, уменьшение расходов по обслуживанию долга. Банк получает процентный доход и еще одного клиента с положительной кредитной историей, который в будущем может начать пользоваться другими услугами банка, а значит, приносить доход.

Мы живем в непростое время, время кризисов, финансовых потрясений и трудностей. Очень важно оценить и пересмотреть структуру своих расходов, снизить риск, отказаться от тех вещей, без которых вы сможете прожить. Ну и, конечно же, сократить расходы по кредитам, благодаря рефинансированию от Сбербанка России.

Особенности рефинансирования в Сбербанке

Программа потребительского рефинансирования в Сбербанке предоставляет клиентам возможность получить до 3 миллионов рублей сроком до 5 лет. По условиям программы, обеспечение по кредиту не обязательно. В случае ипотечной программы заемщик может взять кредит на сумму от 300 тысяч до 7 миллионов на срок до 30 лет.

Но в данной программе обеспечение по кредиту является обязательным условием. В форме обеспечения будет выступать залоговое имущество.