- Субсидии от центра занятости

- Гранты

- Как учитывать грант на развитие бизнеса

- Федеральные и региональные программы поддержки бизнеса

- Налоговые и кредитные каникулы

- Поддержка субъектов МСП, участвующих в госзакупках

- Дополнительные меры поддержки из-за санкций

- Как узнать, на какие меры поддержки вправе рассчитывать ваша компания

- Виды помощи

- Основные условия

- Сколько можно получить

- Какие документы понадобятся

- Получение субсидии по шагам

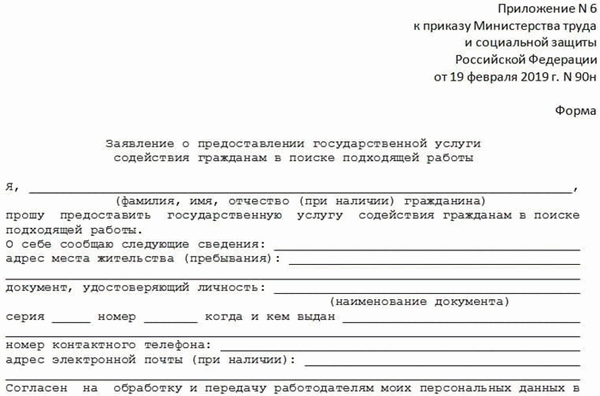

- 1. Регистрация в ЦЗН

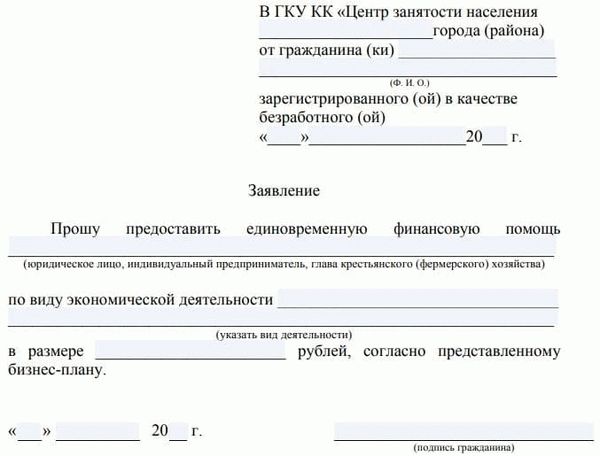

- 2. Запрос субсидии

- 3. Тест у психолога

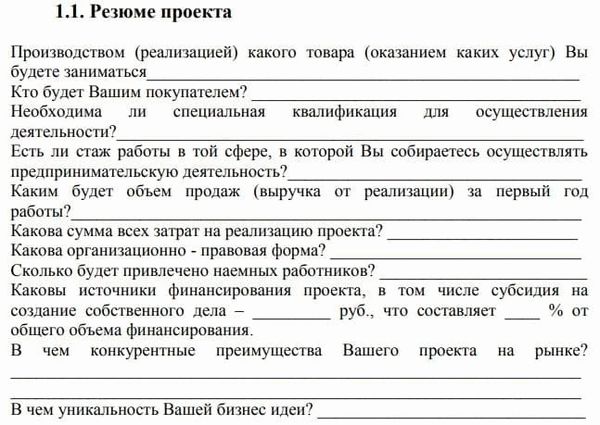

- 4. Бизнес-план

- 5. Государственная регистрация деятельности

- 6. Начало бизнеса и первые отчеты

- Какие существуют программы помощи предпринимателям

- Требования к приему безработных

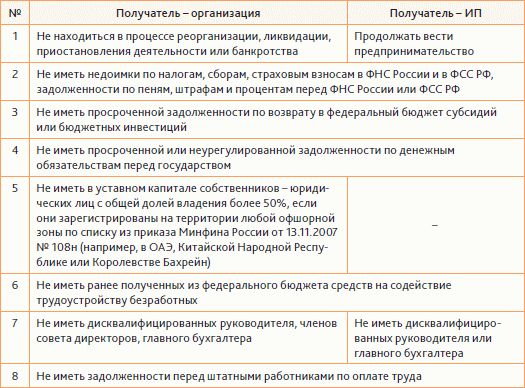

- Требования к работодателю

- Когда ФСС РФ перечислит субсидию

- Какие проблемы могут быть с субсидией

- Как учесть субсидию при налогообложении

- Какие изменения произошли с 05.10.2021

Свободный и честный бизнес — это основа государственной экономики: бизнес организует денежные потоки, производит блага, дает рабочие места — роль его сложно переоценить. Все государства, и Россия в том числе, стараются разрабатывать системы стимулирования бизнеса и поддержки предпринимателей.

Выделяются следующие виды помощи индивидуальным предпринимателям от государства в 2022 году и мер поддержки юрлицам:

- финансовые — выплата различных денежных сумм на развитие бизнеса или, наоборот, предоставление льгот по обязательным платежам, например по налогам;

- имущественные — предоставление льготных возможностей получения недвижимости или земли, например в аренду;

- информационные и образовательные — по всей стране создаются центры поддержки предпринимательства, которые консультируют по вопросам ведения бизнеса, обучают или позволяют обменяться опытом с другими предпринимателями, работающими в том же субъекте.

Особенное значение система поддержки предпринимательства приобрела в условиях санкций и возможного экономического кризиса.

Поддержка предпринимателей работает одновременно на несколько целей:

- стимулирование граждан к созданию собственных бизнесов и, соответственно, повышение экономической активности;

- поощрение малого и среднего бизнеса как экономической основы государственной экономики;

- направление средств и сил в наиболее приоритетные сферы — существуют отдельные программы поддержки, например, инновационных направлений бизнеса.

Немалая часть мер госпомощи ориентирована на малый и средний бизнес. Субъектами малого и среднего предпринимательства являются организации и индивидуальные предприниматели, соответствующие критериям, описанным в ст. 4 Федерального закона № 209-ФЗ от 24.07.2007. В числе таких критериев, например:

- среднесписочная численность работников: до ста человек для малого бизнеса и от 101 до 200 — для среднего;

- уровень дохода за календарный год: до 120 млн рублей — микропредприятие, до 800 млн рублей — малое, до 2 млрд — среднее.

В п. 2.1 и 2.2 ст. 4 закона № 209-ФЗ указаны исключения из правил отнесения некоторых экономических агентов к субъектам МСП.

В соответствии со ст. 4.1 № 209-ФЗ ведется единый реестр субъектов МСП. Реестр находится в ведении налоговой службы и содержит информацию обо всех организациях, подходящих под критерии МСП.

Субсидии от центра занятости

Центры занятости — это структуры, основная задача которых — помощь гражданам в поиске работы и законных источников заработка. Кроме подбора подходящих обратившемуся гражданину вакансий, центры занятости предлагают широкий спектр образовательных программ, с помощью которых гражданин вправе повысить квалификацию, получить дополнительную специальность и тем самым повысить шансы на рынке труда.

Поскольку бизнес — это один из видов законной занятости, центры занятости в том числе поощряют граждан, намеренных уйти в предпринимательство. Один из вариантов, как получить 300 тысяч от государства на открытие бизнеса, — заключить социальный контракт. Обратите внимание, что такой договор гражданин подписывает с региональными властями и по локальному законодательству.

Потому некоторые условия, пакет документов, правила получения денежных средств и отчетность по ним иногда отличаются. Помимо этого, отличается и размер выплаты: в Москве и Санкт-Петербурге она достигает 250 тысяч рублей, а в Татарстане — только 150.

Но даже если начинающему предпринимателю одобрена небольшая сумма субсидии от центра занятости на открытие бизнеса в 2022 году и ее недостаточно для стартового капитала, то этих средств хватит на оплату расходов, связанных с организацией бизнеса, среди которых:

- нотариальные действия;

- услуги юриста, нанятого для составления необходимых документов и консультирования будущего предпринимателя;

- государственные пошлины;

- первоначальная закупка бланков, необходимого оборудования, аренда помещений — в зависимости от того, на что выданы средства в рамках социального контракта.

Получить единовременную субсидию от центра занятости сможет гражданин, который состоит на учете в качестве безработного и подал заявление о намерении открыть бизнес. Еще один важный критерий — его текущий доход ниже прожиточного минимума в регионе проживания.

Гранты

Законодательством предусмотрена поддержка и в форме грантов, например в Фонде содействия инновациям. Организация поддерживает современные, инновационные направления деятельности, стартапы, молодых ученых. Объем финансирования зависит от конкретной программы и достигает 25 млн рублей.

Для получения гранта необходимо подать заявку, которая включает в себя в том числе подробный бизнес-план. Грант предполагает определенную цель — деньги предоставляются на какой-то срок, от нескольких месяцев до нескольких лет, в течение которых получатель средств достигает заявленного результата и отчитывается в этом.

В числе возможных целевых показателей, например, такие, как:

- разработка объекта интеллектуальной собственности и официальная регистрация прав на него;

- организация деятельности предприятия и трудоустройство определенного количества сотрудников;

- выпуск в производство и продажа собственного продукта;

- достижение определенного уровня выручки.

При недостижении заявленного результата фонд вправе потребовать возврата предоставленных денег.

Как учитывать грант на развитие бизнеса

Вопрос: Мы получили из регионального бюджета финансовую поддержку в виде гранта на развитие бизнеса как малое предприятие. На УСН не учитываются доходы, перечисленные в ст. 251 НК РФ.

Согласно пп. 14 п. 1 ст. 251 НК РФ гранты являются средствами целевого финансирования. Мы применяем УСН с объектом налогообложения «доходы». Можно ли не включать полученный грант в доходы?

Ответ: Сумму гранта вы должны включить в состав внереализационных доходов. А вот порядок такого включения будет зависеть от того, предоставлен грант в рамках Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее — Закон № 209-ФЗ) или нет. Поясним подробнее.

Федеральные и региональные программы поддержки бизнеса

Постановлением Правительства РФ № 316 от 15.04.2014 утверждена федеральная программа, нацеленная на повсеместное развитие бизнеса и улучшение предпринимательского климата в стране. В частности, программа имеет подпрограмму, ориентированную на поддержку малого и среднего предпринимательства.

Подпрограмма предполагает выделение средств из бюджета на финансирование льготного кредитования организаций, ведущих свою деятельность в приоритетных областях, например:

- в сельском хозяйстве;

- туризме;

- здравоохранении;

- общественном питании;

- науке и разработке новых технологий.

Программа предполагает софинансирование финансовой помощи бизнесу региональными бюджетами, и как получить деньги на развитие малого бизнеса от государства в 2022 году в рамках программы в конкретном регионе, объясняют на ресурсе администрации субъекта или сайте регионального органа власти, специализирующегося на проблемах предпринимательства.

Отдельные субъекты РФ организуют собственные региональные меры поддержки малого предпринимательства, суть и требования которых содержатся на региональных информационных ресурсах и у местных центров поддержки предпринимательства.

Налоговые и кредитные каникулы

Федеральный закон № 477-ФЗ от 29.12.2014 ввел еще одну форму финансовой поддержки — налоговые каникулы для предпринимателей в первые два года их деятельности.

Налоговые каникулы — это период, в течение которого налог имеет нулевую ставку. Рассчитывать на нее вправе индивидуальные предприниматели, применяющие упрощенную или патентную систему налогообложения и ведущие деятельность в таких сферах, как научная, производственная или социальная.

Предоставление налоговых каникул урегулировано и на региональном уровне: каждый субъект РФ самостоятельно определяет, какие виды экономической деятельности вправе рассчитывать на фискальное послабление и устанавливать ограничения, например, по численности сотрудников организации.

Помимо этого, Федеральным законом от 03.04.2020 № 106-ФЗ введены кредитные каникулы, в рамках которых предприниматели, занятые в отдельных отраслях экономики (перечень см. в постановлении Правительства РФ от 10.03.2022 № 337), смогут получить отсрочку платежей по кредитным договорам на срок до 6 месяцев.

Поддержка субъектов МСП, участвующих в госзакупках

Заказчики обязаны не менее 25 % своих годовых закупок проводить исключительно среди СМП и социально ориентированных некоммерческих организаций. Так, законодатель гарантирует, что не менее 25 % бюджетных денег, переданных заказчикам в распоряжение, уйдет малому предпринимательству.

Помимо этого, тех исполнителей контрактов по 44-ФЗ, которые не сумели выполнить свои обязательства в результате введённых санкций, не включат в реестр недобросовестных поставщиков (см. постановление Правительства РФ от 21.03.2022 № 417).

Дополнительные меры поддержки из-за санкций

Особо важной стала помощь начинающим предпринимателям от государства в 2022 году и компаниям с многолетним стажем в период действия евро-американских санкций. Многие предприятия в одночасье остались без возможности работать, зарабатывать на оплату труда сотрудников, текущих расходов, налогов, платежей, не говоря уже о формировании активов и резервов.

В такой ситуации адекватной мерой стали прямые деньги на бизнес от государства в 2022 году по программе стимулирования найма сотрудников. На каждого нового работника, в трудоустройстве которого заинтересованы власти (перечень см. в постановлении Правительства РФ от 13.03.2021 № 362), работодатель получит субсидию в размере трехкратного МРОТ на начало года (13 890 рублей).

Для получения выплаты необходимо соблюсти ряд условий, в том числе подать заявление и список вакантных мест в органы службы занятости через личный кабинет на портале «Работа в России».

Еще одна форма, в которой оказывают помощь ИП от государства в 2022 году, — льготное кредитование. До конца 2022 г. власти предлагают оборотные кредиты сроком до одного года для рефинансирования ранее полученных займов по ставке до 15 % годовых — для малых предприятий и до 13,5 % годовых — для средних.

Список банков, которые участвуют в такой программе, представлен на сайте Банка России.

Компании вправе рассчитывать еще на:

- приостановление плановых проверок до 31 декабря 2022 г.;

- мораторий до 1 октября 2022 г. на возбуждение дел о банкротстве;

- льготные кредиты до 300 млн руб. по программе ФОТ 3.0 для предпринимателей из определенных отраслей (см. постановление Правительства РФ от 28.10.2021 № 1850). Размер субсидии рассчитывают: МРОТ х 12 х численность сотрудников по сведениям ФНС. Обязательное требование — сохранение штата на уровне 90 %;

- продление сроков сдачи отчетности и документов по требованию;

- отсрочку по уплате страховых взносов (см. подробности в постановлении Правительства РФ от 29.04.2022 № 776);

- компенсацию 50 % стоимости программного обеспечения российских производителей за счет средств бюджета.

На некоторую помощь вправе рассчитывать и самозанятые — плательщики налога на профессиональный доход. Для них тоже есть кредитные каникулы, льготные займы, микрокредиты до 500 тысяч рублей на пополнение оборотных средств и финансирование текущей деятельности. Подробности — в Программе стимулирования кредитования субъектов малого и среднего предпринимательства (утв.

решением Совета директоров АО «Корпорация «МСП» от 15.03.2022, протокол № 131).

Как узнать, на какие меры поддержки вправе рассчитывать ваша компания

Чтобы узнать, на какие меры поддержки вправе рассчитывать конкретная фирма и как безвозмездно получить субсидию на бизнес от государства в 2022 году, необходимо обращаться за разъяснениями в профильные органы организации, работающие в регионе, где работает бизнес:

- в каждом регионе имеется центр развития и содействия предпринимательству. Такие центры ведут образовательную и консультационную деятельность, помогают в спорных вопросах и информируют о государственных программах и других возможностях получить финансирование деятельности;

- налоговые органы проконсультируют по проблемам налогообложения и налоговым каникулам;

- центр занятости — по вопросу субсидии на оформление бизнеса.

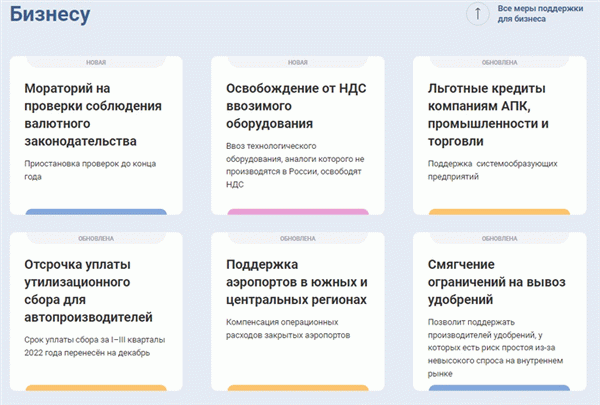

Дополнительно на сайте Правительства РФ появился специальный раздел, где перечислены все предусмотренные федеральным законодательством меры поддержки в связи с введенными санкциями и экономическими трудностями.

На главной странице сайта необходимо выбрать, кому предназначена помощь. Для бизнеса сегодня предложено порядка 80 мер поддержки, а сам раздел регулярно дополняется и обновляется.

Нажмите на любую интересующую вас информацию и получите полное описание предлагаемой помощи, сроки действия, условия получения, список НПА, которые ее регулируют.

В 2011 году окончила УрГЮА (ИПиП), в 2013 — РАНХиГС по программе «Управление государственными и муниципальными закупками». С 2013 по 2018 года занималась юридическим сопровождением закупок бюджетных учреждений федерального и регионального уровней.

Виды помощи

Государством было разработано несколько программ, позволяющих гражданам, потерявшим работу, начать собственный бизнес:

- безвозмездное субсидирование в размере, определяемом по максимальной величине пособия по безработице. На каждого наемного работника выплачивается аналогичная сумма. Средства признаются стартовым капиталом. Возвращать их нужно только в случае закрытия бизнеса и в течение двух лет;

- помощь начинающим предпринимателям. Если опыт ведения собственного дела уже имеется (минимум год), то ЦЗН выплачивает до 300 000 руб., но не более 50% от стартового капитала. Кроме того, выдача возможна только в случае отсутствия задолженности по налогам;

- безвозмездное возмещение расходов на покупку оборудования для производства. Размер субсидии определяется на региональном уровне.

Фото: Steve Buissinne / pixabay.com

Эти три вида помощи не требуют возврата денежных средств. Однако есть еще два, связанных с займами:

- поручительство государства при запросе кредита в банке;

- льготная процентная ставка при сумме ссуды от 10 000 руб. до 1 млн руб. на срок до 2 лет.

Основные условия

При выдаче денег государство предъявляет к будущим предпринимателям некоторые требования:

- время существования бизнеса ‒ не менее года;

- полное отсутствие задолженностей по социальным выплатам и прочим налогам;

- полученные средства тратятся только по целевому назначению с предоставлением полного отчета;

- количество рабочих мест строго соответствует оговоренным в договоре с ЦЗН.

Сколько можно получить

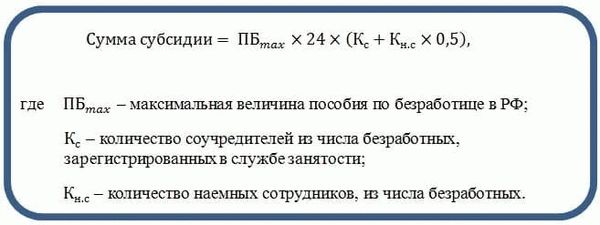

Сумма субсидии определяется как максимальная величина пособия по безработице, установленная Правительством РФ на год обращения за финансовой помощью, умноженная на 24 месяца и рационный коэффициент. Включается в формулу и количество сотрудников:

Согласно Постановлению Правительства РФ № 346 от 27.03.2020 «О размерах минимальной и максимальной величин пособия по безработице в 2020 г.», предельная сумма ежемесячных выплат составляет 12 130 руб.

Следовательно, размер субсидии при условии отсутствия соучредителей и наемных сотрудников составит 12 130 * 24 = 291 120 руб. Еще совсем недавно он был в разы ниже, т.к. данная максимальная величина пособия установлена лишь в марте 2020 г. в связи с пандемией. Если в будущем он вновь будет снижен, то и общая сумма выплаты уменьшится.

В некоторых регионах, например, в Алтайском крае, в городе Благовещенск, где установлен районный коэффициент 1,25, субсидия будет еще больше: 291 120 * 1,25 = 363 900 руб.

Какие документы понадобятся

Одновременно с подачей заявки на субсидию в ЦЗН необходимо предоставить:

- справку о присвоении идентификационного кода;

- паспорт, в том числе страницу с регистрацией по месту жительства;

- трудовую книжку;

- СНИЛС;

- все имеющиеся дипломы об образовании;

- справку о зарплате с последнего места работы за 3 месяца, предшествующие увольнению.

Для всех документов также необходимо сделать копии.

Получение субсидии по шагам

Общий порядок действий следующий:

- Постановка на учет в ЦЗН и получение статуса безработного.

- Подача заявления на субсидию для открытия собственного дела.

- Прохождение теста и собеседование с психологом.

- Написание и защита бизнес-плана.

- Регистрация ИП или ООО и получение денег.

- Закупка оборудования и прочего. Отчет в ЦЗН.

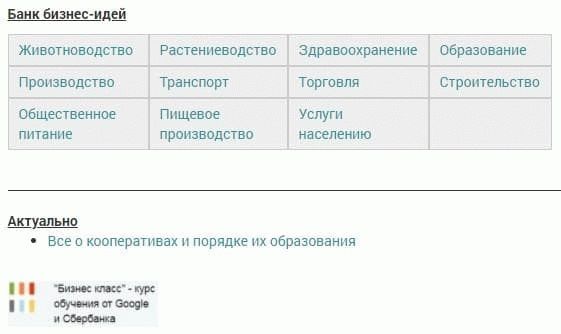

Еще сотрудники центра занятости могут отправить вас в школу предпринимателей или на курсы. Где-то это обязательный этап, в других регионах учиться можно по желанию. На занятия ходят либо до написания плана, либо после провала на его защите, чтобы попробовать еще раз.

Например, ЦЗН Алтайского края проводит информационный день «Сегодня безработный – завтра предприниматель», тематические бизнес-сессии (семинары, тренинги), мастер-классы, выставки. Предлагается также курс обучения от Google и Сбербанка. Кроме того, на сайте службы занятости представлены варианты бизнес-идей.

1. Регистрация в ЦЗН

Статус безработного присваивается гражданам при соблюдении одновременно трех условий:

- возраст от 16 лет до выхода на пенсию по старости;

- отсутствие официального трудоустройства, предпринимательской деятельности и заработка;

- в случае обучения, оно должно осуществляться не по очной форме.

Статус не может быть присвоен гражданам:

- отказавшимся от двух вариантов работы или обучения, предложенных в ЦЗН, в течение 10 дней;

- для которых по приговору суда предусмотрены исправительные работы или лишение свободы;

- не явившимся в течение первых 10 дней после регистрации в ЦЗН;

- проходящим службу в армии.

Встать на учет могут граждане, которые либо не работали (молодые люди после школы или другого учебного заведения, домохозяйки и т.д.), либо были уволены и находятся в поиске вакансии. Сделать это можно тремя способами:

- лично посетив ЦЗН или онлайн;

- в многофункциональном центре (МФЦ);

- через портал Госуслуги.

Важно! Регистрация в ЦЗН возможна не только по месту прописки, но и в регионе фактического проживания.

Из документов понадобятся:

- паспорт;

- диплом об образовании;

- трудовая книжка;

- справка с последнего места работы о доходах за 3 месяца, предшествующих увольнению.

В случае личного посещения ЦЗН или МФЦ, необходимо сразу иметь с собой пакет документов и непосредственно в центрах заполнить заявление и анкету. В большинстве случае первые предложения о работе выдаются сразу.

В некоторых регионах, например, в Астраханской области, центры предоставляют возможность онлайн-регистрации прямо на их официальном сайте.

Через портал Госуслуги в стандартном варианте предусматривается подача заявления и запись на прием в ЦЗН. Однако, в связи с пандемией COVID-19, процедура была упрощена и теперь, до 31 декабря 2020 г. (возможно, этот срок продлят) все осуществляется онлайн – личное посещение не требуется:

авторизуйтесь на портале Госуслуги;

Важно! Субсидии не выдаются на ведение бизнеса по продаже алкоголя, табачных изделий, а также на открытие кальянных, баров, ломбардов, бюро займов и банков.

2. Запрос субсидии

Для получения помощи от государства необходимо обратиться в ЦЗН лично, но только после присвоения статуса безработного. Для приобретения права на денежные средства требуется заполнить заявление, в котором обязательно указывается название будущего ИП и код ОКВЭД предполагаемой деятельности.

3. Тест у психолога

После принятия заявления будет назначена дата разговора с сотрудником центра. Соискателю предложат заполнить анкету, содержание которой отличается в разных регионах. Где-то это тесты на профориентацию, где-то ‒ общего характера. Цель – понять, сможет ли человек, претендующий на субсидию, заниматься бизнесом.

Некоторые ЦЗН, как, например, в Ростовской области, перед прохождением теста проводят обучение граждан, претендующих на субсидию. Для них организован дистанционный курс «Бизнес-школа молодого предпринимателя».

4. Бизнес-план

К моменту подачи заявления необходимо выбрать вид деятельности, т.к. деньги будут выделены и должны быть потрачены исключительно по целевому направлению. Однако сотрудники ЦЗН обязаны понимать будет ли бизнес выгоден, на какие прибыли рассчитывает соискатель, и сможет ли он обеспечить себя.

Центр предоставляет шаблон, включающий 6 глав. В нем необходимо ответить на вопросы, заполнить таблицы и сделать соответствующие расчеты.

Если у соискателя нет опыта в составлении плана, то сотрудники ЦЗН ему помогут. В любом случае все тщательно проверят и укажут на ошибки, если они есть.

Один раз в несколько месяцев собирается специальная комиссия, на которой соискатель должен защитить свой проект. Решение принимается в течение нескольких дней. В случае отказа предоставляется возможность попробовать еще раз.

5. Государственная регистрация деятельности

Существует три варианта:

- ИП;

- ООО;

- крестьянско-фермерское хозяйство.

Каким бы ни был выбор, необходимо обратиться в налоговую инспекцию лично или онлайн, а в ЦЗН предоставить полученное свидетельство, заявление на возврат госпошлины и номер банковского счета для перечисления субсидии.

6. Начало бизнеса и первые отчеты

После получения денег предпринимателю дается 30 дней на закупку необходимого оборудования, товаров, материалов, аренду помещения и т.д. По истечении этого срока в ЦЗН должны быть предоставлены накладные или чеки на все покупки.

Важно, чтобы цены, указанные в бизнес-плане, соответствовали реальным. Кроме того, все приобретения необходимо делать в регионе выдачи субсидии.

«К расходам обычно придираются. Цены растут, и те, что написали в бизнес-плане, не всегда совпадают с реальными. Если указать, что будешь закупать дорогое оборудование, не пройдешь комиссию. Поставишь стоимость ниже — не отчитаешься» – Елена Теленова, бухгалтер.

В дальнейшем в ЦЗН предоставляются документы по налоговой отчетности, а сотрудник центра раз в квартал может прийти и проверить, действительно ли предприниматель ведет бизнес.

Получение помощи по государственной программе поддержки МСБ лицом, состоящим на учете в ЦЗН в качестве безработного, – процесс достаточно длительный и трудоемкий, но вполне доступный. При соблюдении всех условий, правил и норм законодательства любой гражданин, попавший в трудное положение и оставшийся без средств к существованию, имеет возможность открыть свое дело и выйти на стабильный и хороший доход.

Какие существуют программы помощи предпринимателям

Рассмотрим наиболее востребованные виды программ.

Дотации для безработных. По состоянию на 2025 год размер этой дотации составляет 58 000 рублей. Будущий предприниматель получает стартовый капитал на безвозмездной основе, но соотношение государственных и собственных средств должно быть 1:2 или 1:3.

Главным условием является нахождение на учете в Центре занятости и наличие бизнес-плана. Если деятельность предполагает привлечение наемных работников, за каждого из них бизнесмен получит такие же суммы. Но стоит помнить, что в случае прекращения деятельности в течение одного календарного года, все деньги придется вернуть.

Сумму 58 тысяч можно увеличить в два раза, если вы обязуетесь трудоустроить безработного.

Субсидирование для начинающих предпринимателей. Данная программа рассчитана на действующих предпринимателей, стаж которых составляет не менее 12 месяцев. Размер дотации составляет 300 тысяч рублей, а долевое участие правительства — 50 процентов.

Деньги можно использовать на аренду помещений, закупку материалов, модернизацию или покупку нового оборудования. В оказании помощи может быть отказано, если у индивидуального предпринимателя имеются непогашенные задолженности по социальным платежам или перед налоговой.

Долговое поручительство. В данном случае государство выступает в качестве поручителя бизнесмена перед банком.

Долевое погашение процентов. Размер помощи по данной программе зависит от ставки рефинансирования, установленной Центральным банком, а также выплатами по кредиту.

Компенсация лизинговых расходов. Используется в случае покупки транспортных средств или оборудования. Величина помощи определяется региональными властями на местном уровне. Например, в Москве в 2025 году она составляет 5 млн рублей.

Льготное кредитование. Минимальный размер 10 тысяч рублей, максимальный — один миллион. Срок погашения может достигать двух лет.

Требования к приему безработных

- Зарегистрированы в органах службы занятости в качестве безработных:

- или по состоянию на 01.08.2021;

- или с любой даты, если являются: выпускниками 2020 года, получившими высшее либо среднее специальное образование; инвалидами, одинокими и многодетными родителями несовершеннолетних детей или детей-инвалидов; бывшими заключенными, вышедшими на свободу.

- На дату трудоустройства не имеют работы;

- На дату трудоустройства не зарегистрированы в качестве ИП, генерального директора организации, плательщика налога на профессиональный доход или главы крестьянского (фермерского) хозяйства.

См. статью «Как работать с самозанятыми» в № 7’ 2021

Требования к работодателю

Чтобы оформить субсидию, работодатель (организация или предприниматель) должен быть зарегистрирован до 01.01.2021 и на дату обращения за субсидией соответствовать требованиям, перечисленным в Таблице 2.

Таблица 2. Обязательные условия для получения субсидии на дату обращения за ней

См. статью «Дисквалификация: процедура и последствия» в № 5’ 2021

Имейте в виду, что оформить субсидию не получится, если организация или предприниматель до 01.07.2021 получили льготный банковский кредит на восстановление бизнеса по программе «ФОТ 3.0» – в соответствии с постановлением Правительства РФ от 27.02.2021 № 279 2 . Речь идет о работодателях, которые считаются социально ориентированными некоммерческими организациями или работают в отраслях российской экономики, требующих поддержки для восстановления бизнеса, из приложения 3 к указанному Постановлению № 279.

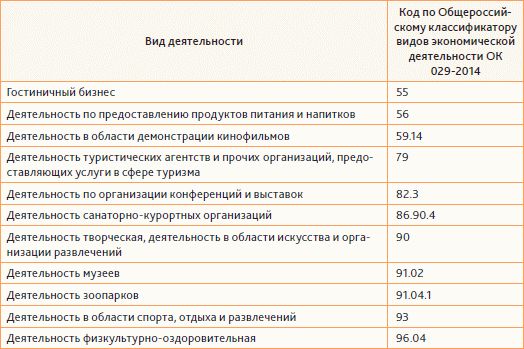

Перечень отраслей с кодами по ОКВЭД 2, в которых можно получить льготный кредит и потерять право на субсидию по трудоустройству безработных, приведен в Таблице 3.

Таблица 3. В каких отраслях можно получить льготный кредит на восстановление бизнеса

Работодатель, претендующий на субсидию по трудоустройству безработных, должен быть готов предоставить ФСС РФ документы, подтверждающие соблюдение всех обязательных требований. К тому же Фонд вправе инициировать проверку заявителя.

Когда ФСС РФ перечислит субсидию

Первый транш работодатель получит через 10 дней после того, как направит заявление в электронной форме в информационную систему ФСС РФ. Перед выплатой второго и третьего транша ФСС РФ проверит, что бывшие безработные по-прежнему числятся в штате и получают зарплату не ниже федерального МРОТ. Для этого фонд направит запрос в ПФР и ФНС России. После чего перечислит работодателю оставшиеся суммы по истечении 102 и 192 дней после дня, когда безработный был зачислен в штат, но не позднее 27.12.2021.

Информацию о перечислении субсидии работодатель получит в свой личный кабинет на сайте ФСС РФ. Сообщение появится в личном кабинете не позднее 2 рабочих дней после даты перечисления средств организации или ИП.

Какие проблемы могут быть с субсидией

ФСС РФ может отказать в оформлении субсидии, если найдет нарушения при трудоустройстве безработных или обнаружит, что им платят зарплату менее федерального МРОТ. В таком случае фонд откажет работодателю в просьбе о включении в реестр. Отказ придет в личный кабинет на сайте ФСС РФ в течение 10 дней со дня, когда работодатель направит соответствующее заявление.

См. статью «Как оспорить решение ФСС РФ о присвоении повышенного класса профессионального риска» в № 2’ 2020

Кстати, работодатель имеет право подать заявление об отказе в предоставлении субсидии. В таком случае ФСС РФ исключит его из реестра.

Если субсидия уже получена, но при проверке фонд выявил нецелевое использование, нарушение условий или порядка ее предоставления, денежные средства придется вернуть в полном объеме. Кроме того, если трудоустроенный безработный в течение первых шести месяцев после приема на работу был на больничном и получал пособие по нетрудоспособности, то работодатель обязан вернуть часть субсидии, равную пособию по нетрудоспособности. Возврат производится на основании требования ФСС РФ – в течение 10 рабочих дней со дня получения требования.

Если же работодатель не смог сохранить в штате по состоянию на 15.12.2021 хотя бы 80% трудоустроенных безработных, то деньги придется вернуть частично. Сумму возврата рассчитывают с помощью специального коэффициента. Его вычисляют по формуле:

Зная коэффициент возврата субсидии, сумму к возврату определяют путем умножения размера полученной субсидии на коэффициент возврата субсидии.

ООО «Ласточка» приняло на работу пятерых сотрудников предпенсионного возраста, ранее зарегистрированных в качестве безработных и направленных службой занятости. Они отработали в 2021 году более шести месяцев, а общество получило три транша субсидии в общей сумме 449 689,95 руб.

В ноябре 2021 года два предпенсионера были уволены в связи с признанием их полностью неспособными к трудовой деятельности в соответствии с медицинским заключением, и «Вектору» придется вернуть часть субсидии. Коэффициент возврата равен 0,25 (1–3 чел. / (5 чел. × 0,8)). Значит, возврату подлежит 112 422,49 руб. (449 689,95 руб. × 0,25).

Как учесть субсидию при налогообложении

Заработная плата с учетом районного коэффициента и страховые взносы учитываются при налогообложении в составе расходов (ст. 255 НК РФ, подп. 6, 7 п.

2 ст. 346.5, подп. 6, 7 п.

1, п. 2 ст. 346.16 НК РФ).

Поэтому субсидия на возмещение этих затрат отражается в составе доходов и увеличивает налогооблагаемую базу. Данное правило применимо для работодателей, которые работают на общей или упрощенной системе налогообложения либо уплачивают единый сельскохозяйственный налог (ст. 250, п.

4.1 ст. 271, п. 1 ст.

346.5, п. 1 ст. 346.15 НК РФ).

Если работодатель платит налог на прибыль, ЕСХН или применяет УСН, то ему следует включить сумму субсидии в состав внереализационных доходов на дату зачисления денег на расчетный счет либо на банковскую карту «Мир». Если же предприниматель применяет патентную систему налогообложения, то сумма субсидии не повлияет на его налоговую базу и сумму налога. Ведь при ПСН налог платят исходя из потенциально возможного дохода, вне зависимости от реально полученных доходов и понесенных расходов (ст.

346.17 НК РФ).

Как мы уже сказали, если работодатель не сохранит в штате по состоянию на 15.12.2021 хотя бы 80% трудоустроенных безработных, без учета уволившихся по собственному желанию, то ему придется вернуть часть субсидии. В таком случае, по мнению Минфина России, окажется заниженной налоговая база того периода, когда была получена субсидия. А значит, работодателю на общей системе налогообложения безопаснее подать уточненную налоговую декларацию по налогу на прибыль (п.

1 ст. 54 НК РФ, письмо Минфина России от 04.12.2019 № 03-03-07/94120). Тогда как работодателям на УСН достаточно внести корректировки в книгу учета доходов и расходов.

Какие изменения произошли с 05.10.2021

Правительство утвердило изменения, которые внесены в Правила. Эту меру поддержки с 05.10.2021 распространили на трудоустройство числящихся на учете в службе занятости инвалидов, бывших заключенных, а также одиноких и многодетных родителей несовершеннолетних детей или детей-инвалидов. Для остальных соискателей изменили дату регистрации в статусе безработных – по состоянию на 01.08.2021.

Кроме того, Правительство РФ смягчило требования к работодателям по сохранению в штате по состоянию на 15.12.2021 не менее 80% трудоустроенных безработных. По новым правилам, можно не брать в расчет тех, кто уволился по собственному желанию.

Будем держать вас в курсе дальнейшего развития событий!