- Причины, влияющие на скорость перевода денег

- В рамках одно региона

- Перевод в банк другой страны

- Если ли разница для переводов с расчетного счета юридического лица

- Есть ли разница для разных платежных систем карт

- Сколько идут деньги с карты на карту?

- 2. Перевод между разыми видами карт.

- 3. Операции между различными платежными системами.

- 6. Перевод большой суммы денег.

- 7. Перевод на карту другого региона.

- Что может повлиять на скорость перевода?

- Что делать, если деньги не доходят?

- Сколько переводятся деньги с карты на карту

- Как долго идет перевод с карты на карту – два примера

- Перевод с карты на карту через платежные сервисы

- Реквизиты для межбанковского перевода внутри РФ

- Сроки перевода и куда обращаться, если деньги не дошли

- Какие реквизиты нужны?

- Что делать, если деньги на карту не поступили?

- Переводы за границу по системе SWIFT

- Какие реквизиты нужны для перевода по SWIFT?

- Что делать, если платеж не поступил?

- Перевод денег с расчетного счета на электронный кошелек

- Реквизиты, которые необходимо указать

- Перевод через систему быстрых платежей

- Технические детали перевода, и какие реквизиты понадобятся

- Сводная таблица межбанковских переводов

- От чего зависит скорость перевода денег с карты на карту?

- Сколько занимает перевод денег с карты на карту одного банка?

- Paypal переводы: сроки поступления денег

- Что делать, если деньги не поступили на счет?

На практике частные и юридические лица часто сталкиваются с ситуацией, когда платеж по одному и тому же маршруту идет очень быстро, буквально за минуты, а иногда застревает до 5 дней. Попробуем разобраться в причинах.

Причины, влияющие на скорость перевода денег

Сроки перевода денежных средств между банками зависят от многих факторов.

- Транзакция осуществляется между различными банками. Независимо от того, перевод осуществляется с карты на карту или банковским платежом с расчетного счета на расчетный или лицевой счет, возможны задержки объективного характера. Это следует учитывать и юридическим и физическим лицам. Например, с карты ВТБ на карточку «Альфа банка» денежная сумма может идти до 5 дней.

- Перевод осуществляется с кредитной на дебетовую карточку третьего лица. В таких случаях кредитор обязательно будет проверять платеж, чтобы избежать мошенничества различного рода аферистов. Проверка займет 1-5 дней.

- Деньги переводятся с карты на карту различных платежных систем. Например, с банковской карты «Мир» Сбербанка транзакция на пластик «Виза» или «Маэстро» всегда идет с задержкой. То же самое можно сказать и о платежах между Visa и MasterCard. Здесь время зачисления платежа может длиться от 15 минут до 3 суток.

- Банк получатель находится в другом регионе. Выше мы отмечали задержку платежей между разными банками. Здесь же речь идет об одном и том же банке, например, Сберегательном, но расположенном в разных городах (перевод из Санкт-Петербурга в Хабаровск). Этот момент следует учитывать клиентам банка с разным юридическим статусом.

- Использование для транзакции стороннего банкомата. Например, для перевода денег между банком «Россия» и «Газпромбанком» был привлечен банкомат Сбербанка. В этом случае перевод не будет осуществлен до тех пор, пока комиссия за операцию не окажется на счету владельца платежного терминала (Сбера) – минимум 1 рабочий день.

- Количество переводимых денег также влияет на скорость перевода. При незначительных суммах банки проводят выборочную проверку. Переводы свыше 50 000 рублей подлежат обязательной проверке. Чем крупнее сумма, тем тщательнее проверка, чем дотошнее проверяющие, тем более длительный срок им требуется для одобрения операции.

- При международных переводах нет ограничений по сроку зачисления денег. Здесь возможны недобросовестные действия банков по всей цепочке: банк отправитель – банк-корреспондент – банк получатель. Каждый из них может задержать деньги на пару дней для прокручивания в виде кредитов. Кроме этого, необходимо учитывать еще один важный момент: несовпадение праздников страны отправителя и страны получателя. Так, российский платеж в Китай на их Новый год может ждать зачисления до месяца.

- Технические сбои платежных систем, в том числе и из-за хакерских атак, также влияют на время прохождения платежей. У крупных банков время на восстановление программного продукта может занимать до суток, мелких – нескольких дней.

- Необходимо помнить и о том, что срок перевода денег между банками со счета на счет зависит и от системы проведения расчетных операций. В данный момент в РФ платежи осуществляются одновременно по 3 системам: многорейсовой; непрерывной обработки платежек; электронной (БЭСП). Две последние позволяют перевести денежные средства из одного банка в другой по ускоренным каналам обработки в течение рабочего дня. Установка систем стоит дорого, поэтому комиссионные значительно выше, чем при многорейсовой обработке.

- Ошибки в реквизитах платежных документов также задерживают транзакции.

Зная подводные камни в прохождении денег в финансовом секторе, можно дать ответы по прохождению платежа в конкретной ситуации.

В рамках одно региона

Сколько идет банковский перевод между банками в рамках одного региона?

- Если счета отправителя и получателя находятся в одном банке, то в течение часа.

- Если отправитель и получатель являются клиентами одного банка, но в разных филиалах одного региона – деньги поступят в течение рабочего дня.

- Платежка поступила в один банк, а получатель находится в другом банке, но в одном регионе, — платеж идет максимум два дня. На практике наблюдается следующая картина: подача платежных документов до 12 часов рабочего дня позволяет зачислить деньги банку получателю в тот же день до 18 часов. Если платежка подана позднее 12 часов, деньги на расчетный счет получателя придут на следующий день.

- Все платежи частных лиц до 50 тысяч рублей проходят максимум в течение суток. Более 50 тысяч могут задержаться на 1-2 дня.

Перевод в банк другой страны

Международные переводы могут идти до 10 дней. Здесь много причин: длинная цепочка участников транзакции (между банком отправителем и получателем стоят банки-корреспонденты), необходимость конвертировать деньги в местную валюту, желание каждого участника цепочки задержать деньги хотя бы на один день для использования в виде кредитных средств.

Если ли разница для переводов с расчетного счета юридического лица

Перевод средств с расчетного счета на лицевой происходит по тому же алгоритму, что и перевод средств с расчетного счета на расчетный.

Есть ли разница для разных платежных систем карт

Использование в расчетах карт разных мировых платежных систем владельцами не ощущается – деньги зачисляются быстро. Исключение составляет российская платежная система «Мир», которая не до конца интегрирована в мировую систему платежей. Здесь задержки носят хронический характер.

Сколько идут деньги с карты на карту?

Конечно, многим хотелось бы, чтобы деньги приходили мгновенно. Однако, это не всегда возможно по ряду причин. Чтобы иметь представление о сроках перевода, нужно знать какие платежные системы участвуют в операции и между какими банками.

Эти и некоторые другие факторы оказывают непосредственное влияние на скорость проводимой транзакции. Рассмотри наиболее распространенные случаи перевода денег с карты на карту:

2. Перевод между разыми видами карт.

Если один пользователь является держателем дебетовой карты, а другой кредитной, то пересылка денежных средств между ними может задерживаться. Максимальный срок окончания такой операции не превышает трех рабочих дней. Но чаще всего перевод проходит в течении суток.

3. Операции между различными платежными системами.

Банковские карты могут иметь принадлежность к различным платежным системам. Из наиболее популярных в мире можно отметить:

- Visa;

- MasterCard;

- Maestro;

- МИР;

- American Express;

- Union Pay.

Если держатели карт, между которыми происходит отправка денег, имеют карточки разных систем, то, определенно, деньги придут не сразу. Обычно такие операции занимают до трех банковских дней.

6. Перевод большой суммы денег.

В соответствии с требованиями ФЗ № 115 от 07.08.2001 «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма» банки вправе проверять любые денежные переводы. Более пристальное внимание сотрудники уделяют крупным суммам. Если банковская транзакция более 20 000 рублей, то есть риск, что она попадет под рассмотрение.

Как следствие, доставка денег получателю может затянуться до трех – пяти дней. Конечно, это не касается всех переводов поголовно, однако выборочные операции могут быть проверены.

Стоит отметить, что внезапная отправка крупной суммы с карты может вызвать подозрение в компрометации банковской карты. Что приведет к ее блокировке.

7. Перевод на карту другого региона.

Несмотря на то, что наименование банка может иметь единое название, например, «ВТБ», в разных регионах страны действуют обособленные подразделения или филиалы. Поэтому переводы с карты одного региона могут идти с промедлением на карту другого региона. Это возможно, даже, если держатели карт являются клиентами одного банка.

Подобное запоздание, как правило, не длится более трех банковских дней.

Что может повлиять на скорость перевода?

Как видно, на то, сколько идут деньги с карты на карту влияют многие факторы. Помимо особенностей работы банковских сервисов на скорость переводов могут влиять и другие условия:

1. Выходные и праздничные дни.

Не стоит осуществлять переводы перед выходными и праздничными днями. Многие платежные системы не работают в данные дни. Как следствие, деньги могут «зависнуть» на несколько дней. А если делать перевод перед новогодними или майскими праздниками, то вероятность задержки получения близка к неделе и даже больше.

2. Международные отправления.

Отправляя деньги жителю другой страны стоит помнить, что работа банковских систем заграницей тоже имеет свои особенности. Поэтому задержки перевода вполне реальное явление.

3. Правильность введенных данных.

Иногда при совершении перевода, пользователи банковских карт ошибаются в реквизитах получателя и отправляют деньги на несуществующие карты. Деньги по таким операциям банки, как правило, возвращают отправителю. Тем не менее на это может потребоваться до пяти рабочих дней.

4. Технические перебои.

Длительность переводов иногда зависит от технических сбоев банковских сервисов или платежных систем. Длительность задержки будет зависит от скорости устранения неисправностей. Зачастую это происходит в течение одного дня.

5. Блокировка карты.

Если у банка есть подозрения на неправомерность транзакции и компрометацию банковской карты, то он вправе заблокировать карту. Обычно об этом оповещают владельца. Однако, бывают случаи, когда с держателем карты не удается связаться и поставить его в известность.

Он будет ожидать завершения перевода, в то время, как все операции по карте будут приостановлены. Такой перевод может быть завершен только после снятия блокировки с карты.

Что делать, если деньги не доходят?

Как уже говорилось раньше, не стоит паниковать из-за того, что деньги не пришли мгновенно. Порой транзакции проходят в течение нескольких дней. Тем не менее, если перевод не получен в течение трех рабочих дней, стоит предпринять определенные меры:

1. Необходимо связаться с представителями банка. Это можно сделать по телефону, который указан на банковской карте или на официальном сайте.

Затем узнать состояние совершенной транзакции. Как правило, все платежи фиксируются в банковской системе и есть точное понимание на какой стадии находится перевод. Если возникли какие-то затруднения, о них обязательно сообщат владельцу карты.

2. Если по телефону не получится решить вопрос, тогда следует лично посетить отделение банка. Там можно написать заявление с претензией к банку о некачественном обслуживании и исчезновении определенной суммы со счета при переводе.

3. При возникновении осложнений в ходе разбирательства с банком и невозможности отстоять свою точку зрения, стоит обратиться за консультацией к квалифицированному юристу и следовать его советам.

4. Последней инстанции в защите собственных интересов и возврате денежных средств является суд. Владелец карты может подать исковое заявление с приложенными доказательствами совершаемого перевода и попыток решить дело в досудебном порядке.

Сколько переводятся деньги с карты на карту

Скорость зачисления средств в каждой платежной системе и каждом конкретном банке своя. Например, на Visa от Сбербанка переводы зачисляются обычно сразу же. Держатели Maestro или MasterCard чаще всего вынуждены ждать от двух до трех рабочих дней. В Альфа-Банке ситуация похожая: деньги на Mastercard переводятся далеко не сразу.

Чтобы ускорить перевод, эксперты рекомендуют пользоваться внутренними банковскими сервисами. С их помощью деньги поступят получателю мгновенно.

Важное условие: сервис должен предоставляться банком, клиентом которого является получатель. Например, если у адресата «пластик» Альфа-Банка и ему нужно срочно перевести деньги, отправителю лучше воспользоваться сервисом этого банка (даже если его платежное средство выпущено другим финансовым учреждением).

Как долго идет перевод с карты на карту – два примера

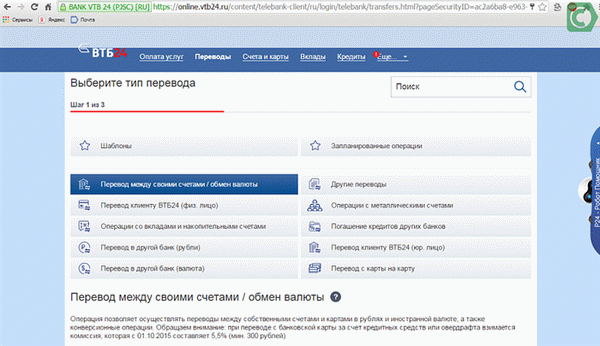

С карт ВТБ 24 на Сбербанк деньги можно отправлять через банкомат, в интернет-банкинге ВТБ 24 или через фирменный онлайн-сервис. При отправлении средств через банкомат перевод займет от одного до трех дней. Операции осуществляются по рабочему графику банка, поэтому при отправлении вечером или в выходной день деньги будут ожидать в системе начала работы банка.

Ускорить перечисление можно, если отправить средства через сервис ВТБ 24-Онлайн. Перевод может завершиться через несколько минут, а может растянуться до трех дней. Самое важное – правильно ввести данные при заполнении платежной формы. Такие же сроки при отправлении денег через сайт банка.

Перевод с карты на карту через платежные сервисы

В интернете работает ряд платежных сервисов, которые позволяют проводить перевод между карточками разных банков. Сервисы поддерживают «пластик» разных типов – Visa, Mastercard, Maestro российских банков. Чтобы перевести деньги, отправитель должен ввести номер своей карточки и получателя.

Для подтверждения трансакции необходимо указать дату выпуска «пластика» и CVV/CCV код.

Сервисы взимают комиссию за каждое перечисление средств. За сутки можно провести до нескольких операций. Переводы проводятся в российских рублях на «пластик» банков РФ. Сколько времени идет перевод с карты на карту – зависит от банка, выпустившего карточку. Срок зачисления может составлять от нескольких минут до нескольких дней.

Банки-эмитенты могут устанавливать дополнительные условия и ограничения на переводы между картами. Поэтому, если операция через такие сервисы не проходит, необходимо обратиться в свой банк и получить подробную информацию по своему «пластику».

Реквизиты для межбанковского перевода внутри РФ

Если мы говорим о переводах между физ лицами, то понадобятся полные банковские реквизиты, включая назначения платежа:

- номер текущего счета получателя;

- его ФИО;

- ИНН получателя;

- КПП получателя;

- БИК банка, куда производится перевод;

- корреспондентский счет банка;

- название банковской организации;

- назначение платежа.

Большинство текущих счетов в РФ начинаются на 408178… В маске счета заложена информация о резиденстве респондента, валюте и назначении счета. Графы ИНН и КПП не обязательны к заполнению. Часто, эту информацию банк требует в обязательном порядке, поэтому достаточно в отведенных полях указывать просто ноли.

БИК банка – это уникальный код, присвоенный каждой банковской организации, к этому пункту стоит внимательно отнестись, так как ошибка приведет к тому, что деньги будут отправлены некорректно.

Корреспондентский счет — это транзитный счет, куда стекаются все платежи. Такие счета подтягиваются автоматически после заполнения информации о БИК. С транзитного счета денежные средства уже распределяются на текущие счета и подлежат зачислению.

Также возможны ошибки и в названии банка. Стоит обратить внимание, что некоторые банковские учреждения имеют главные региональные структурные подразделения. К примеру, «Поволжский банк ПАО Сбербанк». Поэтому в реквизитах счета важно уточнить точное название банка получателя.

Банковский эксперт, специалист по кредитам и картам. Более 10 лет работы в коммерческих банках РФ в качестве кредитного эксперта, специалиста по РКО и кассира.

В назначении платежа следует отметить куда, кому и зачем переводятся средства. Если это перевод за кредит или ипотеку, то номер договора и дату оформления. Когда возникают сомнения по этому пункту, то следует указывать «дарение», так как дарение не облагается налогом.

Сроки перевода и куда обращаться, если деньги не дошли

5 пункт статьи 5 161-ФЗ ограничивает сроки перевода 3 рабочими днями.

Полностью исключаются и не учитываются праздничные и выходные дни. Технически межбанковский перевод включает в себя 2 этапа:

- Отправление денег с текущего счета.

- Распределение на счет получателя.

В зависимости от регламента банковской компании отправление может быть осуществлено день в день или на следующий рабочий день. Как правило, все транши до 17:00 по московскому времени уходят со счета в этот же рабочий день.

После этого денежные средства оказываются на корреспондентском счете получателя и подлежат распределению на текущие счета. Такая процедура может затянуться до двух рабочих дней. Если допущены ошибки в реквизитах, и деньги получатель не может зачислить на текущий счет, то он возвращает их назад.

Те в свою очередь аккумулируются на корреспондентском счете и распределяются обратно отправителю.

В случае ошибочного платежа свои денежные средства возможно вернуть спустя 5 рабочих дней.

Банковский эксперт, специалист по кредитам и картам. Более 10 лет работы в коммерческих банках РФ в качестве кредитного эксперта, специалиста по РКО и кассира.

Сложнее ситуация, когда были допущены ошибки в номере счета, и банк получателя зачислил деньги стороннему лицу. Вернуть свой перевод представляется возможным только с согласия человека, на чей счет были зачислены средства, и более того, финансовая компания в рамках «Банковской тайны», даже не имеет права предоставлять персональные данные по клиенту, который получил перевод.

Какие реквизиты нужны?

Чтобы выполнять транзакции по средствам пластиковых карт между собой следует указывать реквизиты:

- номер карты отправителя;

- месяц и год на лицевой стороне;

- CVC-код на обороте пластика;

- имя и фамилия на лицевой стороне на латинице;

- номер карточки получателя.

Регламентируются операции по картам все тем же 161-ФЗ «О Национальной платежной системе». В зависимости от типа сервиса, который предоставляет банк, переводы могут быть, как мгновенные, так и длиться в течение трех рабочих дней.

Что делать, если деньги на карту не поступили?

Технически перевод посредствам Card to Card выглядит следующим образом:

- Пользователь вводит реквизиты карточки и подтверждает свое намерение с помощью смс сообщения.

- Деньги холдируются на карточном счете пластика, с которой осуществляется перевод.

- Банк получателя мгновенно обрабатывает сигнал о входящей сумме и формально зачисляет ее на счет, т.е получатель мгновенно может распоряжаться деньгами.

- Банковская организация получателя на момент End of Day (как правило, 2 часа ночи по Москве) отправляет в клиринговую организацию платежной системы информацию о зачислении денег и делает фактическую проводку по карточному счету.

- Клиринговая организация платежной системы направляет сигнал в банк, с которого был осуществлен перевод о том, что деньги успешно зачислены.

- Банк отправителя снимает холд, и осуществляет фактическую проводку.

Банковские компании договорились между собой, что в состоянии холда денежные средства могут висеть не более 9 дней, хотя это правило негласное. 161-ФЗ разрешает деньгам в «подвешенном» состоянии находиться и до 30 дней.

Отсюда следует, что если деньги не были зачислены, то вернутся они обратно не ранее чем через 9 дней, а также вполне законно возврат может затянуться и до 30 дней. Обращаться следует владельцу карточки, с который был осуществлен ошибочный перевод в свой банк. Некоторые банковские организации предоставляют услугу ChargeBack.

Это возможность мгновенно вернуть неавторизованную операцию, т.е. те денежные средства, который находятся в состоянии холдирования.

Переводы за границу по системе SWIFT

SWIFT – это международная система переводов, при помощи которой возможно производить трансграничные операции по всему миру между пользователями банков. По своей структуре SWIFT – это код, присвоенный той или иной банковской компании.

Благодаря этой системе в течение трех рабочих дней можно отправить деньги в любую страну мира, кроме Ирана и КНДР. На российской территории транзакции регламентируются 173-ФЗ о валютном контроле.

Какие реквизиты нужны для перевода по SWIFT?

Совершить данную операцию можно через любой банк при наличии паспорта с открытием и без открытия счета, а понадобится для этого следующая информация:

- SWIFT код банка, куда будут отправлены деньги;

- первое и второе имя получателя на латинице, а также отчество (если предусмотрено);

- номер счета получателя в зарубежном банке, его можно заменить форматом IBAN, если перевод отправляется в Евросоюз;

- Название банковской организации, ее БИК, город и страна назначения платежа.

Если финансовая компания получателя имеет корреспондентский счет в российском представительстве банка-отправителя, то денежные средства будут переведены напрямую получателю. Иначе на этапе перевода может возникнуть посреднический банк, через который будет осуществлен транзит.

Что делать, если платеж не поступил?

Здесь ситуация идентична переводам через текущие счета. Если деньги не поступают на счет получателя, то на одном из этапов распределения денег на корреспондентских счетах, не было возможности идентифицировать получателя.

Таким образом, денежные средства будут возвращены обратно отправителю автоматически, а процедура может занять до 6 рабочих дней (3 рабочих дня на перевод и 3 рабочих дня на возврат денег).

Перевод денег с расчетного счета на электронный кошелек

Электронные деньги являются современным и удобным сервисом для взаиморасчетов посредствам интернета. Многие пользователи приобретают товары и осуществляют оплату услуг через электронные кошельки. Регламентируются такие транзакции 161-ФЗ, а конкретно статьей 7.

Денежные средства переводить в электронный аналог удобно с помощью привязки банковской карты. Такая услуга осуществима непосредственно внутри личного кабинета сервиса, который занимается электронными переводами (Qiwi, WebMoney и др). Но возможно пополнять кошелек и с помощью перевода со своего текущего счета.

Реквизиты, которые необходимо указать

Такой вариант пополнения не будет сильно отличаться от обычного межбанковского перевода. Понадобятся следующие реквизиты:

- номер кошелька;

- реквизиты банка, к которому привязан кошелек;

- номер телефона получателя;

- ФИО владельца электронного кошелька.

Денежные средства могут поступать в течение 3-х рабочих дней. А комиссия взимается согласно регламенту банка-отправителя. Некоторые банковские сервисы имеют собственный раздел внутри личного кабинета с функцией перевода на электронные кошельки.

Перевод через систему быстрых платежей

На данный момент Сбербанк выступает абсолютным монополистом на рынке внутрибанковских и межбанковских переводов. Более 65% всех переводов по РФ осуществляет именно эта организация, получая, соответственно, ощутимый комиссионный доход.

Центр Банк не был согласен с таким положением вещей и совместно с «Национальной Платежной Системой» запустил СБП (Система Быстрых Платежей). На основании законопроекта были внесены корректировки в 161-ФЗ. Согласно постановлению регулятора каждый коммерческий и государственный банк обязан быть подключен к системе.

Соответственно, данная функция предоставляет пользователям различных банковских компаний возможность переводить деньги.

Основные преимущества системы:

- Простота использования. Перевод осуществляется по номеру мобильного телефона.

- Скорость. Денежные средства поступают мгновенно.

- Удобство. Переводы возможны между клиентами различных банков.

Стоит учитывать, что банковские учреждения не будут работать себе в убыток. Поэтому такие переводы подразумевают под собой комиссию. В виду этого, не совсем понятно каким образом СМП планирует конкурировать со Сбербанком, где возможны безкомиссионные внутрибанковские переводы.

Технические детали перевода, и какие реквизиты понадобятся

Система позволяет переводить деньги по номеру телефона получателя. Понадобятся следующие данные:

- номер телефона абонента, куда будет отправлен платеж;

- название банка получателя;

- ФИО получателя.

Переводы возможны между резидентами страны, и следует предварительно убедиться подключены ли банковские организации, участвующие в переводе к Системе Быстрых Платежей.

Сводная таблица межбанковских переводов

В этой таблице рассмотрим самый быстрый и удобный способ отправления денежных средств.

| Вид операции | Скорость зачисления | Комиссия | Возможность перевода за рубеж |

|---|---|---|---|

| Перевод между счетами | До 3-х рабочих дней | есть | нет |

| Перевод с карты на карту | Мгновенно по сервису card to card или до 3-х рабочих дней | Без комиссии по сервису card to card/ или с комиссией | нет |

| SFIWT | До 3-х рабочих дней | есть | есть |

| Система Быстрых Платежей | мгновенно | есть | нет |

| На электронный кошелек | До 3-х рабочих дней | есть | есть |

Такие разнообразные способы позволяют пользователю выбрать тип перевода в зависимости от потребностей. Кому-то важно именно отправление в другую страну, для кого-то решающую роль может играть скорость перевода или отсутствие комиссий.

От чего зависит скорость перевода денег с карты на карту?

Время, за которое будет осуществлён перевод, зависит от таких факторов:

- Тип карточки: кредитная или дебетовая;

- Принадлежность. Если пластиковые продукты выпущены одним эмитентом перевод будет мгновенным, а если разными — займет боле времени;

- Способа перевода:

- перечисление денег через отделение банка может занять от 1 минуты до суток;

- отправляя деньги через банкомат, получатель их обнаружит на счету в течение пары минут,

- перечисление через платёжные системы можно ожидать от 1 до 5 дней.

Сколько занимает перевод денег с карты на карту одного банка?

На время получения денег влияет способ отправки средств. Так, к примеру, перевод денег с карты Сбербанка на карту Сбербанка займет от 2 до 5 минут, при условии, что отправка выполнялась через банкомат данного финансового учреждения. Если пластик отправителя принадлежит платежной системе МИР — срок доставки такой же.

Мгновенным будет перевод по номеру карты с пластика того же банка через Сбербанк онлайн. При отсылке через отделение банка может быть задержка до 3 дней, так как на время поступления средств влияет график работы банка.

Paypal переводы: сроки поступления денег

Еще одной не менее популярной платёжной системой является PayPal. Перечисляя денежные средства на эту систему с карты и в обратном порядке придется ждать несколько дольше, примерно, 1-7 дней. Пользователи отмечают, что в среднем время ожидания составляет 3 дня.

Что делать, если деньги не поступили на счет?

Несмотря на то, что осуществить транзакцию достаточно просто зачастую граждане сталкиваются с определёнными проблемами. Так, к примеру, иногда можно не дождаться поступления денег на счет. Причин такой проблемы может быть несколько:

- Ошибка в данных по транзакции;

- Сбой в программном обеспечении;

- Недостаточное время ожидания для осуществления перевода.

Для возврата денег необходимо сообщить о своей проблеме в службу поддержки организации осуществляющей транзакцию. Ни в коем случае нельзя выбрасывать чек выданный терминалом (при отправке через Сбербанк Онлайн данные о транзакции сохранятся в истории). Важно также отметить, что организация не несёт ответственности за неверно введённые реквизиты.