- Кратко о НПД

- Готовые решения для всех направлений

- Отличительные черты

- Лимит доходов

- Разница между ИП и самозанятым: налоги

- Возможности масштабирования деятельности

- Регистрация самозанятого и индивидуального предпринимателя

- Платежи и отчетность

- Сферы, в которых можно работать самозанятому

- Налоги для самозанятых граждан

- Освобождение самозанятых от налоговых отчислений

- Объективная сторона налога

- Каким образом признаются доходы при самозанятости

- Налоговая база и период

- Ставка

- Плюсы и минусы ИП

- Как перейти на налог на профессиональный доход с других режимов

- Может ли самозанятый открыть свой интернет-магазин?

- Ключевые критерии выбора

- 1. Чем именно собираетесь заниматься?

- 2. С кем планируете работать?

- 3. На какой доход ориентируетесь?

- 4. Нужна ли будет дополнительная рабочая сила?

- 5. Будете ли привлекать партнеров?

- У ИП может быть расчётный счёт предпринимателя

- ИП может покупать товары в магазинах для предпринимателей

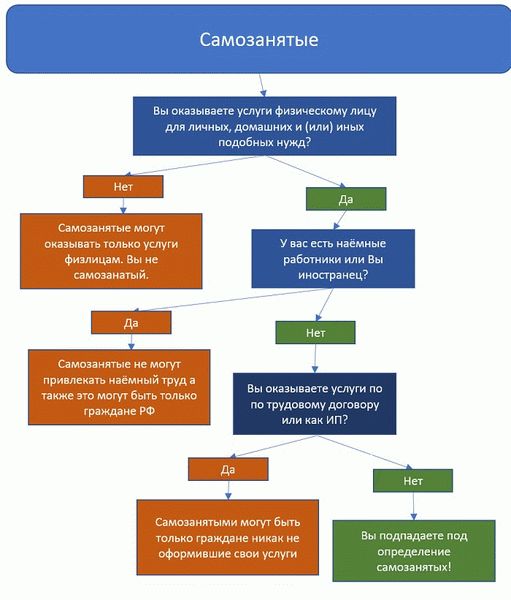

Официально это определение не раскрывается ни в одном нормативно-правовом акте. На практике под это понятие подпадают лица, не имеющие наемных сотрудников и получающие доход от собственного труда. Например, к такой деятельности можно отнести реализацию товаров своего производства, оказание копирайтерских услуг и др.

Российским законодательством регулируется работа 2 видов самозанятых, которые имеют множество отличий:

- граждане, которые прошли регистрацию как налогоплательщики на профдоход по Закону №422;

- физлица, оказывающие услуги по уходу за детьми, больными, стариками, по уборке жилых и нежилых помещений.

Кратко о НПД

Налог был введен в 2019 г. Такой налоговый режим давал возможность легально получать вознаграждение за свой труд самозанятым гражданам, проживающим исключительно в 4 регионах. С 2020 года использовать режим разрешено во всей РФ.

Для этого не надо становиться бизнесменом и думать, что выгоднее — ИП или самозанятость. Достаточно зарегистрироваться как налогоплательщик на портале ФНС или в специальной программе для смартфона.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Отличительные черты

В таблице представлены основные различия между этими категориями:

Да, в приложении или в ФНС

Да, при подаче документов в электронном виде в МФЦ, Госуслуги, нотариат или при направлении по почте с уплатой госпошлины

Все сферы, не подразумевающие использование труда наемных сотрудников

Зависят от спецрежимов налогообложения с учетом ограничений

Москва и Московская, Калужская обл., Татарстан (до 2020 г.). В настоящий момент — вся Россия

Зависят от налоговых режимов

Фиксированный процент не установлен

Декларирование, отчетность по расчетам с сотрудниками, статистика

Все фиксируется в программе

Налоговый и кадровый

Необходимость использования онлайн-кассы

Нет, за исключением выплат по желанию

Нет, кроме добровольной уплаты

Да, за себя и за сотрудников

Пособие по нетрудоспособности

Нет, и отличие ИП от самозанятых граждан есть только при заключении договора добровольного страхования

За недостоверные данные и невыдачу квитанции

За отсутствие отчетности, неуплату налогов, некорректную информацию, нарушение прав сотрудников

Лимит доходов

У самозанятых граждан он составляет 2,4 млн руб. в год. При этом сумма, которую человек получит за календарный месяц, не имеет никакого значения, она может быть любой.

Например, январе-мае можно заработать 2 миллиона и до конца декабря вообще не работать. Все полученные средства сверх установленного потолка облагаются налогами по иным режимам. Например, для физических лиц по ставке 13%.

Для индивидуальных предпринимателей устанавливаются лимиты в зависимости от выбранной системы налогообложения. Если это упрощенка, то он предельная сумма составляет 150 млн руб. в год. При патентной системе порог ниже, всего 60 миллионов.

Разница между ИП и самозанятым: налоги

Граждане, работающие сами на себя, точно так же, как и предприниматели, взаимодействуют при осуществлении своей деятельности с физ- и юрлицами. Однако при этом они не включаются в штат. За все полученные доходы нужно обязательно отчитываться перед государством.

Для самозанятых установлен единый налог: 4% для тех, кто работает с физлицами и 6% — для сотрудничающих с юрлицами.

ИП обязан ежегодно вносить в бюджет страховой взнос 32 тыс. руб. для начисления пенсии в будущем. Также показаны выплаты с оборота, размер которых зависит от выбранной системы налогообложения.

Возможности масштабирования деятельности

Самозанятые граждане не могут брать на работу наемных сотрудников. Кроме того, рано или поздно наступает момент, когда исполнитель берет максимально допустимое количество заказов, потому что справляться с большими объемами не успевает. В результате для повышения дохода приходится устанавливать более высокую цену на услуги.

Однако даже в этом случае масштабы будут ограничены.

Индивидуальный предприниматель вправе трудоустраивать граждан. Существующие ограничения по количеству работников касаются исключительно системы налогообложения. Получается, что, будучи ИП, можно привлечь более обширную клиентскую базу, открыть дополнительные торговые точки и получить хороший доход.

Регистрация самозанятого и индивидуального предпринимателя

В первом случае процедура проходит бесплатно. Достаточно зарегистрироваться в приложении или на портале ФНС. Индивидуальные предприниматели отправляют документацию в электронной форме через Госуслуги, МФЦ или нотариат (на безвозмездной основе) либо подают в бумажном виде с уплатой госпошлины в размере 800 руб.

Таким образом, по этому критерию ответить на вопрос, в чем разница и что лучше, ИП или самозанятый, не получится, ведь оба варианта удобны и не занимают много времени.

Платежи и отчетность

При самозанятости ничего сдавать не надо. Предприниматели обязаны подавать налоговую декларацию в соответствии с выбранным режимом, отчитываться по выплатам работникам, давать статистику (при необходимости). Исключение составляют индивидуальные предприниматели с патентом.

Сферы, в которых можно работать самозанятому

Еще совсем недавно перечень выполняемых работ и оказываемых услуг был ограничен и включал:

- репетиторство;

- уход за больными, стариками, присмотр за несовершеннолетними и другими людьми, нуждающимися в заботе;

- клининг (уборка);

- ведение домашнего хозяйства.

В настоящее время этот список значительно расширен. Можно зарабатывать написанием текстов, ремонтом, стрижками, изготовлением кондитерских изделий на заказ, выгулом домашних животных, сдачей жилья в аренду и др. Главное — соблюдать все условия, закрепленные в законодательстве.

Налоги для самозанятых граждан

Налогообложение физлиц здесь имеет свои особенности. Стоит рассмотреть подробнее объекты, базу, ставки и другие важные моменты.

Освобождение самозанятых от налоговых отчислений

При самозанятости не нужно платить:

- НДФЛ, если физлица уплачивают НПД.

- НДС. Имеет место при использовании спецрежима.

- Страховые взносы.

Объективная сторона налога

К объектам относятся любые доходы физлица от осуществления им профессиональной деятельности. Исключение составляют деньги, полученные от:

- наемного труда;

- реализации недвижимости, авто;

- продажи имущественных прав;

- работы госслужащих и муниципальных работников;

- отчуждения долей в бизнесе;

- арбитражного, доверительного управления, оценочной деятельности, адвокатуры, нотариата;

- уступки права требования.

Не учитываются и платежи, полученные натуральной продукцией.

Каким образом признаются доходы при самозанятости

Датой получения доходности считается день, когда на счет физлица поступили денежные средства. При продажах и выполнении работ при посредничестве доход считается полученным в последнее число месяца, когда посредник получил деньги.

Налоговая база и период

Первый термин означает денежное выражение доходности, признанной объектом налогообложения. База рассчитывается в зависимости от видов доходов, в отношении которых устанавливаются свои ставки. Учет производится нарастающим итогом с начальной даты.

Впоследствии плательщик вправе корректировать суммы, которые привели к завышению налоговых выплат, если:

- возвращаются деньги по предоплате или оплате;

- информация внесена неверно.

Отчетным периодом признан месяц.

Ставка

Если плательщик сотрудничает с физлицами, он уплачивает 4% от дохода. При работе с юридическими лицами процент повышается до 6.

Плюсы и минусы ИП

- Можно нанимать работников. Придется платить за них страховые взносы — в общей сложности 30% с зарплаты. Но без наемных работников практически невозможно масштабирование бизнеса.

- Лимиты на доход больше. У ИП на УСН это 200 млн рублей, на ПСН — 60 млн рублей.

- Есть трудовой стаж. Индивидуальный предприниматель платит страховые взносы за себя, поэтому ему начисляют трудовой стаж, который учтут при формировании пенсии.

- Выше доверие банков. Банки привыкли работать с индивидуальными предпринимателями, самозанятые для них пока нечто новое. Поэтому даже при одинаковом доходе у ИП больше вероятности получить кредит или ипотеку, чем у плательщика НПД.

- Налоги с чистой прибыли. Идеально для бизнеса с высокой себестоимостью товаров. Можно платить налоги только с чистой прибыли на УСН «Доходы минус расходы».

- Регистрация чуть сложнее. Придется выбрать ОКВЭД (код деятельности), открыть расчетный счет, подать заявление в ФНС. Все это можно сделать онлайн. Но регистрация ИП занимает больше времени, чем переход на НПД.

- Виды деятельности ограничены. По закону можно заниматься только тем, что указано в ОКВЭД. Самозанятые при регистрации выбирают категории и теоретически могут оказывать любые услуги, подходящие под них.

- Налоги выше. Самозанятые платят 4–6% в зависимости от того, кому оказали услугу или продали товар. Налоги у ИП зависят от системы налогообложения и составляют 6–30%.

- Отчетность сложнее. Если работников нет, нужно сдавать декларации. Если есть, дополнительно 4-ФСС, сведения о среднесписочной численности, СЗВ-СТАЖ, СЗВ-М, декларации 2-НДФЛ и 6-НДФЛ за них.

- Нужна онлайн-касса. Есть исключения, но в большинстве случаев ИП обязаны перейти на онлайн-кассы, если продают товары или оказывают услуги физическим лицам.

- Обязательные взносы. Неважно, получал ли предприниматель прибыль: он обязан заплатить как минимум 40 000 рублей в год за сам факт деятельности.

Как перейти на налог на профессиональный доход с других режимов

Стать самозанятым можно онлайн, не выходя из дома. Достаточно подать заявление на регистрацию в качестве плательщика налога на профессиональный доход. Сделать это можно:

- в онлайн-приложении банка, если он предоставляет такую услугу;

- в личном кабинете налогоплательщика;

- на «Госуслугах»;

- в приложении «Мой налог».

Везде, чтобы подать заявление, достаточно приложить скан-копию паспорта, свою фотографию и указать данные: ФИО, ИНН, место регистрации и фактического проживания. Еще надо будет выбрать сферу деятельности. В приложении есть 21 категория со 138 видами деятельности — пошив, тату и пирсинг, переводчик, обеспечение безопасности и многое другое.

Заявление на регистрацию рассматривают 6 календарных дней. Если все нормально, вам пришлют уведомление о постановке на налоговый учет, и сможете пользоваться приложением «Мой налог». Если в заявлении найдут ошибки, ФНС откажет в регистрации, но объяснит, что надо исправить.

В процессе регистрации иногда возникают проблемы — о них рассказала Дарья Сопина, самозанятый автор:

«Помню, что первый опыт работы в приложении «Мой налог» был не очень удачным. Когда регистрировалась, оно само отсканировало паспорт камерой смартфона. И неправильно распознало фамилию, но ее я изменила вручную. Доступ к самому приложению открылся сразу, а со скачиванием справки о постановке на учет пришлось повозиться. Она нужна была одному из клиентов, чтобы заключить со мной договор.

В самом приложении функция формирования справки была, но она не работала. Можно было запросить справку через личный кабинет на сайте ФНС, но были проблемы с доступом. Целый день убила на это, но справилась»

Если вы переходите на НПД с других налоговых режимов — например, ведете деятельность как ИП на УСН — процесс такой же. Сначала подаете заявление о постановке на учет как плательщик НПД. Потом в течение месяца отказываетесь от старой системы налогообложения, направляя в ФНС соответствующее заявление.

Что выбрать — работать как самозанятый или индивидуальный предприниматель — решайте сами. Если пока не уверены в своих силах и не хотите рисковать, лучше перейти на НПД: будете платить налоги, только когда зарабатываете, не утонете в отчетах и в целом отдадите меньше денег. Когда поймете, что нужно масштабироваться, сможете сняться с учета и стать индивидуальным предпринимателем.

Может ли самозанятый открыть свой интернет-магазин?

Закон 422-ФЗ не запрещает самозанятому открывать интернет-магазин. Но при этом нужно учесть ограничения.

Продавать в статусе самозанятости любые товары нельзя. Единственно возможный вариант – продукция собственного производства.

Например:

- мыло ручной работы;

- украшения и аксессуары;

- игрушки;

- одежда индивидуального пошива;

- экокосметика;

- сувениры;

- элементы интерьерного декора;

- изделия из кожи;

- флористика: композиции из искусственных и живых цветов;

- валяная обувь;

- кондитерские изделия и прочее.

Также можно продавать различные услуги.

Заниматься магазином придется самостоятельно, поскольку плательщики НПД не могут нанимать сотрудников. Как только самозанятый заключает трудовой договор со специалистом, статус автоматически аннулируется. В таком случае нужно будет оформить ИП, если его еще нет, и выбрать другую налоговую систему, отталкиваясь от целей и специфики бизнеса – общую или упрощенную.

Годовая прибыль от деятельности не должна превышать планку в 2,4 миллиона. Это тоже повод для перехода на другой режим и организационную форму, которые позволят продолжить развитие и масштабировать бизнес.

Кроме того, есть одна загвоздка. Помимо чужих товаров, самозанятые не могут продавать подакцизную продукцию и изделия, которые подлежат маркировке. Предполагается, что к 2025 году маркировка в РФ станет обязательной для всех товарных групп без исключения.

Следовательно, если ничего не изменится, вероятнее всего самозанятым запретят продавать и товары собственного производства. Хотя, возможно, в закон внесут поправки.

Оптимальная площадка для ведения небольшого магазина своих изделий ручной работы или услуг на спецрежиме – социальные сети.

Кто такой самозанятый гражданин

Ключевые критерии выбора

Прежде чем выбрать, что лучше для интернет-магазина – ИП или самозанятость – ответьте на несколько важных вопросов.

1. Чем именно собираетесь заниматься?

Если вы лично оказываете клиентам какие-либо услуги или продаете собственноручно изготовленные изделия, статус самозанятого – то, что необходимо в данном случае. Как мы уже выяснили, на режиме НПД можно открыть интернет-магазин мыла ручной работы, игрушек, выпечки и прочей продукции из категории handmade и успешно вести его в соцсетях.

Если же хотите запустить классический розничный интернет-магазин на отдельном сайте, где будут продаваться товары разных брендов, тогда стоит оформлять ИП и выбирать другую систему налогообложения. Перепродажа на НПД запрещена.

Для некоторых видов деятельности может понадобиться юрлицо.

2. С кем планируете работать?

Если только с физлицами, будет вполне достаточно самозанятости. В случае, когда преимущественная часть клиентов организации, лучше подумать об открытии ИП. Юрлица больше доверяют индивидуальным предпринимателям.

3. На какой доход ориентируетесь?

Если примерная планка не превышает 2,4 миллиона рублей в год, выгоднее оформляться в качестве самозанятого. Это +/- 200 тысяч в месяц.

Для более амбициозных целей следует выбирать ИП. Но разумнее не спешить: можно стартовать на режиме НПД, а потом перейти на другую систему при условии стабильного роста прибыли.

4. Нужна ли будет дополнительная рабочая сила?

Определитесь на старте: справитесь ли вы с ведением интернет-магазина или вам сразу же понадобится помощь. С небольшим ассортиментом и умеренным потоком заказов можно попробовать работать самостоятельно, оформив самозанятость. И для этого даже не нужно запускать сайт.

Когда количество продаж начнет расти или вам захочется масштабировать бизнес, придется нанимать сотрудников, иначе есть риск не осилить нагрузку. Как только официально наймете хотя бы одного специалиста, нужно будет перейти на ИП.

5. Будете ли привлекать партнеров?

Открыть бизнес совместно с партнерами можно только на ООО. Что ИП, что самозанятость предполагают работу в одиночку, без дополнительных учредителей.

Эти 5 пунктов и есть ключевые критерии выбора, на которые стоит ориентироваться при решении вопроса.

У ИП может быть расчётный счёт предпринимателя

В Инструкции Банка России №153-И от 30.05.2014 сказано, что нельзя использовать счёт физлица для операций, связанных с предпринимательской деятельностью. Поэтому ИП открывают отдельный расчётный счёт, чтобы принимать деньги от клиентов, оплачивать аренду, услуги подрядчиков и покупку материалов.

Преимущества расчетного счета по сравнению с обычной банковской картой:

- Переводить деньги с ИП или ООО на ИП — удобно, платежи обычно проходят быстрее, от нескольких часов до одних суток. На расчётный счёт физлица деньги могут идти неделю.

- В интернет-банкинге ИП больше удобных инструментов: выставление счёта, быстрая оплата по выставленному счету, автоматическое формирование акта. Самозанятые не обязаны выдавать эти документы, но ООО иногда требуют их для своей бухгалтерии.

- Банку не кажутся подозрительными платежи от других ИП и ООО. Не стоит бояться, что налоговая заблокирует счет и будет разбираться в законности платежей.

Обслуживание расчётного счёта стоит в среднем 300–500 рублей в месяц, у некоторых банков есть бесплатные тарифы. Часто к счёту можно бесплатно выпустить корпоративную карту, чтобы расплачиваться в магазинах как обычной картой физлица.

При этом деньги от физлиц ИП-самозанятый может получать на обычную банковскую карту, так как самозанятым разрешили принимать на них платежи. Такие платежи между картами физлиц проходят за пару минут, максимум за сутки.

Физлицо или самозанятый открыть такой расчётный счёт не смогут. Им придётся принимать оплату от ИП и ООО на свою обычную карту, по банковским реквизитам. Это занимает больше времени и не так удобно.

ИП может покупать товары в магазинах для предпринимателей

Есть магазины, которые работают только с ИП и юридическими лицами. Обычно это крупные оптовые поставщики, которые продают товары большими партиями, но иногда по такой схеме работают и небольшие магазины. Ещё в некоторых магазинах ИП и юрлицам предоставляют скидки или позволяют покупать товары в розницу по оптовым ценам.

Самозанятый остается физлицом, так что такие магазины ему недоступны.

Один из распространенных примеров — магазин METRO. Постоянную карточку там оформляют только ИП и представителям юрлиц. Физлицам иногда оформляют карту гостя, но она действует ограниченное время и не во всех магазинах. Без карты в магазин даже нельзя попасть: турникет на входе вас не пропустит.