- Законодательное регулирование факторинга

- Схема работы факторинга

- Виды факторинга

- Уровень информированности субъектов

- Характер дифференциации рисков

- Месторасположение субъектов

- Когда нельзя получить услугу факторинга

- Критерии выбора фактора

- Факторинг с точки зрения участников сделки

- Для покупателя товара (например, торговой сети типа Ашана)

- Для продавца товара (поставщика, производителя)

- Для фактора

- Что такое форфейтинг простыми словами

- Комментарии и отзывы (2)

- Что такое факторинг и зачем он нужен

- Как работает

- Как контролируется факторинговая сделка

- Использование в малом бизнесе

- Преимущества и недостатки

- Советы по выбору факторинговой компании

- Топ лучших банков, предоставляющих факторинг

- Отзывы

Факторинг — комплексный финансовый инструмент, который позволяет покупателю приобрести продукцию с отсрочкой времени оплаты, а поставщику – пользоваться финансовыми услугами фактора. В их числе защита от возможных неплатежей, авансирование выручки, учет дебиторской задолженности.

Услуга позволяет ускорить оборачиваемость средств предприятия, создавая благоприятные условия для увеличения выручки. Факторинг предоставляет не только денежные средства, но и защиту в случае прекращения оплаты счетов клиентом. Вместе с правом денежного требования риск неплатежей берет на себя фактор.

Соглашение о факторинге заключается между поставщиком товаров (подрядчик, исполнитель, ИП) и фактором. В качестве последнего может выступать коммерческий банк, факторинговая организация, микрокредитная компания. Этот финансовый инструмент возможен в ситуации, допускающей отсрочку оплаты.

Факторинг позволяет сохранить порядок в делах. Это особенно актуально для крупного бизнеса, которому нужно не упустить учет множества накладных, счетов-фактур, УПД. Все факторы имеют собственную учетную систему, которая предоставляется клиентам в любой момент.

Законодательное регулирование факторинга

Финансовый инструмент попадает под регулирование гл. 43 Гражданского кодекса РФ, в которой содержится терминология, условия соглашения, виды и обязательства сторон. Договор факторинга предусматривает обязанность фактора совершить как минимум два действия (указаны в п.1 ст. 824 ГК РФ) в обмен на уступку финансового требования:

- направить клиенту средства в счет денежных требований;

- выполнять учет денежных требований клиента по отношению к третьей стороне, имеющей задолженность;

- реализовывать права по соглашениям об обеспечении выполнения обязательств задолжавшей стороны;

- реализовывать права по финансовым требованиям, включая выставление условий погашения долга, получение оплаты, выполнение расчетов по денежным требованиям.

Допускается уступка действующих и будущих денежных требований.

В России нет отдельного федерального закона, регулирующего факторинг. Операционная деятельность факторов относится к нелицензируемым, однако для нее существует собственный код ОКВЭД – 64.99.5.

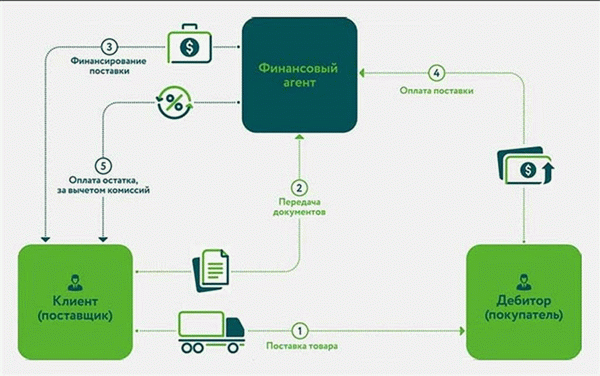

Схема работы факторинга

Факторинг работает в периметре трехстороннего сотрудничества следующих сторон:

- Продавец продукции, услуг (клиент фактора/кредитор).

- Покупатель продукции (дебитор).

- Фактор (факторинговая организация, профильное подразделение банка, специализирующееся на этой услуге).

Схема факторинга включает несколько этапов:

- Предварительный. Происходит проверка будущего клиента и его контрагента по критериям финансового благополучия. С этой целью используется информация о фирме, стабильности поставок, своевременности проведения оплаты. При наличии анализируются факты нарушения договорных обязательств. Проверяется корректность предоставленных данных, юридическая прозрачность сделки между продавцом и дебитором, оцениваются вероятные риски.

- Оформление документации. Клиент и фактор подписывают соглашения факторинга в банке, в котором содержатся условия сотрудничества. В перечне вопросов есть разные сценарии, которые могут проявиться во время партнерства. Среди основных условий: предмет соглашения, процедура выплаты средств, предоставления финансов, уступки прав требования дебиторской задолженности. Обязательно прописываются права/обязанности, степень ответственности участников, период действия соглашения, форс-мажорные ситуации, стоимость факторинга и модель проведения расчетов.

- Финансирование продавца. Поставщик предоставляет продукцию контрагенту и информирует об этом фактора. Совершение поставки требует документального подтверждения (УПД, накладная, счет-фактура). Затем фактор выполняет финансирование продавца в заранее оговоренном объеме.

- Контроль совершения сделки. Представители фактора проводят анализ исполнения обязательств сторонами. Если этого не произошло, направляются претензии. Более глубоко проверяются предприятия тех отраслей, которые имеют повышенные риски по отношению к услуге.

Виды факторинга

Принято выделять несколько разновидностей факторинга на основании критериев.

Уровень информированности субъектов

- Открытый. Дебитор ставится в известность об участии в сделке третьего субъекта – фактора. Для этого в платежных бумагах прописывается, что права на задолженность делегируются факторинговой компании, и средства должны переводиться на ее расчетный счет. . Покупатель не знает о возможной переуступке права требования и появлении нового кредитора. Он меняет реквизиты платежей, указывая данные фактора. После того как покупатель направляет средства на счет факторинговой фирмы, последняя отнимает сумму проплаченной поставки, а остальное достается продавцу.

Характер дифференциации рисков

- . Факторинговая компания берет на себя и покрывает все риски срыва платежей покупателями. По этой причине услуги факторов стоят дорого. . Ответственность за срыв платежей покупателем возлагается на поставщика. Факторинговая фирма передает клиенту документацию, удостоверяющую право требования, и обязывает вернуть деньги, если дебитор не оплатил товар. Такие услуги стоят дешевле, однако отличаются более высокими рисками.

Месторасположение субъектов

- Внутренний. Субъекты сделки имеют статус резидентов одного государства.

- Внешний. Продавец, покупатель его продукции и факторинговая компания зарегистрированы в двух и более государствах. Отличается заключением долгосрочных договоров.

Когда нельзя получить услугу факторинга

Факторинг не предоставляется фирмам, которые сотрудничают с субподрядчиками или работают по модели alter-sales servise. Также он не подходит для компаний, выставляющих счета после выполнения некоторых видов работ.

В услуге может быть отказано при наличии большого количества должников с небольшой суммой долга. Это объясняется тем, что финансовый агент не заинтересован в предъявлении малых требований одновременно множеству должников. Нередко отказывают в обслуживании аффилированным клиентам и покупателям.

Как правило, факторы не рискуют предоставлять финансирование на срок более 6 месяцев, так как сопровождение подобных сделок связано с повышенными издержками. Отрицательный ответ могут услышать представители нестандартных моделей бизнеса (платежи через офшоры, оплата с использованием ценных бумаг).

Критерии выбора фактора

Банк, оказывающий услугу факторинга, должен иметь действующую лицензию. Насколько легальна работа фактора, можно проверить по ИНН — он должен присутствовать в перечне компаний, находящихся на учете Росфинмониторинга.

Законность факторинговой деятельности микрофинансовой компании подтверждается присутствием в реестре Центробанка. Проверить факторинговую организацию на предмет реальности существования и подлинности реквизитов можно на официальном сайте ФНС РФ.

Факторинг с точки зрения участников сделки

Понятно, что факторинговый договор несёт в себе как плюсы, так и минусы для каждого из членов сделки. Но для лучшего понимания рассмотрим процесс, поставив себя на место каждого из трех участников процесса.

Для покупателя товара (например, торговой сети типа Ашана)

| Плюсы | Минусы |

|---|---|

| Возможность заплатить продавцу позже Для покупателя товара почти ничего не меняется – сумма долга и срок остаются прежними. Но зато продавцов желающих с ними сотрудничать по схеме «товар сейчас, а деньги через месяц» находится большое количество. |

Назойливость Существенных минусов тоже нет. Разве что факторинговые компании действуют интенсивнее чем банки, постоянно напоминая о задолженности. |

Продавец, как и покупатель, получает от работы с фактором не только выгоду.

Для продавца товара (поставщика, производителя)

| Плюсы | Минусы |

|---|---|

| Немедленное получение денег Факторинг позволяет сохранить темп производства за счёт немедленного привлечения оборотных средств. Это позволяет небольшим компаниям развиваться динамично, постоянно привлекать новых клиентов. |

Уменьшение прибыли Факторинговые компании берут за свою работу определённый процент от суммы сделки. Кроме того, сам процесс их привлечения непрост. Перед началом сотрудничества такие компании тщательно проверяют и поставщика и покупателя. |

Наконец, сам фактор также несёт определенный риск.

Для фактора

| Плюсы | Минусы |

|---|---|

| Получение прибыли Главное преимущество для фактора – получение денег за работу. Представитель факторинговой компании четко знает, что его заработок зависит от того, насколько качественно и своевременно он договаривается о выплатах с клиентами. |

Финансовый риск В случае безрегрессивного договора фактор рискует потерять деньги. Однако, такие компании очень тщательно проверяют каждого, с кем предстоит сотрудничать, поэтому этот риск сводится к минимуму. |

Интересно: ударение в слове фактОр в данном случае делается на О.

Что такое форфейтинг простыми словами

Ранее в статье уже упоминалось, что существует несколько видов финансового взаимодействия с должниками. Один из них – это факторинг, но есть еще один очень похожий процесс взаимодействия — форфейтинг.

В чем отличия? Если факторинг – это выкуп задолженности у продавца с возможностью возврата, то форфейтинг – выкуп задолженности напрямую у кредитора с полным финансовым риском. Это значит, что форфейтер, который не смог взыскать долг, в ста процентах случаев понесёт убытки лично.

Отличительные черты форфейтинга:

- Отсутствие регрессивного метода.

Форфейтер не может отказаться от «безнадёжного» клиента, если уже купил его долговые обязательства.

Возможность перепродать долг.

Если долг взыскать все ещё возможно, но форфейтер по личным причинам не может этого сделать, он перепродаёт долг другому форфейтеру.

Комментарии и отзывы (2)

Что-то я не понял, а тому кто покупает долг, разве не нужен денежный оборот и он готов за 10 процентов дохода два месяца ждать возврат долга?

По моему, риски, которые несет факторинговая фирма, преувеличены. Завод «Рыбные консервы» может десятилениями поставлять свою продукцию в тот же Ашан, и у магазина нет никаких оснований отказываться от оплаты. Разве что этот самый Ашан вдруг обанкротится, но пока не видно для этого оснований.

А вообще факторинг — штука удобная, но не бесплатная. Иногда лучше подождать с приходом денег.

Что такое факторинг и зачем он нужен

На языке экономики термин «факторинг» звучит довольно непросто. Но все-таки попробую пояснить коротко и в адаптированном виде. Факторинг можно определить как расчет с поставщиком без залога взамен на переуступку денежного требования к покупателю.

Сложно? Давайте разберу простыми словами. Факторинг хорошо подходит для компаний, работающих по отсрочке платежа. Это финансовая услуга, с помощью которой продавец может получать деньги за реализуемые товары и услуги в тот же день. Дебиторская задолженность покупателя передается факторинговой компании.

Как работает

Например, некая компания «Тепло» реализует водонагреватели. Но деньги от покупателя поступают не сразу, а спустя несколько дней, недель, месяцев или лет. Поставщика такие так называемые кассовые разрывы явно не устраивают. Ведь зарплату своим сотрудникам, налоги и прочие отчисления он обязан платить в срок. Вот здесь и вступает в дело факторинг.

За оговоренный процент факторинговая организация покрывает все кассовые разрывы.

Какова схема процесса? Предприятие «Тепло» заключает договор с факторинговой компанией «Может». Теперь после каждой отгрузки водонагревателей 90 % денег от реализации переводятся на счет фирмы «Тепло» сразу. Остальные 10 % – после оплаты дебитором или подтверждения им поставки продукции соответствующего качества.

Только их перечисляет не покупатель, а компания «Может».

Как контролируется факторинговая сделка

Сотрудники «фактора» не перестают анализировать исполнение обязательств по договору всех участников сделки, а также дают им повторные оценки. Время от времени проводится контроль активов на соответствие требований по договору факторинга.

Использование в малом бизнесе

В существующих рыночных условиях предпринимателям сложно выживать только на собственные средства. К тому же часто неплатежи покупателей губят бизнес на этапах его зарождения. Для них факторинг выступает своеобразной подушкой безопасности, когда нужны деньги для увеличения оборота капитала.

Преимущества и недостатки

В чем же заключаются плюсы и минусы факторинга?

- у продавца решается проблема по поводу «зависших» денег, оборотные средства не замораживаются;

- поставщик может предоставить покупателю индивидуальную схему платежей;

- у компании больше «не болит голова» о дебиторской задолженности, договор факторинга минимизирует риски;

- не требуется оформление залога, как в том же кредите, например;

- средства, полученные у «фактора», обойдутся дешевле, чем банковский заем.

- если у фирмы большое количество отгрузок и, соответственно, высокая ритмичность оплат, факторинг будет бесполезен;

- комиссия за услуги «фактора» может достигать 10 %;

- слабая защищенность факторинга на уровне законодательства.

Советы по выбору факторинговой компании

- Услуги факторинга предлагают как крупные банки, так и небольшие фирмы. Если у вас компания с относительно маленьким оборотом, то в банке процесс рассмотрения документов может сильно затянуться. Они не любят «мелочевку». В этом случае советую обращаться в небольшую факторинговую организацию.

- Не забывайте сравнивать стоимость услуг. У «фактора» может присутствовать или же, наоборот, отсутствовать процент за просрочку платежа покупателем. Обращайте на это внимание. Суммы комиссий самих факторинговых компаний тоже могут отличаться.

- Не пренебрегайте отзывами людей. Так вы можете выяснить все подводные камни и реальные условия предоставления услуг.

Топ лучших банков, предоставляющих факторинг

Факторингом пользуются в разных странах уже несколько десятков лет. В России эта услуга стала активно применяться относительно недавно. Предлагаю вам рейтинг банков по объему выплаченного финансирования по данным Ассоциации факторинговых компаний за 2019 год:

Отзывы

Отзывы людей, знакомых с факторингом, в основном положительные, что подтверждает безусловные преимущества этой услуги.