- Преимущества программы семейной ипотеки

- Кому предоставляется семейная ипотека в 2022 году

- До какого времени можно оформить кредит

- На какие цели можно использовать кредит

- Как можно распоряжаться квартирой при покупке в семейную ипотеку

- Рефинансирование при семейной ипотеке

- Использование материнского капитала при семейной ипотеке

- Процедура получения семейной ипотеки

- Требования к заемщику

- Субсидии по программе помощи многодетным семьям

- Куда обращаться в спорных случаях

- Кто может оформить «Семейную ипотеку» по ставке до 6%?

- Каковы основные условия кредитования?

- Можно ли получить кредит на сумму, которая превышает лимиты?

- Какое жилье можно приобрести с помощью Семейной ипотеки?

- Можно ли приобрести жилье по договору уступки по ДДУ?

- В какие банки можно обратиться для получения льготного кредита?

- Какие документы необходимо предоставить для получения кредита по Программе?

- Можно ли использовать Семейную ипотеку для рефинансирования кредита?

- Можно ли рефинансировать кредит, оформленный по Семейной ипотеке?

- Можно ли использовать материнский капитал в качестве первоначального взноса?

- Сколько продлится программа?

- Могут ли участники семейной ипотеки получить от государства 450 тыс. рублей на погашение кредита?

- Приобретение дома с земельным участком

- Для всех регионов:

- Для сельских поселений Дальнего Востока:

- Какие документы подписываются в процессе ипотечной сделки?

- Понадобятся ли дополнительные расходы на оформление ипотеки?

- Какую страховую компанию выбрать?

- Зачем проводить оценку жилья?

- Зачем нужны поручители?

Ссуда выдается на следующих условиях:

процентная ставка по кредиту – не более 6 % в год, с учетом субсидирования;

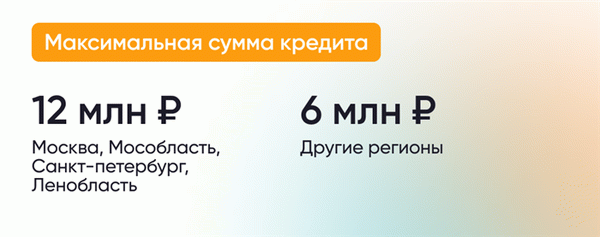

максимальная сумма кредита для жителей Москвы, Московской области, Санкт-Петербурга, Ленинградской области составляет 12 млн руб. Для населения остальных регионов – 6 млн руб.;

первоначальный взнос – по договору с банком, не менее 15 % от суммы кредита;

срок кредитования – от 3 до 30 лет;

период субсидирования – на протяжении всего срока действия кредитного договора.

В программе участвуют более 45 российских банков.

Преимущества программы семейной ипотеки

Главным достоинством, привлекающим клиентов к семейной ипотеке, является фиксированная ставка 6 % ниже уровня инфляции. Помимо этого, открываются новые возможности:

снижение долговой нагрузки по уже полученным ипотечным кредитам путем их рефинансирования;

приобретение квартиры в строящемся или уже сданном в эксплуатацию здании по более низкой цене.

Кому предоставляется семейная ипотека в 2022 году

рождение одного или нескольких детей в период от 1 января 2018 года по 31 декабря 2022 года;

усыновление детей, рожденных в указанный период (не путать с датой усыновления);

воспитание детей-инвалидов, рожденных не позднее 31.12.2022 г.

Получить льготную семейную ипотеку может один из родителей, на чье имя оформляется покупка. Заемщик должен быть гражданином РФ в возрасте от 20 до 70 лет (параметр определяется банком), семья должна иметь достаточный доход. Возможно привлечение созаемщика, на которого распространяется требование быть дееспособным и платежеспособным гражданином РФ, его семейное положение во внимание не принимается.

В большинстве случаев банки оформляют созаемщиком мужа (жену), поскольку вне зависимости, на кого оформлена квартира, она является совместной собственностью, и ответственность по ипотеке супруги несут в равных долях.

До какого времени можно оформить кредит

Предельный срок подачи заявки – 31 декабря 2022 года. Правительством РФ рассматривается вопрос о продлении срока действия программы льготной семейной ипотеки.

На какие цели можно использовать кредит

Семейная ипотека 2021 предоставляется в следующих случаях:

приобретение жилья на первичном рынке, в том числе в стадии застройки. Обязательное условие – в качестве продавца должен выступать застройщик, имеющий статус юридического лица;

строительство индивидуального жилья;

приобретение земельного участка под застройку;

рефинансирование ранее взятых ипотечных кредитов.

Как можно распоряжаться квартирой при покупке в семейную ипотеку

Собственником квартиры, оформленной в семейную ипотеку, является заемщик, обладающий на нее всеми правами. Но существует обременение, поскольку квартира находится в залоге у банка вплоть до полного погашения кредита. Это накладывает ограничения.

Заемщик может совершать такие действия:

сдавать квартиру в аренду – согласие банка необходимо, если это условие прописано в кредитном договоре;

осуществлять ремонт – без согласия финансового учреждения;

перепланировать жилище – только с ведома банка;

продать квартиру с последующим обременением – по согласованию с банком. Квартира вместе со всеми обязательствами передается новому владельцу, если он удовлетворяет требованиям финансового учреждения;

подарить квартиру с последующим обременением – с согласия банка;

регистрировать на постоянной основе членов семьи – без уведомления об этом банка. Осуществлять временную регистрацию по месту пребывания – с согласия финансового учреждения.

Владелец квартиры не может продать заложенную недвижимость без предоставления банку гарантий погашения задолженности по семейной ипотеке. Такие сделки, осуществленные без одобрения кредитной организации, предоставившей ссуду, признаются ничтожными.

Рефинансирование при семейной ипотеке

Семейная ипотека может использоваться для рефинансирования ранее полученных ипотечных займов, ставка составляет до 6 % годовых. Льготная семейная ипотека, предназначенная для рефинансирования кредитов, выдается тем же категориям граждан и на таких же условиях, что и ссуда на приобретение недвижимости. Существуют ограничения: сумма долга не должна превышать 80 % от стоимости жилья, не допускается наличия просроченной задолженности.

Использование материнского капитала при семейной ипотеке

Программа льготного кредитования предоставляет возможность использования средств материнского капитала для совершения первоначального взноса, компенсации текущей задолженности, досрочного погашения кредита – как полного, так и частичного. При этом владелец обязан документально выделить доли собственности на приобретаемое жилье всем детям.

Процедура получения семейной ипотеки

В общем случае следует произвести ряд действий в определенной последовательности:

подать заявку в кредитное учреждение;

получить одобрение и узнать лимит суммы;

В каждом банке существуют свои особенности. Условия, требования к недвижимости могут различаться.

Требования к заемщику

Под программу семейной ипотеки подпадают граждане, удовлетворяющие нескольким условиям. Среди них:

наличие гражданства РФ;

регистрация, постоянная или временная, на территории РФ;

возраст от 20 до 70 лет;

положительная кредитная история;

непрерывный трудовой стаж на последнем месте работы не менее 3 месяцев, отсчитываемых от даты подачи заявки, общий стаж работы не менее 1 года;

достаточный уровень дохода – определяется банком в соответствии с нормативами;

рождение хотя бы одного ребенка в период от 01.01.2018 г. по 31.12.2022 г., а также усыновление детей, родившихся в этот период;

наличие детей-инвалидов, родившихся не позднее 31.12.2022 г.

Субсидии по программе помощи многодетным семьям

Льготная семейная ипотека с программой господдержки предусматривает особые послабления для семей, в которых родились трое или более детей. В таких случаях безвозмездно предоставляется до 450 тыс. руб., предназначенных для полного или частичного погашения ипотечной ссуды.

Сумма субсидии не может превышать остаток основного долга по ипотеке. Часть, оставшуюся нереализованной, можно направить на погашение начисленных процентов. Если и при этом задействована не вся сумма, остаток на другие цели направлять нельзя, он остается невостребованным.

Льгота предоставляется только один раз, на ребенка, рожденного после 01.01.2019 г., независимо третий он или четвертый. Действие программы государственной поддержки распространяется и на приемных детей. Наличие других льгот, испорченная кредитная история не служат основанием для отказа в получении субсидии.

Решение принимается оператором программы «ДОМ.РФ» по представлению банка.

Куда обращаться в спорных случаях

Программа льготного кредитования семей с детьми не является обязательной для всех банков. Предоставлять ссуду или нет, на каких условиях, в конечном итоге решает кредитная организация. Решение по субсидированию процентной ставки принимает оператор «ДОМ.РФ».

Льгота предоставляется, когда банк, включённый Министерством финансов в реестр участников программы семейной ипотеки 2021, направляет представление оператору программы, а заемщик удовлетворяет утвержденным требованиям. При необоснованном отказе одной из сторон вопросы следует решать в судебных инстанциях.

Ипотека от Сбербанк (Лицензия №1481 от 11.08.2015) и еще 38 ипотечных программ. Все права на публикуемые на сайте материалы принадлежат ГК ФСК. Любая информация, представленная на данном сайте, носит исключительно информационный характер и ни при каких условиях не является публичной офертой, определяемой положениями статьи 437 ГК РФ.

Кто может оформить «Семейную ипотеку» по ставке до 6%?

- Семьи, в которых с 1 января 2018 года по 31 декабря 2023 года родился первый ребенок или последующие дети, могут рассчитывать на получение ипотеки по льготной ставке до 6% (5% для Дальневосточного федерального округа при рождении ребенка с 1 января 2019 года);

- Семьи, в которых есть двое и более несовершеннолетних детей;

- Семьи, в которых воспитывается ребенок с инвалидностью;

- Ипотечный кредит можно оформить до 1 июля 2025 года;

- Родители усыновленных (удочеренных) детей могут принять участие в программе. Важно, чтобы выполнялось условие о том, что дата рождения одного из детей должна укладываться в срок действия программы (то есть с 1 января 2018 года по 31 декабря 2023 года).

Каковы основные условия кредитования?

По условиям программы, российские семьи с детьми могут получить кредит на покупку жилья по ставке до 6% (для жителей Дальнего востока до 5%). Первоначальный взнос должен составлять не менее 15% от стоимости квартиры.

Максимальная сумма кредита в Москве, Московской области, Санкт-Петербурге и Ленинградской области на льготных условиях по ставке 6% составляет 12 млн рублей, в других регионах — до 6 млн рублей.

Можно ли получить кредит на сумму, которая превышает лимиты?

Да, заемщик может оформить часть кредита на условиях программы Семейной ипотеки по ставке 6%, а оставшуюся часть оплатить на рыночных условиях или получить в рамках региональной ипотечной программы.

Лимиты по размеру кредита в таком случае следующие:

15 млн рублей для всех российских регионов;

30 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области.

Например, если вы хотите взять кредит в размере 10 млн рублей на 20 лет, то вы можете получить 6 млн рублей по ставке 6%, а еще 4 млн рублей по ставке на рыночных условиях.

Какое жилье можно приобрести с помощью Семейной ипотеки?

Семейной ипотекой можно воспользоваться для покупки жилья на первичном рынке:

Также кредит можно использовать для строительства индивидуального жилого дома или покупки земельного участка с дальнейшим строительством на нем частного дома. Важно, что все работы должны проводиться по официальному договору подряда с юридическим лицом или индивидуальным предпринимателем.

Кроме того, семейная ипотека позволяет приобрести жилье и на вторичном рынке у физических лиц, если оно расположено в сельском поселении на территории Дальневосточного федерального округа.

Можно ли приобрести жилье по договору уступки по ДДУ?

Да, по договору уступки по договору участия в долевом строительстве (ДДУ) можно приобрести квартиру в строящемся доме или еще недостроенный частный дом, если он находится, например, в коттеджном поселке. Однако первоначальный договор должен быть заключен с юридическим лицом.

Сам договор уступки может быть заключен как с юридическим лицом, так и с индивидуальным предпринимателем или физическим лицом.

В какие банки можно обратиться для получения льготного кредита?

В программе участвуют около 50 банков. Их список можно посмотреть здесь.

Какие документы необходимо предоставить для получения кредита по Программе?

Перечень необходимых документов каждый банк устанавливает самостоятельно.

Можно ли использовать Семейную ипотеку для рефинансирования кредита?

Да, в отличие от других федеральных программ «Семейная ипотека» позволяет рефинансировать действующий ипотечный кредит по льготной ставке (до 6% годовых). Условием рефинансирования является рождение первого ребенка или последующих детей после 1 января 2018 года.

При этом жилье должно приобретаться у юридического лица (компании-застройщика).

Рефинансировать можно только ипотеку на приобретение жилья от застройщика (по договору-купли продажи или договору участия в долевом строительстве). По программе нельзя рефинансировать ипотеку на строительство дома.

Можно ли рефинансировать кредит, оформленный по Семейной ипотеке?

Да, если другой банк предложил вам более выгодные условия ипотеки (под более низкий процент), вы можете рефинансировать кредит, оформленный ранее по программе «Семейная ипотека».

Можно ли использовать материнский капитал в качестве первоначального взноса?

Да, можно. Программа позволяет оплатить первоначальный взнос за счет средств материнского капитала.

Сколько продлится программа?

Воспользоваться Семейной ипотекой возможно до 1 июля 2024 года при рождении первого ребенка и если в семье уже есть двое и более несовершеннолетних детей.. Если ребенку установлена инвалидность, и он родился до 31 декабря 2023 года, ипотеку под 6% можно оформить до 31 декабря 2027 года включительно.

Могут ли участники семейной ипотеки получить от государства 450 тыс. рублей на погашение кредита?

Да, многодетные семьи, которые оформили кредит по программе «Семейная ипотека», могут получить выплату в размере до 450 тыс. рублей на его погашение.

При этом цели ипотечного кредита обязательно должны соответствовать условиям программы помощи многодетным семьям.

Приобретение дома с земельным участком

Квартиру в новостройке у юридического лица (за исключением инвестиционного фонда и его управляющей компании)

Готовую квартиру, дом или таунхаус с участком у юридического лица первого собственника или ИП (за исключением инвестиционного фонда и его управляющей компании)

Готовую квартиру, таунхаус или жилой дом у физического или юридического лица при условии, что они расположены в сельских поселениях ДФО

Дом с земельным участком по договору долевого участия в Московской и Ульяновской области (см. ограничения по застройщикам в разделе «Требования»)

есть двое или более несовершеннолетних детей (для этой категории заемщиков заключение кредитного договора возможно после 31.12.2022)

для Дальневосточного федерального округа: есть ребенок, который родился в период с 01.01.2019 по 31.12.2023 включительно

В связи с переходом на новые технологические системы временно недоступно ипотечное кредитование для следующих категорий клиентов: самозанятые, адвокаты, нотариусы и заёмщики, получающие доход от иностранного работодателя без ИНН. Также временно отсутствует возможность выделения в предмете ипотеки доли несовершеннолетним. Приносим извинения за доставленные неудобства.

В качестве обязательного поручителя выступает муж или жена заемщика, если между ними не заключен брачный договор.

Для всех регионов:

для готового жилья: индивидуальный предприниматель (построил жилое помещение и зарегистрирован в ЕГРИП с соответствующим кодом ОКВЭД о деятельности по строительству)

ООО «Специализированный застройщик «Мега-мечта» в Московской области;

ООО «Специализированный застройщик «Стройреконструкция» в Ульяновской области.

Для сельских поселений Дальнего Востока:

Размещение первоначального взноса на приобретение объекта недвижимости на текущем счете в Банке не позднее дня сделки (даты заключения кредитного договора). Подробнее можно узнать у своего менеджера.

Справка об инвалидности ребенка, выданная федеральным государственным учреждением медико-социальной экспертизы по форме, утвержденной уполномоченным федеральным органом исполнительной власти

Все поручители, участвующие в совокупном доходе, предоставляют такой же пакет документов, как и заемщик

Какие документы подписываются в процессе ипотечной сделки?

Понадобятся ли дополнительные расходы на оформление ипотеки?

Какую страховую компанию выбрать?

, которые уже прошли проверку на соответствие требованиям ВТБ

Зачем проводить оценку жилья?

Рыночная стоимость жилья определяет размер вашего кредита. Оценка обязательна при покупке жилья на вторичном рынке, реже — в новостройке, а также при рефинансировании.

Зачем нужны поручители?

Зачем нужны поручители? Привлекать поручителей необязательно, но это может увеличить сумму кредита. Банк учтет совокупный доход заемщика и поручителя.

Поручителями в этом случае могут выступать законные либо гражданские супруги, а также близкие родственники заемщика — родители, дети, братья и сестры.