Александр – дизайнер интерьеров и работает на себя. Он разрабатывает дизайн квартир и офисов, то есть выполняет работы для физических лиц и компаний.

Александр зарегистрировался в качестве самозанятого и выполнил два заказа. Один на дизайн кухни, другой на дизайн офисного помещения.

За дизайн интерьера кухни частные клиенты заплатили 15 тысяч рублей наличными деньгами, а за проект офиса и авторский надзор компания перечислила 30 тысяч рублей на карту Александра.

Самозанятый должен выбить чек сразу после расчета, если за работу расплатились наличными или при помощи электронных средств платежа (ЭСП).

К электронным средствам платежа относятся оплата банковской картой, расчеты через интернет-банкинг (например, Сбербанк Онлайн и т.д.), платежи при помощи электронных кошельков (Яндекс.Деньги, Webmoney и т.д.) и платежных приложений (Samsung Pay, Apple Pay,).

Если клиент оплатил услуги или товар по квитанции в банке – это безналичный платеж. Перечисление организацией денег со своего расчетного счета на счет фрилансера — это тоже безналичный расчет.

Для чека самозанятого при безналичной оплате, полученной от физических и юридических лиц, установлен другой срок: документ создается не позднее 9-ого числа месяца, следующего за месяцем расчета.

В приложении «Мой налог» есть возможность указать дату платежа задним числом, этот расчет будет включен в сумму налога в следующем месяце.

Обе суммы Александр получил 20 января. Он создает один чек 20 января сразу при получении денег от заказчика дизайна кухни, второй чек за проект офиса Александр должен сформировать и отправить клиенту не позднее 9 февраля.

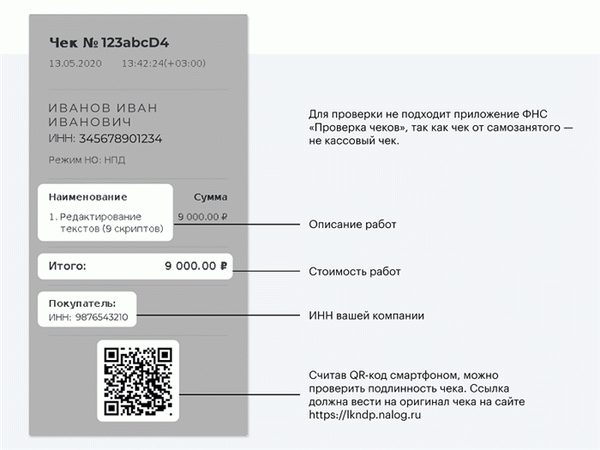

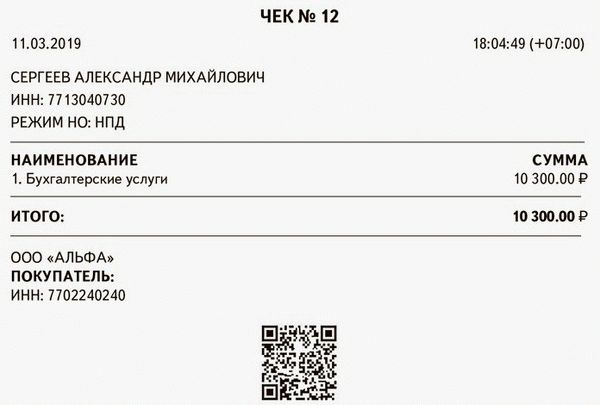

Реквизиты чека

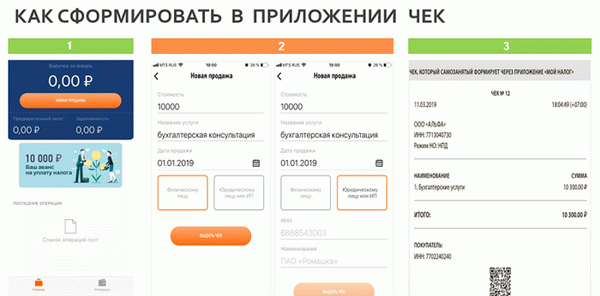

Чек формируется в приложении добавлением новой продажи. При создании фискального документа для частных лиц самозанятый вводит только наименование услуги и ее стоимость.

- название документа;

- дата и время расчета;

- фамилия, имя, отчество (при наличии) самозанятого;

- ИНН самозанятого;

- Указание на использования НПД;

- QR-код;

- уникальный идентификационный номер чека, который присваивается документу автоматически при формировании его в приложении.

Если оплата получена от компании или ИП, то в чеке от самозанятого юридическому лицу обязательно указывается ИНН заказчика (покупателя).

Такая информация необходима для того, чтобы разделить оплаты от частных лиц, а также организаций и предпринимателей, так как для них установлены разные ставки налогов: 4% и 6% соответственно.

Кроме этого, если в чеке самозанятого указан ИНН организации или предпринимателя-заказчика, то они могут учесть сумму, выплаченную плательщику НПД, в качестве официальных расходов.

Если организация отказывается предоставить ИНН, то чек оформляется так же как для частного лица. В расходы такой документ контрагент самозанятого включить уже не сможет.

Если плательщик НПД зарегистрировался и действует через уполномоченный банк или электронную площадку, то в чеке указываются ИНН и название такого банка или площадки.

Все чеки сохраняются в приложении, если название услуги, товара, работы однотипные, то необязательно его каждый раз вводить заново, просто скопируйте предыдущий документ и укажите нужную сумму.

Если услуг одному клиенту было оказано несколько, необязательно на каждую создавать отдельный чек. В приложении «Мой налог» есть возможность вводить названия товаров, работ, услуг через запятую или писать их отдельными строками в чеке.

В первом чеке Александр указывает наименование услуги: «Дизайн кухни» и сумму по договору.

Во втором чеке Александр указывает два пункта:

- проект дизайна офиса;

- авторский надзор,

а также сумму по договору, ИНН и название организации-заказчика.

Остальные обязательные реквизиты документа формируются автоматически из приложения.

Какую сумму указать в чеке

Налоговый режим для самозанятых не предполагает учета понесенных расходов. Также при формировании чека не нужно из полученного дохода вычитать сумму налога.

Чек создается на всю сумму, полученную от клиента или покупателя. Если вознаграждение за товар или услугу получены в иностранной валюте, то сумму необходимо конвертировать в рубли по курсу ЦБ на день получения дохода и в чеке указать сумму в рублях.

Принцип не учета расходов действует для всех видов деятельности самозанятых. Например, если таксист платит агрегатору какой-то процент от денег за заказ, то он не может вычесть эту комиссию и на оставшиеся деньги создать чек. Документ формируется на весь доход, полученный от поездки.

Александр создает чеки на полученные от клиентов суммы 15 тысяч и 30 тысяч рублей без учета собственных расходов.

Как исправить ошибку в чеке

Приложение «Мой налог» дает возможность исправить ошибку, если чек был сформирован неправильно. Неверно оформленный документ аннулируется, суммы дохода корректируются.

Восстановить аннулированный чек невозможно, нужно просто создать новый фискальный документ с правильными реквизитами.

Аннулирование чека может понадобиться, в случае фактической ошибки. В этом случае неверный чек аннулируется и создается верный.

Так же чек аннулируется, если сделка была расторгнута и деньги по сделке так и не были получены. Налоговая служба не рекомендует создавать чек до момента фактического получения денег.

Наказание за отсутствие чека

Если самозанятый получил доход от своей деятельности и не создал на полученные деньги чеки, то, в случае выявления этого факта, он будет оштрафован налоговыми органами.

Если отсутствие чека выявлено повторно в течение 6 месяцев с момента первого правонарушения, то штраф будет равен всей сумме расчета, на которую не создан чек.

Поскольку чек можно сформировать только в приложении «Мой налог», то в законе прямо указано, что в случае массового сбоя в работе приложения и невозможности из-за этого сформировать чек, санкции к самозанятому применяться не будут, если чеки созданы не позднее следующего дня после восстановления работы приложения.

Что делать с кассой, если ИП стал самозанятым

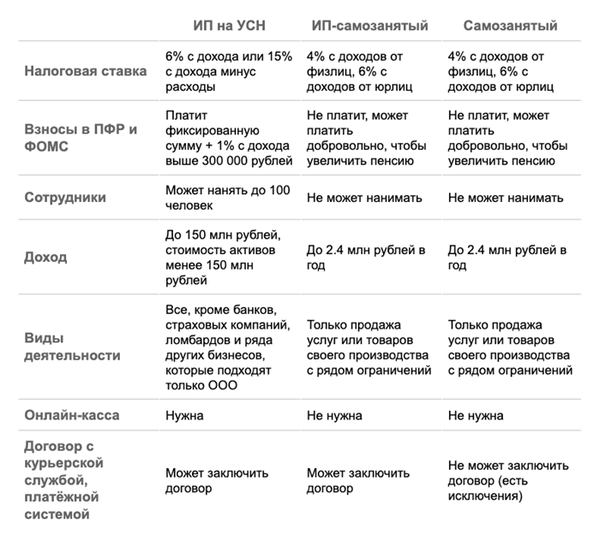

Если фрилансер был зарегистрирован как индивидуальный предприниматель, он может стать самозанятым без потери статуса ИП.

Если предприниматель уже приобрел и зарегистрировал кассовый аппарат и после этого решил стать самозанятым, то у него есть два пути.

Оставить кассу

Закон не запрещает применять кассовую технику плательщикам НПД. Если касса уже куплена и установлена, ее можно использовать, например, до конца срока действия ФН. Если касса зарегистрирована и не используется, то здесь также нет нарушений.

Главное помнить, что у фискального накопителя есть срок действия (13,15, 36 месяцев), после истечения которого, ФН использовать нельзя, а кассу необходимо перерегистрировать.

У самозанятых есть ограничение – доход за год не может быть больше 2,4 миллионов рублей, после превышения этого порога они теряют статус плательщика НПД. Если плательщик НПД решит нанять работника, он также теряет свой статус, и должен будет выдавать кассовые чеки. Поэтому если касса у предпринимателя уже зарегистрирована и есть вероятность утратить статус самозанятого в будущем (превышение дохода и найм персонала), избавляться от кассы и снимать ее с учета не обязательно.

Если у предпринимателя был установлен банковский терминал для приема карт, он может продолжать им пользоваться и в статусе самозанятого. Ограничений в использовании такого оборудования плательщиками НПД нет.

Если предприниматель превысил доход в 2,4 миллиона в год, потерял статус плательщика НПД, но работает один, продает товары собственного производства, выполняет работы или оказывает услуги, то он может не использовать кассу до 1 июля 2021 года.

Продать кассу

Если касса зарегистрирована в налоговой службе, то перед продажей кассовую технику обязательно снять с учета.

Фискальный накопитель продать не получится – он регистрируется один раз и другим владельцем использоваться не может.

Не забудьте проконтролировать, что все данные с кассы преданы в ОФД и ФНС и храните ФН в течение 5 лет с момента снятия с регистрации.

Самые последние новости об онлайн-кассах, изменения законодательства, актуальная информация об акциях и скидках в нашей группе ВК. Присоединяйтесь к нам!

Зачем выдавать чеки

До появления самозанятости в России многие жители работали нелегально. К примеру, репетиторы предоставляли услуги обучения и не платили налоги. Открывать ИП было выгодно только при больших объемах заказов. А если самозанятый параллельно работал в школе, то времени на подработку оставалось мало.

Правительство решило не устраивать налоговые проверки, а помочь людям максимально безболезненно выйти из тени и легально работать без проблем с отчётами, оплатой налогов, штрафами. Эксперимент завершился удачно и чиновники решили сделать его частью налогового законодательства.

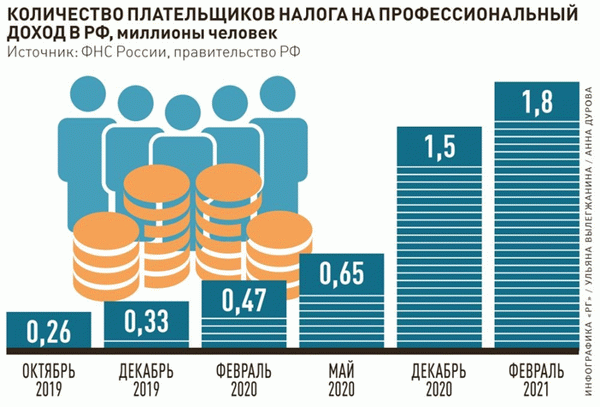

В августе 2020 года Федеральная налоговая служба отчиталась о том, что благодаря самозанятости удалось вывести из тени 130 мрлд рублей. За всё время действия налогового эксперимента граждане заплатили более 3,5 млрд рублей налогов. В масштабах страны это не огромная цифра, но раньше деньги не доходили до бюджета.

У самозанятых нет налоговой отчётности как у ИП или ООО. Они создают чеки по операциям в приложении и данные автоматически уходят в Федеральную налоговую службу после завершения отчётного периода. При желании можно даже настроить автоматическое списание налогов, если привязать к приложению банковскую карту.

В 2020 году новым самозанятым давали 10 000 рублей налогового вычета, которые можно было использовать для оплаты налога на профессиональный доход. В этом году таких привилегий не было, а неиспользованные бонусы за прошлый год аннулировали в январе 2021.

Принцип работы самозанятых с клиентами максимально простой. Предположим, что есть кузнец Иван, который изготавливает металлические изделия на заказ. К нему обращается крупная компания с большим заказом. Иван заключает договор с юридическим лицом и выписывает чек на каждый платёж.

Юридические лица рассчитываются с физическими с помощью перевода на расчётный счёт. Они могут платить только по безналу, поэтому в этом случае не обойтись без помощи банка. С физическими лицами можно сотрудничать и с помощью электронных платёжных систем.

Компания подготавливает договор, Иван подписывает и ожидает предоплату. Необходимость отчитываться перед налоговой возникает у Ивана, когда средства поступают на его счёт и он выполняет обязательства перед клиентам. Согласно действующему законодательству, самозанятый обязан сформировать чек после того, как получит деньги от клиента.

При безналичных расчётах чек надо сформировать и передать не позднее 9 числа месяца, следующего за налоговым периодом, в котором была проведена сделка. Если нарушить сроки, контрагент может пожаловаться в ФНС и последуют санкции.

Чек — подтверждение дохода плательщика налога на профессиональный доход. Некоторые самозанятые вносят платежи за несколько дней перед окончанием отчётного периода, но лучше делать это в день поступления средств или на следующий.

Во-первых, не придётся тратить много времени на финансовый учёт сразу. Создать чек по платежу можно за 2-3 минуты, а вот если их накопится 200-300 за месяц, на работу с приложением уйдет минимум полдня. Во-вторых, в законодательных актах чётко прописан механизм работы.

У многих самозанятых возникает много вопросов по поводу онлайн-кассы. В случае с безналичным расчётом с физическими и юридическими лицами она не нужна. Достаточно сформировать чек в приложении, отправить его контрагенту и проследить, чтобы в конце месяца в интерфейсе «Моего налога» были правильные цифры по доходу.

Одна из главных ошибок самозанятых заключается в том, что они не ведут учёт финансов в сторонних приложениях и сервисах. Надо обязательно использовать Excel, CRM или приложения для учёта финансов. На рынке очень много инструментов для решения этой задачи.

Если вести учёт ещё где-то, в конце отчётного периода можно будет сверить цифры и устранить ошибки. К примеру, если несколько клиентов отказались от услуги и им пришлось вернуть деньги, самозанятый может забыть о том, что нужно аннулировать чеки.

А если он ведёт учёт в Excel или CRM и сразу после возврата средств удалил сделку, цифры будут отличаться от данных в приложении «Мой налог». Поэтому, лишний источник информации точно не помешает и поможет защититься от проблем. Если самозанятый забудет аннулировать чек и отчётность уйдёт в налоговую, устранить ошибку будет сложнее.

Расчёт за товары и услуги самозанятые граждане должны обязательно отражать в приложении «Мой налог» потому что это единственный способ сообщить налоговой о том, сколько денег проходит через счёта.

Потенциальные самозанятые жители РФ часто спрашивают о том, надо ли создавать чеки, когда они находятся на больничном или уезжают в длительный отпуск. В этом случае работать с приложением «Мой налог» нет необходимости. Если дохода временно нет, то и чеки не нужны.

Возможно, в скором времени будут внесены изменения в законодательную базу, и самозанятых обяжут закрывать каждый месяц вручную и подтверждать, что у них не было дохода, но пока такого нет. Можно сказать, что налоговая доверяет плательщикам НПД и предоставляет им свободу действий.

Хотя системы мониторинга пристально следят за всеми самозанятыми. Поэтому не рекомендуем занижать цифры в чеках или вносить только половину поступлений в приложения. Нет сомнений, что банковские счёта всех самозанятых стоят на особом контроле.

К примеру, если самозанятый проводит через «Мой налог» 100 000 рублей в месяц, а оборот превышает 500 000 рублей, у Федеральной налоговой службы рано или поздно возникнут вопросы. Плательщиков НПД редко приглашают на сверку, но при таком развитии событий инспектор может назначить личную встречу.

Если у физического лица есть документы, чтобы подтвердить происхождение средств, проблем не будет. Например, если человек параллельно работает на компанию и получает белую зарплату, он сможет предоставить документы от работодателя.

Штрафные санкции за нарушение правил ведения отчётности

Со злостными нарушителями, которые не проводят деньги от своей профессиональной деятельности через «Мой налог», разговор короткий. Согласно действующему законодательству, если не выдать вовремя чек клиенту, последует штраф в районе 20% от суммы расчёта.

Допустим, контрагент перевёл на счёт 100 000 рублей за месяц услуг репетитора. А самозанятый не выдал ему чек и забыл в конце отчётного периода провести платёж через приложение «Мой налог». Злой умысел доказать сложно, но есть прописанная законодательная база, которая определяет порядок наказания.

С самозанятого спишут 20% от стоимости заказа. Очевидно, что никому не хочется терять пятую часть суммы. Особенно, если речь идёт о крупных платежах в рамках постоянного сотрудничества, а не разовых операциях.

За повторное нарушение налоговая служба наложит штраф в размере полной суммы расчёта. На сайте ФНС есть специальная форма для жалоб на самозанятых. Если клиент оставит обращение, вероятность получения штрафа увеличится до 100%. Поэтому лучше не затягивать с формированием чека и убедиться, что контрагент его получит.

Если на момент формирования чека в приложении «Мой налог» наблюдается технический сбой, создать его можно после завершения ремонтных работ. Обычно нормальная работа базы данных восстанавливается на следующий рабочий день. В этом случае санкций не будет.

Как правильно создавать и отправлять чеки

У самозанятых часто возникают проблемы с чеками, хотя процесс их создания максимально простой. Понадобится информация от контрагента и несколько минут на заполнение формы. Технические неполадки возникают редко, поэтому в большинстве случаев проблем не будет.

Процесс формирования чека:

- Клиент оплачивает услугу или товар.

- Самозанятый просит у него реквизиты для создания чека.

- Самозанятый открывает приложение «Мой налог», вводит реквизиты и получает готовый чек.

- Отправляет документ клиенту любым способом.

Если самозанятый получает деньги от иностранных заказчиков на валютный счёт, надо переводить сумму в долларах, евро или другой валюте в рубли по курсу ЦБ РФ на день поступления. К примеру, если заказчик перевёл 100 долларов 22 апреля, а самозанятый выписал чек только 30 апреля, сумму надо пересчитать по курсу недельной давности.

Самозанятые, которые выполняют услуги на дому или посещают клиентов, могут печатать бумажные чеки самостоятельно. Для этого подойдет любой Bluetooth-принтер. Если печатающего устройства с собой нет, покажите клиенту QR-код из чека и он сможет получить электронную версию документа.

Передать чек контрагенту можно несколькими способами:

- на электронную почту;

- в мессенджеры;

- в виде скриншота экрана с QR-кодом;

- в бумажном виде.

В законодательных актах указано, что плательщик НПД должен передать чек клиенту, но проверить факт доставки не получится. Например, если отправить файл в мессенджере, собеседник может не заходить в диалог месяцами. Тогда получается, что документ он не видел.

Представители налоговой давали разъяснения по этому поводу и объяснили, что плательщикам НПД не о чем переживать. Им надо отправить чек клиенту любым доступным способом и на этом обязанности перед контрагентом считаются выполненными.

Сформировать чек можно в приложении «Мой налог» или партнёрских сервисах от Сбербанка и других крупных IT-компаний. Например, самозанятые клиенты банка Тинькофф могут использовать личный кабинет для формирования чеков. Они автоматически передаются в налоговую.

Что касается вычета расходов, то у самозанятых в этом плане нет преимуществ. Платить 4% или 6% надо с оборота, который и считается доходом. Например, если на закупку материалов для создания украшений тратите 20 тысяч рублей, а зарабатываете 60 тысяч в месяц, вычесть расходы не получится.

Чек создаётся на всю сумму, которую клиент перевёл на счёт в банке или кошелёк электронной платёжной системы. Расходы самозанятого могут составлять хоть 50% от дохода, но это не повлияет на расчёт налогов.

Процесс создания чека в приложении «Мой налог»:

- В личном кабинете добавьте новую продажу.

- Введите название товара или услуги и стоимость.

- Укажите данные покупателя.

- Нажмите кнопку «Выдать чек».

- Отправьте документ покупателю.

Если предоставляете услуги или продаёте товары физическому лицу, количество заполненных полей будет минимальным. В случае с юрлицами понадобятся дополнительные данные: ИНН и наименование компании.

Обязательные реквизиты в чеке:

- название документа;

- дата продажи;

- ФИО покупателя или название компании;

- ИНН самозанятого;

- название услуги или товара;

- сумма сделки;

- QR-код;

- наименование сервиса-посредника, который создавал чек;

- уникальный номер чека.

Если самозанятый совмещает ИП и самозанятость, ему не надо использовать онлайн-кассу для операций, которые он проводит в статусе плательщика НПД. При предоставлении услуги для клиентов как ИП обязанность использовать контрольно-кассовую технику остаётся.

При совмещении ИП с самозанятостью можно оставить кассу или продать, но перед этим снять с учёта в налоговой. При выборе второго варианта убедитесь, что данные с онлайн-кассы были переданы налоговой службе и будут храниться минимум 5 лет с момента снятия оборудования с регистрации.

В работе с чеками нет ничего сложного. У новых самозанятых могут возникать технические заминки, но с опытом процесс формирования платёжных документов будет происходит практически в автоматическом режиме.

При необходимости можно настроить интеграцию с приложением «Мой налог» через сторонние сервисы и сделать так, чтобы данные передавались в базу без ручного вмешательства. На рынке есть решения, которые частично закрывают задачу, но никто не мешает создать свои инструменты с помощью программистов.